Архитектът на ултрахлабавата парична политика твърдо вярва в ресурсите на централните банки.

„Правителството на САЩ разполага с технология, наречена печатна преса, която ѝ позволява производството на толкова много долари, както желае", заяви навремето бившият президент на Федералния резерв Бен Бернанке. Така че тя винаги може да предотврати падащите цени. По време на мандата на Бернанке Федералният резерв започна масовото изкупуване на облигации и ценни книжа.

По същия начин действат и други големи централни банки по целия свят - Японската централна банка, Банката на Англия, а от по-скоро и Европейската централна банка (ЕЦБ). Тяхната цел е сходна: те възнамеряват да предотвратят икономическата рецесия и падащите цени. Но и седем години след започването на този безпрецедентен паричен експеримент целта не е достигната. Дори и след като милиарди долари бяха похарчени за количествените облекчения, инфлационните очаквания на пазарите на облигации по целия свят се доближават до дъна, последно настъпвали по време на финансовата криза. В САЩ, в Европа и в Япония тези очаквания сега са по-ниски, отколкото в момента преди последния кръг на програмите за закупуване на обезпечени облигации на съответните централни банки, пише в свой анализ Bloomberg.

Ето защо инвеститорите почти не очакват Федералният резерв да стартира обрата в лихвената си политика преди края на годината. Облозите, че цикълът на следващото затягане в Съединените щати няма да бъде толкова силен, каквато е прогнозата на централните банкери, се увеличават. Въпреки че представители на Европейската централна банка и Централната банка на Япония уверяват в противното, все повече се спекулира, че двете институции ще разширят количествените улеснения предвид силния дефлационен натиск.

„Доверието в паричната политика се стопи, тя мобилизира всичко, намали лихвените проценти до нула, започна да печата пари, а инфлацията все още е ниска", казва Лий Феридж, ръководител за Северна Америка в State Street Corp. „Това води до създаването на чувствителна към риска среда".

Последните икономически данни подсилват исканията за повишена активност на основните централни банки. В еврозоната потребителските цени намаляха неочаквано, Япония изпадна в дефлация, а заплатите в САЩ все още са в застой. Кристин Лагард, управляващият директор на Международния валутен фонд, намекна, че организацията е на ръба да понижи прогнозата си за глобалната икономика.

Подобни опасения накараха инвеститорите през изминалия месец да влагат пари в сигурни класове активи, като облигации на САЩ и Германия. Доходността на държавните облигации в развитите пазари падна до един процент и в момента са само с 0,2 процентни пункта по-високи, отколкото преди дъното за всички времена, показват събрани от Bloomberg данни от индекси. Доходността по 10-годишните облигации на САЩ падна в петък до 1,99 на сто, за пръв път от април под 2%. В понеделник тя също беше 1,99%.

На практика инвеститорите не изискват почти никаква допълнителна компенсация за това, че държат 10-годишни държавни облигации, вместо краткосрочен дълг.

Някои представители на Фед, включително председателят Джанет Йелън, все още очакват въпреки несигурната перспектива за глобалната икономика повишаване на лихвените проценти през тази година. Но инвеститорите не са убедени в това. След по-слабите от очакваното данни за пазара на труда от САЩ в петък перспективите за увеличение на лихвите преди март са 50:50. Повечето анализатори предполагат, че след първото увеличение ефективният лихвен процент ще бъде на ниво от 0,375%.

Федералният резерв може би загуби голяма част от доверието си след своето решение от септември, казва Стивън Джен, съосновател на базирания в Лондон хеджфонд SLJ Macro Partners LLP, а преди това икономист в МВФ и в Morgan Stanley.

Йелън и колегите ѝ изпитват трудност да убедят пазара на облигации, че инфлацията ще достигне в обозримо бъдеще целта на Фед от два процента. Ако се вземе за база разликата в доходността, то тогава става ясно, че трейдърите очакват за следващото десетилетие средна годишна инфлация от около 1,5%. Толкова ниски са били очакванията за последно през април 2009 г., когато САЩ все още се опитваха да се преборят с най-дълбоката икономическа криза от Голямата депресия насам.

Този феномен не е чисто американски. В целия свят пазарите на облигации очакват забавяне на нарастването на издръжката на живота до 1%, както е видно от данните, събрани от Bank of America Corp. Перспективата е помрачена от факта, че централните банки в Европа и Япония, където темповете на растеж са още по-ниски, а рискът от дефлация е дори по-ясно изразен, вече използват нетрадиционни мерки за стимулиране на търсенето.

В Европа, където програмата на покупка на облигации на президента на ЕЦБ Марио Драги работи от седем месеца, потребителските цени дори паднаха през септември. Един индикатор за бъдеща инфлация, който самият Драги представи, когато обосноваваше необходимостта от извънредни мерки, падна до най-ниското си ниво от третото тримесечие на 2011 г.

В Япония пък се върна дефлацията - в момента, в който премиерът Шинзо Абе съобщи, че страната му е преминала "манталитета на дефлацията". Икономистите винят за това слабото вътрешно търсене и спада на цените на петрола. Те на практика са обезкървили досега най-агресивния кръг от покупки на облигации от страна на централната банка на Япония.

Падащите цени се считат за основен риск за икономиката. Защото потребителите и компаниите могат да отложат покупките си в очакване на още по-падащи цени. След това страните са заплашени от низходяща спирала на икономически спад и спад на цените.

"Както по отношение на централната банка на Япония, така и на ЕЦБ, следващият етап на развитие предвижда повече улеснения, те ще увеличат огъня, но в един момент огънят ще е твърде голям и няма да има нищо, което да може да се направи", казва Филип Мофит, ръководител на отдел за фиксирани доходи в Goldman Sachs Asset Management за Азиатско-тихоокеанския регион. „Непосредствената реакция ще бъде огромна разпродажба на по-рискови активи“.

Тя вече е започнала. Изминалото тримесечие бе белязано от рали на пазара на облигациите, издадени от индустриализираните страни, както и от ускореното бягство от развиващите се пазари, суровините и корпоративните облигации.

Щефан Кройцкамп от Deutsche Asset & Wealth Management предупреждава инвеститорите в облигации да не се впускат в купуването на държавни облигации. Централните банки, като Фед и ЕЦБ, в крайна сметка ще спечелят борбата срещу инфлацията, убеден е той. „Ние вярваме, че централната банка ще има успех с подхода си", казва Кройцкамп, главен инвестиционен директор за Европа, Близкия изток и Африка.

Европа рискува газовите потоци със санкциите на САЩ за Gazprombank

Европа рискува газовите потоци със санкциите на САЩ за Gazprombank  Qualcomm диверсифицира

Qualcomm диверсифицира  Qualcomm: Имаме лесна цел в PC

Qualcomm: Имаме лесна цел в PC  Qualcomm: Много сме доволни от бизнеса в Китай

Qualcomm: Много сме доволни от бизнеса в Китай  Китайският SpaceSail ще се конкурира със Starlink на Мъск в Бразилия

Китайският SpaceSail ще се конкурира със Starlink на Мъск в Бразилия

Слави Трифонов: Отвратителни неща се случват в българския парламент

Слави Трифонов: Отвратителни неща се случват в българския парламент  Коментар: ПП-ДБ са виновни за това състояние на държавата

Коментар: ПП-ДБ са виновни за това състояние на държавата  Решението на КС много бързо може да доведе до избор на председател на НС

Решението на КС много бързо може да доведе до избор на председател на НС  А1 с четири престижни награди за комуникации и подкрепата на хората

А1 с четири престижни награди за комуникации и подкрепата на хората  Централна емисия

Централна емисия

Левски със специално съобщение

Левски със специално съобщение  Селекционерът на Ирландия с голямо признание за България

Селекционерът на Ирландия с голямо признание за България  Конър Макгрегър загуби дело за изнасилване – ето колко ще плати

Конър Макгрегър загуби дело за изнасилване – ето колко ще плати  Шок! Наш медалист от Олимпиадата в Париж се отказа от спорта, става строител

Шок! Наш медалист от Олимпиадата в Париж се отказа от спорта, става строител

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Магазин, 100 m2 Варна, Генералите, 750 EUR

дава под наем, Магазин, 100 m2 Варна, Генералите, 750 EUR  дава под наем, Двустаен апартамент, 70 m2 Варна, Червен Площад, 500 EUR

дава под наем, Двустаен апартамент, 70 m2 Варна, Червен Площад, 500 EUR  продава, Къща, 503 m2 София, Бояна, 1650000 EUR

продава, Къща, 503 m2 София, Бояна, 1650000 EUR  продава, Тристаен апартамент, 92 m2 София, Връбница 2, 195000 EUR

продава, Тристаен апартамент, 92 m2 София, Връбница 2, 195000 EUR

Вучич: С Мицкоски градим отворени коридори

Вучич: С Мицкоски градим отворени коридори  6 храни, предпазващи от диабет

6 храни, предпазващи от диабет  Русия дава петрол на Северна Корея, нарушавайки санкциите

Русия дава петрол на Северна Корея, нарушавайки санкциите  Разкриват дали е Хермес първата статуя от Хераклея Синтика

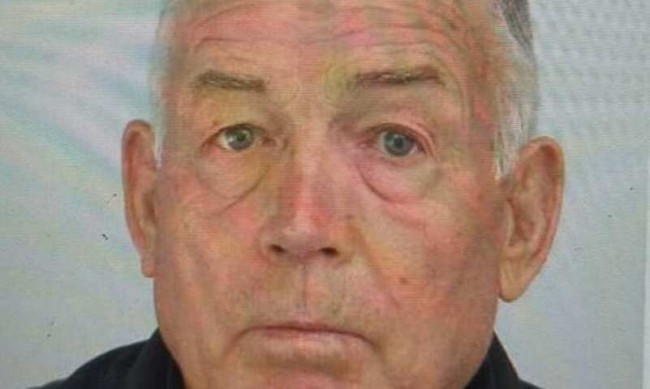

Разкриват дали е Хермес първата статуя от Хераклея Синтика  Издирват 77-годишния Стоян Бинев от Ямбол

Издирват 77-годишния Стоян Бинев от Ямбол

преди 9 години Абе каква нулева инфлация бре, вижте само цените на имотите. Ако гледаме АЦБ - вижте Лондон, за ФЕД - вижте Калифорния, в Европа - Норвегия, Швеция, Дания, Германия... Каква нулева инфлация. Само на око - ако плащате за имот 30% от доходите си и цените при имотите растат с по 6-7% на година - само от тук са ви 2% инфлация. Да не споменавам наемите как са скочили. Нямало инфлация - пълни лъжи ! отговор Сигнализирай за неуместен коментар