Лично според мен, ефектите и на QE II и на LTROs върху капиталовите пазари не бяха преки, а изцяло косвени. Дори и от балансите на ФЕД и ЕЦБ виждаме, че паричните потоци не са отишли нито към капиталовите, нито към суровинните пазари.

Това означава, че пазарните участници и всички ние предполагаме ефектите от едно евентуално вливане на тази ликвидност на пазарите и реалната икономика – стокова инфлация. Ето защо и акциите и златото продължават да са „спасителният пояс” срещу доларовата инфлация.

Дали обаче не може да станем свидетели на дефлационен сценарий, поне в краткосрочен план, ако тези преки ефекти останат само като теория. За съжаление, пак стигаме до неефективността в подобна парична политика – участниците на пазара правят своите анализи не на фундамента, а на разнопосочните и често променящи се политическо-популистки решения.

Не може да се подмине сериозният риск, който поема самата ЕЦБ, защото LTROs носят своята цена. От една страна рисковете са както дългосрочни, така и краткосрочни. Сериозни притеснения се появиха след като се видя, че само 504 млрд. евро бяха под формата на нови пари.

Ако разгледаме обезпеченията на банките към получените заеми, рисковете са насочени в две насоки – фалит на самите обезпечения или фалит на самите банки, взели заем. Ако погледнем балансите на ЕЦБ, малко след второто LTRO балансовото число достигна 3 трилиона евро. Собствен капитал от 10,76 милиарда прави ливъридж коефициент от близо 300 към едно! В тази ситуация и малки колебания в стабилността на обезпеченията или на длъжниците биха довели до сериозни сътресения.

Ако разгледаме и рисковете пред количествените улеснения отвъд океана те са идентични с тези в Европа. Ето и малко по-систематично представяне на конкретните рискови ситуации:

1. Безспорно на първото място стои притеснението от бъдеща висока инфлация. Вече на няколко места споменах, че възможното увеличение на bank money може да доведе до силна парична инфлация, която още по-силно да се изрази в стокова, в компанията на още по-отворена ножица на социална поляризация в обществото. А истината е, че инфлация имаме от много време насам. Не гледайте само разни манипулируеми кошници – вижте златото, цената му не лети в небесата, защото то самото поскъпва, не … просто доларът се обезценява – т.е. инфлация. И не само при златото, разгледайте всички пазари на суровини – тенденцията е очевидна.

2. Състояние на хаос в международната търговия. Новите пари, завъртяни през Фед, могат да бъдат използвани от домакинствата и фирмите за внос на нови стоки и услуги. Доста доходоносна сделка, нали?

На пръв поглед да, докато търговските партньори просто не спрат износа си към тази страна. В конкретния случай може да си припомним как Китай спря експорта си на някои ценни минерални суровини, именно поради количествените програми на Фед.

3. Логично стигаме до самия валутен риск – и за долара, и за еврото. И QE, и LTRO се разглеждат като дългосрочно оръжие за убиване на стойност. Следвайки здравата икономическа логика подобни монетарни инжекции няма как да не доведат до загуба на стойност. Производството на реални блага, развитието на индустрията и по този начин създаването на добавена стойност в икономиката изостава в пъти от мълниеносните печатници, навсякъде по света …

4. Краткосрочни заблуди и дългосрочна агония. Няма да се повтарям, но историята показва, че монетаризирането на фискални и чисто структурни икономически проблеми е обезболяващо, което не лекува. Напротив, отлагането на реалните решения повишава геометрично социалната им цена.

5. Ефектът на дълговата привързаност. Още и още пари, ниски лихвени проценти водят до липса на спестяване, влизане в още и още дълг и харчене. Разбира се, и да имаме ръст на БВП, номиналните стойности отдавна не са от значение. За съжаление, реалните са доста неприятни. Манипулирането на естествената ресурсна алокация води до по-голямо задлъжняване на домакинствата и фирмите и това е съвсем логично. Алтернативата също е губеща, но в бъдещ момент. Горчив избор, нали?

Ако всичко се оправяше с печатане на пари, то никой от нас нямаше да работи и да полага каквото и да е усилие за подобряване на своя живот. Наивност, глупост или целенасочено лицемерие – няма значение. Истината е, че подобна рецепта не съществува, много лесно е, за да е истина. Доходът се изработва, богатството се печели, а спестяванията се трупат бавно и последователно …

Флориан Тонкар: Структурният проблем застрашава индустрията ни

Флориан Тонкар: Структурният проблем застрашава индустрията ни  Флориан Тонкар: Русия провежда саботаж

Флориан Тонкар: Русия провежда саботаж  Как Германия може да се помири с Тръмп за търговията

Как Германия може да се помири с Тръмп за търговията  Европа рискува газовите потоци със санкциите на САЩ за Gazprombank

Европа рискува газовите потоци със санкциите на САЩ за Gazprombank  Qualcomm диверсифицира

Qualcomm диверсифицира

Спряхме износа на важно лекарство за недоносените деца

Спряхме износа на важно лекарство за недоносените деца  "Байерн" (Мюнхен) разнищи "Аугсбург" с хеттрик на Хари Кейн

"Байерн" (Мюнхен) разнищи "Аугсбург" с хеттрик на Хари Кейн  Хороскоп за всички зодии за 23 ноември

Хороскоп за всички зодии за 23 ноември  Гръцката звезда Константинос Аргирос стана баща за първи път

Гръцката звезда Константинос Аргирос стана баща за първи път  Студен и ветровит, но слънчев съботен ден

Студен и ветровит, но слънчев съботен ден

Спортът по телевизията днес, 23 ноември

Спортът по телевизията днес, 23 ноември  Левски ще се връща на победния път с бой в столично дерби

Левски ще се връща на победния път с бой в столично дерби  Край! ЦСКА разкарва с трансферна издънка

Край! ЦСКА разкарва с трансферна издънка  В Ред Бул объркали задното си крило за Вегас

В Ред Бул объркали задното си крило за Вегас

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Двустаен апартамент, 67 m2 София, Студентски Град, 434.78 EUR

дава под наем, Двустаен апартамент, 67 m2 София, Студентски Град, 434.78 EUR  дава под наем, Магазин, 100 m2 Варна, Генералите, 750 EUR

дава под наем, Магазин, 100 m2 Варна, Генералите, 750 EUR  дава под наем, Двустаен апартамент, 70 m2 Варна, Червен Площад, 500 EUR

дава под наем, Двустаен апартамент, 70 m2 Варна, Червен Площад, 500 EUR  продава, Къща, 503 m2 София, Бояна, 1650000 EUR

продава, Къща, 503 m2 София, Бояна, 1650000 EUR

Италианско село предлага къщи за 1 евро на американци, разочаровани от Тръмп

Италианско село предлага къщи за 1 евро на американци, разочаровани от Тръмп  Студ сковава страната, градусите падат до -15

Студ сковава страната, градусите падат до -15  Зодиите, които не биха си признали, че ви харесват

Зодиите, които не биха си признали, че ви харесват  Конър МакГрегър бе признат за виновен по обвинение в изнасилване

Конър МакГрегър бе признат за виновен по обвинение в изнасилване  Трент Александър-Арнолд с първо сериозно гадже, ето коя заби

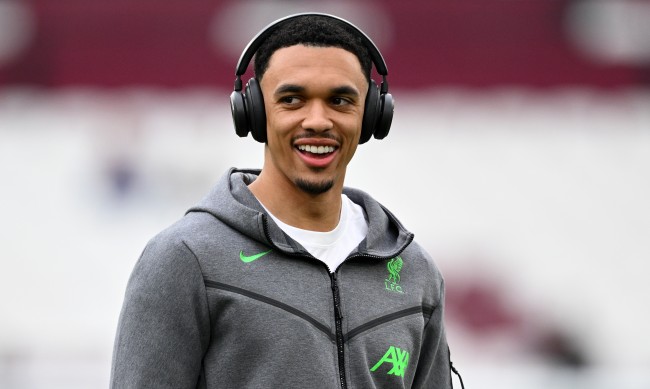

Трент Александър-Арнолд с първо сериозно гадже, ето коя заби

преди 11 години "Моите мерки" няма да бъдат чути ... те, като цяло, изключват изобщо подобни решения, като количествени улеснения ... Фокусът трябва да е насочен към промяна на самата икономическа философия. Преминаване към производства на база спестяване ... от сегашната - потребление на база кредит ... Слагам кавички на моите мерки, защото тези концепции не са мои и нямам претенция да съм иноватор, напротив ... те са споменавани от доста отдавна. Поздрави отговор Сигнализирай за неуместен коментар

преди 11 години Влади, парите седят във ФЕД, защото има лихва върху тях. Ако тръгне инфлацията, тогава вдигането на лихвите ще се отнася и за тях, което ще ги задържи там. Това не са пари на хедж фондове, които се хвърлят от пазар на пазар. Това са консервативни пари, срещу които преди това са купувани нискорискови ДЦК и MBS (които фед после изкупува с напечатаните пари). Освен това във ФЕД има предимно висококачествени ЦК, които многократно поскъпнаха и докараха институцията на рекордни печалби. отговор Сигнализирай за неуместен коментар

преди 11 години Да, така. Все още не се знае дали ще успеят. отговор Сигнализирай за неуместен коментар

преди 11 години Както казваш, ""Сами си правете изводите."""В този смисъл е нелепо да настояваш на собствената си представа кой и за какво лъже, защото само заблудата е трудно нещо и с аргументи не се лекува.Автора изрично настоява, че така сложени тези "улеснения" манипулират системата, вадейки я от естественото и състояние и не позволяват очистването и от НЕ ефективни модели и субекти, създавайки риск от балонизиране на дълг, активи /стокови,суровинни,капиталови/Това, че от единият балон до една дата, са се прелели в другият балон от друга дата, по нищо не променя абсурдната картина и довежда в грешка само един, който си мисли че по същество има някаква разлика. Хайде по спокойно с определения, квалификации, етикети и табели кой какъв е и какво прави.Ако си толкова смел, вземи си САМ кредит и се бори срещу печатницата, може и да откриеш нещо. отговор Сигнализирай за неуместен коментар

преди 11 години Да бе щи решават бързо проблмемите ми после къв ще е подова да ходят на екскурзии да ядат и пият и да обсъждат глупости :D. отговор Сигнализирай за неуместен коментар

преди 11 години Грешиш, след 2-3-4 години ще стане ясно в Европа дали са успели да намалят дълговите си нива след като приели някакви рестрикции сега. И ако тогава излезе, че са задлъжнели повече - както Гърция след нейните рестриктивни мерки - е тогава вече ще е проблем. отговор Сигнализирай за неуместен коментар

преди 11 години Разликата идва от това, че Европа ефективно намалява дълговите си нива, чрез икономии, което се вижда и от инвеститорите, и от банките. Европа след 2-3-4 години ще бъде в добра позиция. В САЩ този процес все още не е започнал. Ако скоро не започне, можем да имаме голям проблем. Ако обаче преценят, че трябва да намалят дефиците и външния дълг, те могат да го направят доста бързо. Естествено населението ще го усети, но най-богатата страна определено има най-много място за маневри. отговор Сигнализирай за неуместен коментар

преди 11 години Този господин се опитва да ни въведе в повествователна заблуда. Искам да ви покажа ясно защо е така. ЕЦБ отпусна 3 годишни заеми. LTRO. Той ни е показал графика как парите в самата ЕЦБ се връщат под формата на депозит. ГРАФИКАТА ОБАЧЕ Е САМО ДО ЯНУАРИ 2012 ГОДИНА, КОГАТО Е И НАЙ-ВИСОКОТО НИВО. Знаете ли какво стана, когато ЕЦБ понижи лихвите по overnight депозитите до 0%? Тъй като умниците от инвестор няма да ми позволя да постна графика, просто ще ви кажа - депозитите намаляха драстично и всичко се изсипа в облигации на Италия и Испания. в момента на overnight депозити остават под 200 млрд. евро, сравнено с над 800 млрд. евро по време на LTROs. Т.е. той или вижда нещата както на него му е удобно, или откровено лъже, спестявайки истината. Сами си правете изводите. За САЩ съм общо взето на същото мнение като него, за Европа обаче нещата са коренно различни, отколкото той ги описва!!!! отговор Сигнализирай за неуместен коментар

преди 11 години И ?! Това го говорехме 2008. Учудващо колко лесно се анализират отминали събития ;) :) отговор Сигнализирай за неуместен коментар

преди 11 години lesno e da comentirash sled kato vidish 4e parvite 2 transha ne dadoha rezultat shto ne kajesh kakvo da praviat mistar Big shot i da vidim tvoite merki dali shte dadat rezultat отговор Сигнализирай за неуместен коментар