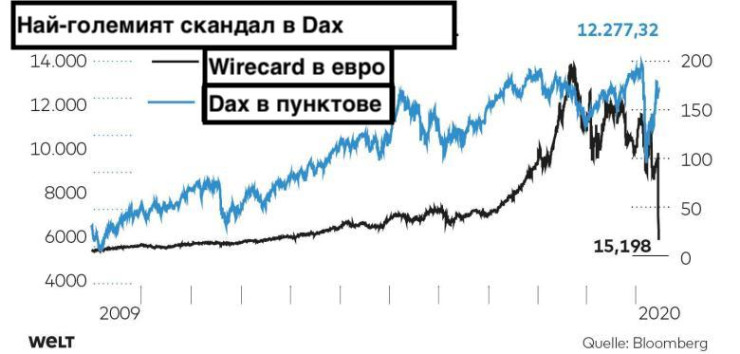

Това е шок за по-младите инвеститори, но е дежа-вю за по-възрастните. Загадката около изчезналите милиарди от листната на Dax Wirecard напомня за грандиозни скандали от миналото. И това, рззбираемо, предизвиква известен дискомфорт сред опитните зайци на капиталовия пазар.

Защото когато огромна фалшификация на отчети или друга грандиозна измама стане известна, това често бележи началото на края на дългия бум на фондовите борси.

Ако финансовите данни на платежния оператор Wirecard (отдавна подигравателно наричан от финансовите специалисти „Wirefraud“) се окажат силно манипулирани, ще е нужно да сме повече от внимателни, защото грешките могат да разкрият тревожно ниво на лекомислие, което да обхване и борсата и нейните играчи.

Очевидно инвеститорите ще трябва да разгледат по-внимателно инвестициите си и не трябва да позволяват да бъдат въвлечени емоционално в общите пазарни преувеличения или от отделни визионери на компании. Това е вярно за всеки един пазар, но особено за Германия. Там изглежда податливостта към лъжепророците е особено голяма.

Неслучайно Wirecard e най-популярната акция сред германските частни инвеститори, както току-що показа проучване на в. WELT AM SONNTAG. „Случаите на измама често вървят ръка за ръка с пазарните върхове“, казва пред медията Щефан Хайек, който работи като хедж фонд мениджър от 2005 г.

Поразително е, че най-зрелищните случаи на измами са се случили най-вече скоро след достигането на все по-висок пик на борсата. Най-добрият пример е Enron, все още един от най-големите случаи на измами в американската икономическа история.

Американският енергиен търговец Enron, който отчиташе бързо увеличаващите се продажби в продължение на години и се смяташе за една от най-иновативните компании в Америка, фалира малко след края на хилядолетието през 2000 г., след като беше разкрита мащабна манипулация на финансовите отчети. Компанията отчиташе години наред приходи за милиарди долари.

Фактът, че невероятните цифри за растежа на компанията на Джефри Скилинг и Кенет Лей не предизвикаха съмнение по-рано, днес се обвързва с приповдигнатото настроение на т. Нар. New Economy, което правеше всичко да изглежда възможно.

В добрите времена инвеститорите не гледат много внимателно балансите, има силно желание да бъдат част от „горещите неща“. Предупрежденията, като забележими продажби на акции от страна на висши мениджъри на Enron, бяха игнорирани. В крайна сметка над 21 000 служители загубиха работата си след фалита, а голяма част от пенсиите също бяха загубени.