Търговията с български държавни ценни книжа (ДЦК) на международнтие пазари започна днес. Страната ни пласира три емисии еврооблигации – със срок 7, 12 и 20 години, предава Ройтерс, позовавайки се на една от банките, водещи продажбата.

Според информация на агенцията въз основа на постъпилите поръчки България е определила крайния обем на книжата, а именно - около 3,1 млрд. евро. Сумата е разпределена както следва – 7-годишни облигации със съвкупна номинална стойност 1,25 млрд. евро, 12-годишни книжа за общо 1 млрд. евро, и 20-годишни – за 850 млн. евро.

Съвкупното търсене вече превишава 5,5 млрд. евро. Към 15 часа то бе за над 4 млрд. евро. Така коефициентът на покритие вече е близо 1,8. Това означава, че размерът на постъпилите поръчки превишава с 80% определения обем.

Банкерите предполагат, че постигната годишна доходност по 7-годишните облигации ще бъде приблизително 2,3%, по 12-годишните – 2,6 на сто, а по 20-годишните – 3,4%, пояснява Wall Street Journal.

Ройтерс пише, че надбавката над базисните лихвени суопове по 7-годишните книжа вече е в интервала 180-185 базисни пункта (1,8-1,85%), по 12-годишните – 210-215 базисни пункта (2,1-2,15%), а по 20-годишните – 245-250 базисни пункта (2,45-2,55%). Така към 16:20 часа средната доходност е с 10-15 базисни пункта по-ниска в сравнение с първоначално обявената от агенцията.

Доходността е добра, имайки предвид, че по 10-годишните еврооблигации за 1,5 млрд. евро, емитирани през лятото на 2014 г., постигнатата годишна доходност бе 3,055%.

Поръчки се подават и в момента, като по-късно днес се очаква да бъдат обявени количеството, проявеният инвеститорски интерс и като цяло – финалните параметри на трите емисии.

От пресцентъра на Министерството на финансите (МФ) отказват по-подробен коментар, като потвърждават, че повече информация ще разпространят след края на предлагането.

Със сумата от 3,1 млрд. евро правителството на практика постига целта си за набиране на близо 6,9 млрд. лв. от международните пазари - количество, заложено в емисионната политика за 2015 г. Ако цялото търсене бъде задоволено, то няма да се наложи да излизаме повторно на международните капиталови пазари през есента, както министърът на финансите Владислав Горанов коментира изпълнението на емисионната политика за тази година.

Банките, които са ангажирани с дилърството и пласирането на книжата, са Citigroup, HSBC, Societe Generale и UniCredit.

Агенциите поясняват, че емисиите идват в момент, в който глобалното търсене на облигации с нисък рейтинг е високо.

Припомняме още, че в края на декември 2014 г. агенция Standard & Poor's отне инвестиционния рейтинг на страната, докато другите две водещи компании - Fitch и Moody's все още поставят българските книжа в инвестиционния клас.

* Статията е актуализира в 15:11 часа с коментар от пресцентъра на МФ и в 16:20 часа с информация за предполагаемия краен обем и коефициента на покритие.

България и Румъния влизат напълно в Шенген от 2025 г.

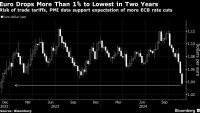

България и Румъния влизат напълно в Шенген от 2025 г.  Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви  Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари  Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic

Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic  Азиатският втечнен природен газ достигна най-високата си цена за 2024 г.

Азиатският втечнен природен газ достигна най-високата си цена за 2024 г.

Илиан Илиев: Ирландците не бяха моят най-предпочитан противник

Илиан Илиев: Ирландците не бяха моят най-предпочитан противник  Обедна емисия

Обедна емисия  Учител в детска градина във Варна затварял деца в чекмеджетата на леглата им

Учител в детска градина във Варна затварял деца в чекмеджетата на леглата им  Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември  Руска атака блокира работата на украинския парламент

Руска атака блокира работата на украинския парламент

Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни

Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни  Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити

Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити  Първите думи на Илиан Илиев след жребия

Първите думи на Илиан Илиев след жребия  Юве без Влахович в дербито с Милан

Юве без Влахович в дербито с Милан

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR

дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR  продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR

продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR  продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR

продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR  продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

На 12 декември става ясно влизаме ли в Шенген по суша

На 12 декември става ясно влизаме ли в Шенген по суша  Синер изведе Италия до полуфинал за купа "Дейвис"

Синер изведе Италия до полуфинал за купа "Дейвис"  Уволниха учителка, затваряла деца от забавачка в чекмеджета

Уволниха учителка, затваряла деца от забавачка в чекмеджета  Забраниха износа на лекарство за недоносени деца

Забраниха износа на лекарство за недоносени деца  Мъката и наглостта продължават, депутатите пак не избраха шеф на НС

Мъката и наглостта продължават, депутатите пак не избраха шеф на НС

преди 9 години А кое изобщо налага да се пускат и 20 годишни ДЦК (с оглед завишената лихва)?? отговор Сигнализирай за неуместен коментар

преди 9 години Е, тя в перспектива не е ли? отговор Сигнализирай за неуместен коментар

преди 9 години тея лихви в моментите условия са като за фалирала държава... отговор Сигнализирай за неуместен коментар

преди 9 години Има громна разлика в доходността на ДЦК-та с различен матуритет. Краткосрочните с матуритет под 3 години се търгуват с доходност под 1%.По принцип заемът към *** е краткосрочен или поне се нядяваме да е такъв :) отговор Сигнализирай за неуместен коментар

преди 9 години Доходността за която се говори на годишна база ли е, или е за целия период? Просто не пише никъде. Ако е годишна, както се предполага, ми се вижда малко висока, например ако сравним държавното фиансниране към *** за милиард на 2.2%, поне така се посменаваше да е лихвата.Отделно е добре да се спомене кои са инвеститорите. отговор Сигнализирай за неуместен коментар

преди 9 години Явно са искали прекалено висока премия за фиксирани лихви. Не е лесно за 7-20 годишни ДЦК да искаш фиксирана лихва.Голям успех е, че са намерили инвеститори, които да гласуват доверие на България за 20 години! Повечето българи едва ли биха имали такъв кредит на доверие към собствената си държава! отговор Сигнализирай за неуместен коментар

преди 9 години Не разбрах, с плаваща лихва ли ще са? Ако е така, това е огромна глупост на Горанов. Другото неясно е какви обеми се предлагат. отговор Сигнализирай за неуместен коментар