Търговията с български държавни ценни книжа (ДЦК) на международнтие пазари започна днес. Страната ни пласира три емисии еврооблигации – със срок 7, 12 и 20 години, предава Ройтерс, позовавайки се на една от банките, водещи продажбата.

Според информация на агенцията въз основа на постъпилите поръчки България е определила крайния обем на книжата, а именно - около 3,1 млрд. евро. Сумата е разпределена както следва – 7-годишни облигации със съвкупна номинална стойност 1,25 млрд. евро, 12-годишни книжа за общо 1 млрд. евро, и 20-годишни – за 850 млн. евро.

Съвкупното търсене вече превишава 5,5 млрд. евро. Към 15 часа то бе за над 4 млрд. евро. Така коефициентът на покритие вече е близо 1,8. Това означава, че размерът на постъпилите поръчки превишава с 80% определения обем.

Банкерите предполагат, че постигната годишна доходност по 7-годишните облигации ще бъде приблизително 2,3%, по 12-годишните – 2,6 на сто, а по 20-годишните – 3,4%, пояснява Wall Street Journal.

Ройтерс пише, че надбавката над базисните лихвени суопове по 7-годишните книжа вече е в интервала 180-185 базисни пункта (1,8-1,85%), по 12-годишните – 210-215 базисни пункта (2,1-2,15%), а по 20-годишните – 245-250 базисни пункта (2,45-2,55%). Така към 16:20 часа средната доходност е с 10-15 базисни пункта по-ниска в сравнение с първоначално обявената от агенцията.

Доходността е добра, имайки предвид, че по 10-годишните еврооблигации за 1,5 млрд. евро, емитирани през лятото на 2014 г., постигнатата годишна доходност бе 3,055%.

Поръчки се подават и в момента, като по-късно днес се очаква да бъдат обявени количеството, проявеният инвеститорски интерс и като цяло – финалните параметри на трите емисии.

От пресцентъра на Министерството на финансите (МФ) отказват по-подробен коментар, като потвърждават, че повече информация ще разпространят след края на предлагането.

Със сумата от 3,1 млрд. евро правителството на практика постига целта си за набиране на близо 6,9 млрд. лв. от международните пазари - количество, заложено в емисионната политика за 2015 г. Ако цялото търсене бъде задоволено, то няма да се наложи да излизаме повторно на международните капиталови пазари през есента, както министърът на финансите Владислав Горанов коментира изпълнението на емисионната политика за тази година.

Банките, които са ангажирани с дилърството и пласирането на книжата, са Citigroup, HSBC, Societe Generale и UniCredit.

Агенциите поясняват, че емисиите идват в момент, в който глобалното търсене на облигации с нисък рейтинг е високо.

Припомняме още, че в края на декември 2014 г. агенция Standard & Poor's отне инвестиционния рейтинг на страната, докато другите две водещи компании - Fitch и Moody's все още поставят българските книжа в инвестиционния клас.

* Статията е актуализира в 15:11 часа с коментар от пресцентъра на МФ и в 16:20 часа с информация за предполагаемия краен обем и коефициента на покритие.

България и Румъния влизат напълно в Шенген от 2025 г.

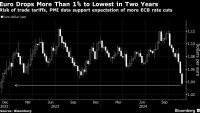

България и Румъния влизат напълно в Шенген от 2025 г.  Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви  Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари  Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic

Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic  Азиатският втечнен природен газ достигна най-високата си цена за 2024 г.

Азиатският втечнен природен газ достигна най-високата си цена за 2024 г.

Учител в детска градина във Варна затварял деца в чекмеджетата на леглата им

Учител в детска градина във Варна затварял деца в чекмеджетата на леглата им  Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември  Руска атака блокира работата на украинския парламент

Руска атака блокира работата на украинския парламент  Пети неуспешен опит на депутатите да си изберат председател

Пети неуспешен опит на депутатите да си изберат председател  България се изправя срещу Ирландия в плейофа на Лигата на нациите

България се изправя срещу Ирландия в плейофа на Лигата на нациите

Първите думи на Илиан Илиев след жребия

Първите думи на Илиан Илиев след жребия  Юве без Влахович в дербито с Милан

Юве без Влахович в дербито с Милан  Ливърпул без Трент и Алисон срещу Саутхемптън

Ливърпул без Трент и Алисон срещу Саутхемптън  Става горещо! Супер мачове в елита на Лига на нациите

Става горещо! Супер мачове в елита на Лига на нациите

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR

дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR  продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR

продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR  продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR

продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR  продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

Синер изведе Италия до полуфинал за купа "Дейвис"

Синер изведе Италия до полуфинал за купа "Дейвис"  Уволниха учителка, затваряла деца от забавачка в чекмеджета

Уволниха учителка, затваряла деца от забавачка в чекмеджета  Забраниха износа на лекарство за недоносени деца

Забраниха износа на лекарство за недоносени деца  Мъката и наглостта продължават, депутатите пак не избраха шеф на НС

Мъката и наглостта продължават, депутатите пак не избраха шеф на НС  Моуриньо готви бомба в Истанбул - кани Роналдо във "Фенербахче"

Моуриньо готви бомба в Истанбул - кани Роналдо във "Фенербахче"

преди 9 години В дългосрочен план всички сме мъртви :-) Дж.М.Кейнс отговор Сигнализирай за неуместен коментар

преди 9 години Изгодни са условията ако гледаш историята назад. Ако гледаш напред - не са. отговор Сигнализирай за неуместен коментар

преди 9 години Хмм... може, ама има смисъл само ако е на мнооого ниски лихви - близки до нулата. Още повече, че след 10 години вече трябва да сме в ЕЗ и лихвите да са още надолу.Е, разбира се, ако не влезем в гръцкия сценарий. Ама и да влезем, и даже и да не сме в ЕЗ и да може само от МВФ да се вземат пари, пак лихвите няма да са високи поради същата причина - планините от дългове и изобилието от пари. отговор Сигнализирай за неуместен коментар

преди 9 години условията са изключително изгодни.надявам се да се използват само за преструктуриране на дълга отговор Сигнализирай за неуместен коментар

преди 9 години Навсякъде има тенденция за увеличаване срока на държавните облигации . Бг не се сещам да е имитирала дълг с такъв срок и е добре че се пробва отговор Сигнализирай за неуместен коментар

преди 9 години Благодаря! Мислех, че е нещо друго. За диверсификацията - не виждам нужда чак пък с 20 годишен дълг да се диверсифицира (още повече пък, че това е малка част от дълга). Парите няма да свършат, напротив, света е залят от пари, които даже няма къде да се влагат. Това мислене (че парите ще свършат) трябва да е някакъв остатък от времето на златния стандарт и преди количествените облекчения. Подобно и за рефинансирането - няма да е затруднение. По принцип тенденцията е към спад на лихвите и при тези планини от дългове вдигане няма да има никога (освен ако някой мисли, че дълговете са платими). Справка - Япония. Така че, това си е чисто набутване. отговор Сигнализирай за неуместен коментар

преди 9 години Високи или ниски лихви ще разберем като излезе окончателната доходност и сравнението с бенчмарка . Демек с колко отгоре са спрямо немските подобни книжа отговор Сигнализирай за неуместен коментар

преди 9 години Колкото е по дълъг средният матуритет на държавния дълг, толкова по рядко се налага неговото рефинансиране, а това от своя страна прави държавата по устойчива на външни шокове. Ако се финансираме само с краткосрочни книжа, лесно може да фалираме, ако поради някаква причина инвеститорите решат, че в дадения момент не искат да купуват български ДЦК. отговор Сигнализирай за неуместен коментар

преди 9 години Диверсификацията на дълга като матуритет ще помогне на държавата да посрещне плащанията на части, което оправдава по високата лихва. Разбира се заради по-високата лихва и размера там е най-малъкКато цяло тези лихви много по ниски от дълга за 1 млрд. евро по времето на Дянков - тогава беше 4,4% за 5г. матуритет. отговор Сигнализирай за неуместен коментар

преди 9 години ...Наистина питам, не се заяждам. отговор Сигнализирай за неуместен коментар