„За да има работещ закон, който да защитава достатъчно добре и длъжниците, и кредиторите, трябва да се видят законодателствата в другите страни членки на Европейския съюз, където подобни закони работят повече от 20 години“, смята Тихомир Тошев.

Той дава за пример Великобритания, където има добър работещ закон за личния фалит, който защитава еднакво добре и длъжника, и кредитора. По думите му не е добре да има такъв закон, преди да се изгради достатъчно добра инфраструктура за работа на подобно законодателство, т.е. да има подготвени служители в съда, които да разглеждат исканията за личен фалит, да преценяват дали да им се дава ход в съда, да помагат на длъжника и кредиторите му да постигнат извънсъдебно споразумение или в случай на обявяване на личен фалит - да управляват доходите и имотите на длъжника и комуникацията му с кредиторите.

„Един недобре направен закон и липсата на ясни правила за спазването му ще донесат повече вреди на пазара, отколкото ползи“, смята изпълнителният директор на „Кредит център“. По думите му един лош закон би довел до оскъпяване на част от кредитните продукти, изисквания за предплащане на някои услуги и други промени, които ще затруднят потребителите им.

„Опитът от практиката, а и този на други икономики, показва, че съществуват редица изисквания и строги критерии, що се касае до дефинирането на личния фалит“, казва Маринова. По думите ѝ процесът по обявяване на лице в неплатежоспособност е свързан с продължителни и скъпи съдебни процедури. „Освен това се назначава и синдик, чиято роля е както да администрира управлението на имуществото и доходите на длъжника, така и да проследява цялостното му финансово поведение“. Същевременно банкерката изразява опасения относно това дали подобно законодателство би имало дисциплиниращ ефект за потребителите на финансови услуги. „Тяхната платежоспособност ли ще бъде санкционирана или тяхната платежоготовност?“, пита риторично директорът на Банка ДСК.

Тя поясни също, че в държавите, в които е приет подобен закон, на лицата, обявили несъстоятелност, се налагат и забрани, свързани с упражняването на определени професии. „Достъпът на клиентите до последващо финансиране също се ограничава“, допълни тя.

Що се касае до опасенията, които би имал банковият сектор, Ангелов е на мнение, че всичко зависи от това какви ще са процедурите и обхватът на закона.

„Въпросът не е само в банковия сектор, но и в комуналните услуги, данъчните, осигурителните задължения и пр. Задължения, които са несъбираеми, очевидно, че няма смисъл да стоят на хартия, и трябва в някакъв момент да се отпишат. Но не бива да се позволява злоупотреба. Така че максимално трябва да се свият възможностите за дискреция“, заяви още Ангелов.

„Банковият сектор не би трябвало да има никакви опасения, след като в страни като Германия, Франция и Холандия, т.е. половината страни от Европейския съюз, има такъв статут „несъстоятелност на потребителите“ и банките се съобразяват с него“, твърди и Хърсев. Финансистът смята, че няма да се стигне до сценарий, при който банките повишават изискванията си при отпускането на кредити вследствие на влизането на подобен закон в сила.

„Би трябвало подобен закон изобщо да не се отрази на банковия и изобщо – на финансовия сектор. Би трябвало банките вече да са взели мерки при отпускането на заемите, т.е. да имат конкретно обезпечение“, коментира преподавателят.

Според Тошев е нормално и банковият, и небанковият финансов сектор, както и всички компании, които предоставят услуги на отложено плащане на гражданите, да имат опасения от новите текстове, тъй като недобре направен закон може да застраши техните работа и приходи, да създаде предпоставки за измами и некоректност, както и да доведе до сериозни финансови загуби.

„Фалитът трябва да е последно средство, а не масова практика“, категоричен е от своя страна Георги Ангелов. Според него трябва да се внимава да не се повтори практиката с фирмените фалити.

„При фирмените фалити от една страна процедурата е толкова тромава, бавна и неефективна, че масово се избягва, защото не постига целите, заради които съществува. „Плама Плевен“, например, беше в несъстоятелност близо 15 години и в това време активите се амортизираха, кредиторите чакаха напразно, а възвръщаемостта беше ниска“, коментира Ангелов.

„От друга страна, през последните години процедурата по фирмен фалит се използваше за измами и увреждане на кредиторите - чрез т.нар. фиктивни фалити или фалити със задна дата. Т.е. фирмените фалити вместо да играят оздравяваща роля, да помагат на кредиторите и да осигуряват ефективно използване на производствените активи всъщност или въобще не работят, или се ползват от недобронамерени длъжници“, подкрепя тезата си той.

Европа рискува газовите потоци със санкциите на САЩ за Gazprombank

Европа рискува газовите потоци със санкциите на САЩ за Gazprombank  Qualcomm диверсифицира

Qualcomm диверсифицира  Qualcomm: Имаме лесна цел в PC

Qualcomm: Имаме лесна цел в PC  Qualcomm: Много сме доволни от бизнеса в Китай

Qualcomm: Много сме доволни от бизнеса в Китай  Китайският SpaceSail ще се конкурира със Starlink на Мъск в Бразилия

Китайският SpaceSail ще се конкурира със Starlink на Мъск в Бразилия

Слави Трифонов: Отвратителни неща се случват в българския парламент

Слави Трифонов: Отвратителни неща се случват в българския парламент  Коментар: ПП-ДБ са виновни за това състояние на държавата

Коментар: ПП-ДБ са виновни за това състояние на държавата  Решението на КС много бързо може да доведе до избор на председател на НС

Решението на КС много бързо може да доведе до избор на председател на НС  А1 с четири престижни награди за комуникации и подкрепата на хората

А1 с четири престижни награди за комуникации и подкрепата на хората  Централна емисия

Централна емисия

Левски със специално съобщение

Левски със специално съобщение  Селекционерът на Ирландия с голямо признание за България

Селекционерът на Ирландия с голямо признание за България  Конър Макгрегър загуби дело за изнасилване – ето колко ще плати

Конър Макгрегър загуби дело за изнасилване – ето колко ще плати  Шок! Наш медалист от Олимпиадата в Париж се отказа от спорта, става строител

Шок! Наш медалист от Олимпиадата в Париж се отказа от спорта, става строител

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Магазин, 100 m2 Варна, Генералите, 750 EUR

дава под наем, Магазин, 100 m2 Варна, Генералите, 750 EUR  дава под наем, Двустаен апартамент, 70 m2 Варна, Червен Площад, 500 EUR

дава под наем, Двустаен апартамент, 70 m2 Варна, Червен Площад, 500 EUR  продава, Къща, 503 m2 София, Бояна, 1650000 EUR

продава, Къща, 503 m2 София, Бояна, 1650000 EUR  продава, Тристаен апартамент, 92 m2 София, Връбница 2, 195000 EUR

продава, Тристаен апартамент, 92 m2 София, Връбница 2, 195000 EUR

Вучич: С Мицкоски градим отворени коридори

Вучич: С Мицкоски градим отворени коридори  6 храни, предпазващи от диабет

6 храни, предпазващи от диабет  Русия дава петрол на Северна Корея, нарушавайки санкциите

Русия дава петрол на Северна Корея, нарушавайки санкциите  Разкриват дали е Хермес първата статуя от Хераклея Синтика

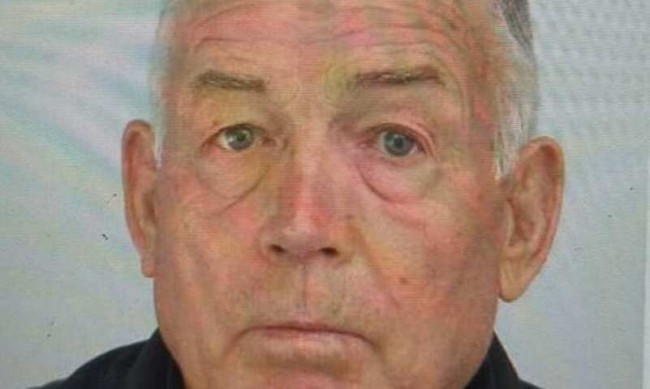

Разкриват дали е Хермес първата статуя от Хераклея Синтика  Издирват 77-годишния Стоян Бинев от Ямбол

Издирват 77-годишния Стоян Бинев от Ямбол

преди 9 години Предлагам със закон кредитния инспектор, одобрил кредит на ФЛ, което не погасява кредита си съгласно договора автоматично да става поръчител на кредитополучателя и да погасява задължението му съгласно подписания погасителен план докато кредитополучателя започне да го погасява отново или до пълното погасяване на задължението. Ако откаже или не може да изплаща задължението на кредитополучателя си, кредитния инспектор да бъде продаден на робските пазари в ИДИЛ с цел погасяване на задължението към банката. отговор Сигнализирай за неуместен коментар

преди 9 години Предлагам със закон кредитния инспектор, одобрил кредит на ФЛ, което не погасява кредита си по договора автоматично да срава поръчител на кредитополучателя и да погасява садъ отговор Сигнализирай за неуместен коментар

преди 9 години я се чуй какви ги говориш:) Нали банката има оценка риск, за който кредитополучателя си е платил. При това в повечето случаи преди да разбере дали ще получи кредита. Т.е. банките предоставят повече от една услуга. И ти ми кажи щом съм си платил риска да ме оцени що не си е свършил работата? И какво последствие трябва да понесе банката, че не е успяла да прецени правилно нещата? Не трябва ли да е споделена отговорността? Нещо като КПМГ(на които аз си вярвах до последно) с доклада за КТБ-прекрасна банка според тях. Каква отговорност ще поемат? отговор Сигнализирай за неуместен коментар

преди 9 години Абе вие в средновековието ли живеете? - какво крепостничество? - това е просто по-красива дума за робство. Такова нещо няма в никоя от държавите, към които уж се стремим. Обаче го има на югоизток. Ние Европейци ли искаме да бъдем или ориенталци? отговор Сигнализирай за неуместен коментар

преди 9 години Така по-става, но и сега банката може да налага запори. Явно само така няма да стане работата, а трябва наистина да се въведе нещо като крепостничество, т.е. ако дължиш и не плащаш и няма какво да ти вземат, да ставаш крепостник към банката и тя да използва труда ти докато върнеш дълга. отговор Сигнализирай за неуместен коментар

преди 9 години Не си прочел какво съм написал - "карат а не притежават скъпи коли, тоест под наем, плащат големи наеми а не притежават луксозни жилища. Банката няма какво имущество да им вземе, но имат приходи от които като се намалят разходите, ще се покриват някаква част от задълженията. отговор Сигнализирай за неуместен коментар

преди 9 години Не трябва да се спира до крепостничеството, задължително тр да се разгледа и опцията, банката да може приоритетно и по реда на бързото съдебно производство да разполага с органите на длъжника за удовлетворяване на вземанията си.... или това е нож с две остриета, така ще подбием ужасно много пазара на органи? отговор Сигнализирай за неуместен коментар

преди 9 години Да има кредити с клауза фалит и такива без възможност . При опция фалит да се търсят високи обезпечения и да се вдигнат лихвите по кредитите - това е напълно достатъчно. отговор Сигнализирай за неуместен коментар

преди 9 години За недобросъветсните кредитополучатели значи викаш затвор? А кой ще го плаща този затвор? Аз казвам по-добре недобросъвестните длъжници да стават един вид крепостни селяни към банката, съответно банката да ги праща да работят по обекти до погасяването на заемите им. отговор Сигнализирай за неуместен коментар

преди 9 години Тц, не е така. Тези които не са си правили сметката и имат скъпи коли например, банката винаги може да им вземе имуществото и да се удовлетвори подобаващо.Проблемът е с тези които са длъжници, а не работят като съдрани за да събират и да връщат дължимите пари. Има хора, които вземат пари, изхарчват ги, а после си казват: "За какво да бъхтя за 500лв., които после банката да ми ги прибира. Аз и така нямам пари, и да бъхтя пак няма да имам." Ето такива недобросъвестни длъжници следва да се лежат в затвора. отговор Сигнализирай за неуместен коментар