На човек може да му се прости, ако се чуди дали икономистите и инвеститорите в САЩ живеят на една и съща планета. Катастрофалните икономически данни следват една след друга, но въпреки това пазарите на акции се покачват. Миналата седмица, когато беше отчетена загуба на 20,5 млн. работни места само през април, S&P 500 затвори с дневно повишение от 1,7%, пише за Financial Times Мегън Грийн, старши член на Harvard Kennedy School.

Лудост, нали? Може би не. Инвеститорите в акции правят залози за бъдещите печалби и много анализатори твърдят, че растящите индекси сочат, че в цените се калкулира бързо, V-образно икономическо възстановяване. Но това обяснение е твърде опростено. Има основателни причини да мислим, че стабилните фондови пазари не са просто отражение на на инвеститорския оптимизъм относно възстановяването.

Стръмният спад от 34% на S&P 500 от пика на 19 февруари до дъното на 23 март, бе логичен заради опасенията от коронавируса и икономическото му въздействие. Това, което изглежда странно, е подемът, вследствие на който индексът сега е само с 9 на сто под нивото, на което започна годината.

Но обратът прикрива важни детайли. Голяма част от възстановяването е съсредоточено в акциите на петте технологични гиганта: Facebook (ръст от 4% за годината), Apple (7%), Microsoft (18%), Amazon (30%) и Google (5%). Тази група компании съставлява около една пета от пазарната капитализация на S&P 500.

Здравният сектор също се представи добре, отстъпвайки в момента само с 1% от стойността си на 1 януари. Той представлява приблизително 15 на сто от индекса. Като се има предвид дигитализацията на живота ни по време на карантината, нашето разчитане на доставките до вкъщи и надпреварата сред фармацевтичните компании за ваксина или лечение, има смисъл инвеститорите да залагат на тези две групи. Печалбите им може би говорят повече за това как инвеститорите вижда бъдещия свят днес, отколкото за очакваната форма на икономическото възстановяване.

Позиционирането също има значение. Разтревожените от вируса инвеститори откриха къси позиции върху фючърсите на S&P 500 - залози, че индексът ще се понижи - което допринесе за спада в края на февруари и март. За да „скъси” дадени акции, инвеститорът трябва да ги заеме с цел продажба, след което да ги купи и върне по-късно. Ако цените на акциите се повишат междувременно, инвеститорът трябва да покрие тази позиция чрез покупка на по-висока цена, което тласка индекса нагоре. Когато пазарите се оттласнаха от дъното, това позициониране се превърна в попътен вятър. Но отново трябва да кажем, че това не отразява бичи настроения относно икономическото възстановяване или корпоративните печалби.

Две поговорки също подкрепят цените на акциите. Първата е: „Не се борете с Фед.“ Федералният резерв на САЩ разшири своя баланс, за да влее безпрецедентно количество ликвидност на пазарите и обяви на 23 март, че ще купува корпоративен дълг - включително и облигации от неинвестиционен клас. Това намали разходите за корпоративно финансиране и разреши ликвидната криза, възникнала на дълговите пазари. Затруднени компании като Ford, Boeing и Carnival успяха да се рефинансират, като акциите и на трите се повишиха. Този ход насърчи трейдърите на фондовия пазар. Оживлението при акциите започна на следващия ден.

Другата поговорка е стара сентенция на Маргарет Тачър: Няма алтернатива. Пазарите на акции в САЩ може да са силни именно поради слабите икономически перспективи. В условията на криза инвеститорите търсят убежище в доларови активи. Тъй като Фед понижи лихвените проценти и даде да се разбере, че те ще останат ниски, инфлационните очаквания намаляха, а доходността на американските държавни облигации се сви. Доходността по 10-годишните ДЦК спадна от 2,47 на сто преди година до под 0,7 на сто. Дивидентната доходност на индекса S&P 500 е 2,1 на сто. От активите, деноминирани в долари, акциите може би предлагат най-добрата доходност.

Това не означава, че инвеститорите са калкулирали коректно всички рискове. Сега повече от всякога е трудно да се предвиди накъде ще поемат икономиката и пазарите. Обхватът на икономическите прогнози за растежа през второто тримесечие е по-широк, отколкото съм виждала някога. Дисперсията на оценките за компаниите от S&P 500 през следващата фискална година е най-голямата от десетилетие насам, като рекорден брой фирми преустановиха публикуването на прогнози.

Но пазарните цени не отразяват единствено оптимизма на инвеститорите. В крайна сметка мечи настроените икономисти и анализатори, които участват на фондовите пазари, може да са прави.

За Бразилия домакинството на Си беше по-важно от това на Г-20

За Бразилия домакинството на Си беше по-важно от това на Г-20  Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа

Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа  България и Румъния влизат напълно в Шенген от 2025 г.

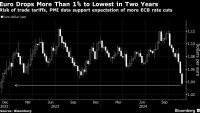

България и Румъния влизат напълно в Шенген от 2025 г.  Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви  Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

България е все по-близо до приемане в сухопътен Шенген

България е все по-близо до приемане в сухопътен Шенген  Румен Радев: Хищници се възползват от състоянието на държавата

Румен Радев: Хищници се възползват от състоянието на държавата  Шестима души са обвинени за контрабандните цигари в Пловдивско

Шестима души са обвинени за контрабандните цигари в Пловдивско  Първото заседание на Народното събрание ще бъде подновено в сряда

Първото заседание на Народното събрание ще бъде подновено в сряда  Илиан Илиев: Ирландците не бяха най-предпочитания ми противник

Илиан Илиев: Ирландците не бяха най-предпочитания ми противник

Изберете най-добрите места за SENSHI 24

Изберете най-добрите места за SENSHI 24  Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни

Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни  Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити

Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити  Първите думи на Илиан Илиев след жребия

Първите думи на Илиан Илиев след жребия

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR

дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR  продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR

продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR  продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR

продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR  продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

България е готова да работи като равноправна шенгенска държава

България е готова да работи като равноправна шенгенска държава  Овечкин с тежка контузия, ще отсъства дълго

Овечкин с тежка контузия, ще отсъства дълго  Отпуши се тапата към "Капитан Андреево"

Отпуши се тапата към "Капитан Андреево"  Разкриха импровизирана нелегална бензиностанция

Разкриха импровизирана нелегална бензиностанция  Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

преди 4 години Тиkвеник, какво е общото на високата цена на американските акции през 2020 със срутването на социалистическата държава и фалита и през 1989, би ли обяснил? отговор Сигнализирай за неуместен коментар

преди 4 години от много време двете неща не са свързани. отговор Сигнализирай за неуместен коментар

преди 4 години когато се види, че инфлацията нещо я няма , а безработицата расте, потреблението пада и бвп се срива ... ще има бързи преоценки.в момента инвеститорите като чуят 2-3-4 трилиона и скачат в акциите, за да се 'предпазят' от инфлацията.... но ако дойде дефлация нещата стават грозни.показателно е, че големи акули седят на сериозни кешови позиции... отговор Сигнализирай за неуместен коментар

преди 4 години Пари се печатат, отиват предимно в юпитата,а те знаят, че ако не влагат политкоректно,ще им вземат захарното петле.. отговор Сигнализирай за неуместен коментар

преди 4 години Защо американските акции са толкова скъпи въпреки кризата? По същата причина, по която ние развалихме държавата си в началото на 90-те: за дъвка и дънки. отговор Сигнализирай за неуместен коментар