България се завърна на дълговия пазар, емитирайки успешно две емисии за първи път от 2016 г. насам. За този период страната ни бе единствената в региона, която емитираше вътрешен, но не и външен дълг.

Сега България емитира външен дълг за 5 млрд. лв., обяви финансовият министър Кирил Ананиев на извънреден брифинг в Министерство на финансите.

Парите ще отидат за рефинансиране на съществуващ дълг, увеличение на фискалния резерв и покриване на социално-икономическите мерки, приети от правителството. Средствата ще се използват и за икономическото възстановяване на страната, както и за финансиране на бюджетния дефицит.

За излизането на международните финансови пазари се заговори усилено от няколко дни в различни медийни публикации, но от финансовото министерство коментираха темата официално едва днес.

На 15 септември ведомството е пласирало две емисии облигации с общ обем 2,5 млрд. евро, или близо 5 млрд. лв. Книжата са със срок на погасяване 10 и 30 години.

Първоначалният план е бил да се предложат облигации за около 2 млрд. евро, но емисията е била четирикратно преподписана, уточни Ананиев. Според него заявките са били за над 7 млрд. евро, като в крайна сметка са били продадени по 1,25 млрд. евро от всяка емисия.

"Това е уникален резултат", категоричен е финансовият министър. Постигнатата доходност по двата транша можем да сравним с тази на страни с по-висок кредитен рейтинг, заяви той.

Важно е да се уточни, че това е първото излизане на България на международните пазари след 2016 г.

Към момента фискалният резерв на страната разполага с около 10 млрд. лв., а въпреки коронакризата държавната хазна бе на плюс до края на юли. Бюджетното салдо по консолидираната фискална програма (КФП) за август 2020 г. се очаква да бъде дефицит в размер на 190,4 млн. лева. В този смисъл вероятно е добре страната ни да има буфери, подобно на други европейски държави, които изтеглиха подобни заеми още през пролетта.

Стъпката обаче е нелогична за редица експерти. Според бившия министър на финансите Петър Чобанов заедно с поетия от началото на годината дълг общата сума вече надвишава 8 млрд. лв.

„Парите ще се похарчат до края на годината, а ще се връщат 30 години. Не виждам за каква стабилност говорим“, коментира той и добави, че мярката е закъсняла. „Ако беше направено през март и беше подпомогната реално икономиката с тези пари, щеше да има някаква логика“, обясни той пред Investor.bg.

Според икономиста Стоян Панчев пък е възможно цената на дълга да бъде твърде висока заради протестите в страната и множеството критични статии за България в чуждестранния печат.

След журналистически въпрос обаче финансовият министър увери, че лихвите ще бъдат изключително изгодни за страната ни. „Очевидно доверието към страната ни е на много високо ниво. Успехът на емисията ни е в резултат на многодишните ни усилия. На второ място сме по нисък дълг в ЕС, преди нас е само Естония“, каза Ананиев.

Българските инвеститори са придобили 16% от общия размер на книжата, имало е и много чуждестранни и иинституционални инвеститори. „Постигнахме доходност, която намалява разходите при обслужване на нов дълг и при двете емисии. Лихвите ще са много по-ниски от първоначално заложените", каза Ананиев. Той добави, че ключов фактор за успеха е и международното признание, което България получи с влизането си във валутно-курсовия механизъм ERM II през юли тази година.

За 10-годишните облигации доходността е от 0,389% при лихвен купон от 0,775, докато за 30-годишните доходността е 1,476% при купон от 1,375. За първата емисия е имало 255 поръчки, а за втората - 236 поръчки, което е сигнал за наистина висок интерес.

По данни на МФ при записването са доминирали фонд мениджъри и банки. Българските инвеститори са придобили 16% от общия размер на книжата. Имало е участие на инвеститори от Германия, Великобритания, САЩ, Нидерландия, Швейцария, Белгия.

Според министерството това представлява най-големият обем, който България пласира наведнъж, а също така и най-ниската доходност и спред по 10-годишни книжа. Страната е успяла да понижи спреда по 10-годишните книжа от 100 на 60, а при 30-годишните - от 180 на 145.

Ананиев посочи още, че се коментира възможността за актуализация на бюджета за тази година.

AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония

AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония  ЕС и Китай продължават да са далече от сделка за избягване митата за EV

ЕС и Китай продължават да са далече от сделка за избягване митата за EV  Rolls-Royce ще внесе подобрения по най-нежелания си самолетен двигател

Rolls-Royce ще внесе подобрения по най-нежелания си самолетен двигател  Пазарът на гъвкави офис пространства ще продължи да нараства

Пазарът на гъвкави офис пространства ще продължи да нараства  Страните от Г-7 засилват натиска върху Китай заради подкрепата за Русия

Страните от Г-7 засилват натиска върху Китай заради подкрепата за Русия

Високата инфлация и липсата на работна ръка влияят негативно на Европа

Високата инфлация и липсата на работна ръка влияят негативно на Европа  "Крумовград" би "Славия" с 1:0, ВАР отмени 3 гола на столичани

"Крумовград" би "Славия" с 1:0, ВАР отмени 3 гола на столичани  СУ "Св. Климент Охридски" тържествено отбеляза патронния си празник

СУ "Св. Климент Охридски" тържествено отбеляза патронния си празник  Най-много случаи на болни от грип има сред децата между 5 и 14 години

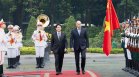

Най-много случаи на болни от грип има сред децата между 5 и 14 години  Румен Радев: Виетнам и България са свързани от дългогодишно истинско приятелство

Румен Радев: Виетнам и България са свързани от дългогодишно истинско приятелство

Крумовград излъга Славия и се изравни с ЦСКА, ВАР съсипа „белите"

Крумовград излъга Славия и се изравни с ЦСКА, ВАР съсипа „белите"  Контузен ас на Реал ще се жени за сексбомба + СНИМКИ

Контузен ас на Реал ще се жени за сексбомба + СНИМКИ  Престижно! Огромно признание за Гришо

Престижно! Огромно признание за Гришо  Отлична новина за ЦСКА

Отлична новина за ЦСКА

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR

дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR  дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR

дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR  дава под наем, Двустаен апартамент, 70 m2 София, Център, ул. Искър, 613.81 EUR

дава под наем, Двустаен апартамент, 70 m2 София, Център, ул. Искър, 613.81 EUR  продава, Парцел, 1001 m2 София, Банкя (гр.), 70070 EUR

продава, Парцел, 1001 m2 София, Банкя (гр.), 70070 EUR

Без грам вина: Ангела Меркел за Путин, мигрантите и защо отряза Украйна за НАТО

Без грам вина: Ангела Меркел за Путин, мигрантите и защо отряза Украйна за НАТО  Израел се придвижва към прекратяване на огъня във войната с "Хизбула"

Израел се придвижва към прекратяване на огъня във войната с "Хизбула"  Уругвай избра лявоцентрист на балотаж за президент

Уругвай избра лявоцентрист на балотаж за президент  До 2 години затвор грозят тийнейджърите, пребили мъж в мола

До 2 години затвор грозят тийнейджърите, пребили мъж в мола  Камала Харис се отдаде на хавайска почивка

Камала Харис се отдаде на хавайска почивка

преди 4 години Че какво общо има бордът? Според мен, успешният валутен борд у нас дори е фактор за повишаване на кредитния ни рейтинг. отговор Сигнализирай за неуместен коментар

преди 4 години Абе добре е да се вземат външни кредити за да се закрепи фиксирания курс, това ако се погледне платежния баланс. Друг е въпросът как се връщат подобни кредити при валутен борд, но нека това да го мислят следващите. отговор Сигнализирай за неуместен коментар

преди 4 години Браво за успешната нова емисия. Добре е да рефинансираме старите борчове, а и да остане и за резерв малко, че със спадналите приходи от донорите ни работещи в чужбина, трябва отнякъде да влезе малко свежа валута. Браво. отговор Сигнализирай за неуместен коментар