Световните финансови пазари за залети от ликвидността на централните банки, лихвите са нулеви от кризата насам, а количествените улеснения – евфемизъм за създаване на пари от нищото и впръскването им във финансовата система, срещу прибирането на по-рисковите активи в баланса на централните банки – вече са новото нормално, а не изключение в САЩ, Еврозоната, Япония, Великобритания…

Графика: Фед

Целите на количествените улеснения и средата на „нулеви лихви“

Целите на евтините пари са няколко: 1) кредитът да потече към реалната икономика, с което да се задвижи кейнсианското колело на съвкупното търсене, респективно потреблението и инвестициите; 2) да се обезцени валутата и оттам да се постигне ръст във външното търсене – нетния износ, като компонент в изчислението на брутния вътрешен продукт, респективно и измерение на т.нар. „валутни войни“; 3) да се създаде инфлация, водеща до отрицателна реална доходност и стимул за икономическите играчи да извадят парите си от банките и да започнат да харчат; 4) да се създаде т. нар. „ефект на богатството“ – усещане за повсеместен бум и желание за риск и харчлък; 5) да се даде глътка въздух на правителствата да направят нужните „реформи“.

Подводни камъни

От друга страна, „хеликоптерното заливане с ликвидност“ и нулевите референтни лихви: 1) несъмнено объркват пазарните сигнали, като оценката на акциите, облигациите и риска са изкривени, а икономическата и бизнес калкулацията — стават практически невъзможни; 2) поощряват използване на повече дълг спрямо собствен капитал в капиталовата структура на компаниите. Дългът е направен практически безплатен в зависимост от рисковия профил на всяка компания, разбира се, а оттам и рационалният ръст на относителното задлъжняване, известно като финансов ливъридж; 3) подхранват склонността към повече риск и спекула, отколкото, ако ги нямаше финансовите инжекции, рисковата премия е изтрита; 4) водят до изкривяване на производствената структура и предпоставки за структурна безработица в бъдещето, лоши инвестиции в реалната икономика и непропорционален ръст на финансовия сектор спрямо нея; 5) задълбочават неравенството в доходите и нетното богатство, тъй като големият печеливш от финансовата алхимия са участниците в нея, инвестиращи в поскъпващите финансови активи, а именно т.нар. „богати”; 6) циментират моралния риск от изчистването на балансите на определени финансови играчи, получаващи безрисковия кеш, за сметка на централните банки, които прибират в балансите си „junk”-a, окачвайки евентуално данъкоплатците на куката на неплатежоспособността си; 7) предизвикват глад за доходност (и склонност към повече риск) на институционалните инвеститори: от застрахователни компании до пенсионни фондове, както и неизбежен проблем пред пенсионните системи на „развитите“ икономики като ефект от средата на нулеви лихви и отрицателна доходност по ДЦК-тата на куп правителства; 8) посяват и култивират погрешния стимул за правителствата да се отлагат реформите (орязване на непродуктивните им разходи). Чрез изкупуването на дълговете на правителствата на вторичните пазари, централните банки практически намаляват разходите за дългово финансиране на най-неблагоразумните от тези правителства.

Резултатът

Испания , която молеше за помощ ЕК само преди малко повече от две години , днес има „отрицателна доходност“ по краткосрочните си правителствени задължения. (Същото е и при Германия, Австрия, Франция, Япония). Кредиторът плаща на длъжника за възможността да го кредитира (а не обратното) или, казано по друг начин, при падежа на инструмента ще сте взел по-малко пари, отколкото сте дал за закупуването му – нещо, което теоретично до скоро се считаше за невъзможно, най-малкото всеки би предпочел да държи кеш, поне да не губи пари...

В случая на Испания подобен ход щеше да е разбираем, поне ако, например, безработица в страната не беше на нивата от Голямата Депресия в САЩ през 30-те години на миналия век (над 23%). Нали именно работещите с техните данъци ужким трябва да връщат натрупаните дългове?!

И това са само част от негативните ефекти, които стават очевидни дори за най-закоравелите привърженици на „неконвенционалните мерки“. Без да сме черногледи, поне според австрийската матрица на тълкуване на пазарите, ситуацията е меко казано неустойчива.

Таймингът?

Никой не притежава това знание, но има обективни реалности, които абсурдното мото „този път е различно“, очевидно не взема предвид.

Популярната теза гласи, че в САЩ мерките са проработили – да, успяха временно да постигнат „напомпването“ на секторите, които бяха в основата на кризата и които не преживяха очистителния период, който да валидира реалните инвестиции в тях.

Аналогична бе и ситуацията при Грийнспан след Nasdaq балона в края на 90-те години и заливането на системата с ликвидност след 2001 г. от Фед. А цената? Надуване на следващия балон – имотният и дериватите, свързани с него, който за една бройка не торпилира световната финансова система през 2007-2008 г.

Днес в САЩ имаме един изцяло кредитно движен подем в реалната икономика и на финансовите пазари, твърде крехък и зависим от постоянните инжекции на Фед, за да не се сгромоляса кулата от карти.

Финал

А стартовият залп се очаква да е „вдигането на лихвите“ в САЩ – ход, за който имаме силни съмнения, че ще се случи в близко бъдеще с оглед на пристрастената „чувствителност“ на системата към ниските лихви и евтиния дълг. А междувременно дисбалансите стават все по-големи и по-големи, а похабяването на реалните производствени фактори и „мините“ в балансите на финансовите играчи набъбват с бързи темпове.

Китайският SpaceSail ще се конкурира със Starlink на Мъск в Бразилия

Китайският SpaceSail ще се конкурира със Starlink на Мъск в Бразилия  Израел получи нова оперативна свобода, след като разби „Хизбула"

Израел получи нова оперативна свобода, след като разби „Хизбула"  Проучване: Младите американци разчитат на инфлуенсъри, за да се информират

Проучване: Младите американци разчитат на инфлуенсъри, за да се информират  Фалитът на Northvolt е урок по смирение за Европа

Фалитът на Northvolt е урок по смирение за Европа  Дан Айвс: Резултатите на Nvidia ще предизвикат ралито на Дядо Коледа

Дан Айвс: Резултатите на Nvidia ще предизвикат ралито на Дядо Коледа

Коментар: ПП-ДБ са виновни за това състояние на държавата

Коментар: ПП-ДБ са виновни за това състояние на държавата  Решението на КС много бързо може да доведе до избор на председател на НС

Решението на КС много бързо може да доведе до избор на председател на НС  А1 с четири престижни награди за комуникации и подкрепата на хората

А1 с четири престижни награди за комуникации и подкрепата на хората  Централна емисия

Централна емисия  Централна емисия

Централна емисия

Левски със специално съобщение

Левски със специално съобщение  Селекционерът на Ирландия с голямо признание за България

Селекционерът на Ирландия с голямо признание за България  Конър Макгрегър загуби дело за изнасилване – ето колко ще плати

Конър Макгрегър загуби дело за изнасилване – ето колко ще плати  Шок! Наш медалист от Олимпиадата в Париж се отказа от спорта, става строител

Шок! Наш медалист от Олимпиадата в Париж се отказа от спорта, става строител

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Магазин, 100 m2 Варна, Генералите, 750 EUR

дава под наем, Магазин, 100 m2 Варна, Генералите, 750 EUR  дава под наем, Двустаен апартамент, 70 m2 Варна, Червен Площад, 500 EUR

дава под наем, Двустаен апартамент, 70 m2 Варна, Червен Площад, 500 EUR  продава, Къща, 503 m2 София, Бояна, 1650000 EUR

продава, Къща, 503 m2 София, Бояна, 1650000 EUR  продава, Тристаен апартамент, 92 m2 София, Връбница 2, 195000 EUR

продава, Тристаен апартамент, 92 m2 София, Връбница 2, 195000 EUR

Русия дава петрол на Северна Корея, нарушавайки санкциите

Русия дава петрол на Северна Корея, нарушавайки санкциите  Разкриват дали е Хермес първата статуя от Хераклея Синтика

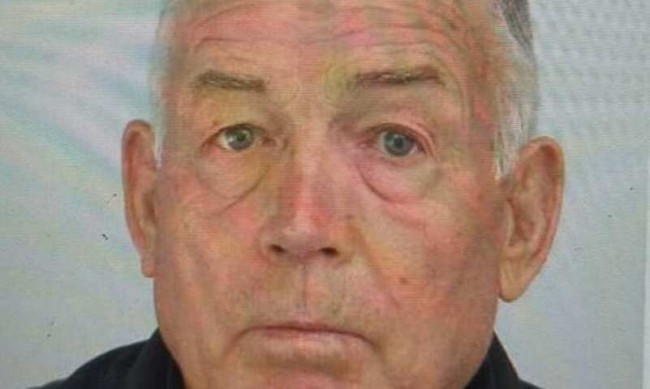

Разкриват дали е Хермес първата статуя от Хераклея Синтика  Издирват 77-годишния Стоян Бинев от Ямбол

Издирват 77-годишния Стоян Бинев от Ямбол  Путин нареди: Ще продължим с "Орешник" в бойни условия

Путин нареди: Ще продължим с "Орешник" в бойни условия  Как разхвърляният дом ни вреди?

Как разхвърляният дом ни вреди?

преди 9 години Аз лично нямам никакъв проблем с печатането на пари, ако целта е да се постигне умерена инфлация-----Печатането води до ръст на дълговете и до все по-дълбоко навлизане в спиралата! Избиването на дълг с нов дълг, до какво води? до намаляване на дълга ли ?! хубаво беше авторът да каже каква е алтернативата на днешното печатане на пари!-----Тумор как се лекува, знаеш ли ?! Само по един начин - изрязване на тумора и хвърляне в коша на изрязаното парче месо. Е каква, според теб, алтернативата? Отписване на дълговете е решението... и всичко ще живне без печатане на нови кредитни пари! Колко пъти трябва да се повтаря това ?! отговор Сигнализирай за неуместен коментар

преди 9 години Всичко звучи много умно и логично, но хубаво беше авторът да каже каква е алтернативата на днешното печатане на пари!След кризата от 1929-та година нямаше печатане на пари и последиците бяха с пъти по тежки. Аз лично нямам никакъв проблем с печатането на пари, ако целта е да се постигне умерена инфлация. отговор Сигнализирай за неуместен коментар

преди 9 години абе то на тея отгоре хич не им се вярва, но и във Франция на времето не им се вярваше ама станаха всичките тогава с една глава по-къси, когато освирепее народа ама истински да падладее не някви демонстрации, а всички изведнъж тогава и армията няма да ги спаси - гаранте отговор Сигнализирай за неуместен коментар

преди 9 години Хохо, само стой и гледай! Градските душици ще *** като мушици. Това в балтимор беше само тренировка на бедната рая, която за няколко сребърника е готова за фронтовата линия. отговор Сигнализирай за неуместен коментар

преди 9 години Много точна статия. Напълно я одобрявам. В духа на статията -къде отиват всички онези, чиито пари са в акции, инвестиционни и пенсионни фондове, застраховки...За депозитите изобщо да не говориме.Май накрая ще останат само недвижимостите (ако не ги ударят с данъци,де) Както и средствата за производство, които не са обременени с кредити. Златцето. Е, образованието, личните умения. Ще дойде време за преоценка на стойностната система в материалната сфера. отговор Сигнализирай за неуместен коментар

преди 9 години "А тоя път ше има излизане на улицата и обесени банкери на стълбовете, тва ше им е гарантирано" Да, само че няма да са банкери. Просто ще направят поредната прокси война където да се поизтрепе малко народ, да се задвижи малко военната икономика, да си тестват новите танкове, останалите да погледат малко кърваво реалити и после пак отначало. Банкерите и политмафията рядко опират пешкира при толкова голямо и заблудено стадо. отговор Сигнализирай за неуместен коментар

преди 9 години а допреди само нямаше и 2 години пееха съвсем друга песен/мантра докато царуваше брадатия на власт. Сега добре само да не им се карат шефовете от Вашингтон ...... отговор Сигнализирай за неуместен коментар

преди 9 години добрутро, я глей що плюсове си събрал кат започнеш да мислиш с главата си :))) И ти до колкото си спомням най-много плюеше *** ама я погледни техния дълг и на останалите за кво иде рече .....А тоя път ше има излизане на улицата и обесени банкери на стълбовете, тва ше им е гарантирано, те ако си мислят, че са свещенни крави, по-добре да се преместят в Индия овреме ... отговор Сигнализирай за неуместен коментар

преди 9 години Дълго време съм мислил над въпроса редно ли е да се печатат пари. Разбира се понякога не само е редно - просто е нужно. Например в Щатите все някой някога е напечатал първият долар. След това печатането е продължило. Но тогава населението на страната се е увеличавало стремително. Освен естественият прираст на тълпи са пристигали хора от целия свят и по-голяма парична маса просто е била необходима. В началото доларът е бил много скъп. Работник в заводите на Форд е получавал фантастичната за онова време надница от 5 долара дневно и е живеел много добре с тези пари. Представяте ли си колко банкноти са били напечатани оттогава до сега, за да му падне стойността толкова много. Но банкерите явно вече са се пристрастили към печатането. В момента има много повече "ликвидност" от необходимото за нормално функциониране на икономиката, но те продължават без да се замислят колко убийствено е това, което правят. отговор Сигнализирай за неуместен коментар

преди 9 години Печатането на пари не може да става безкрайно начинание.Идва момент, в който ако не спрат всички валути ще се сринат.Според мен печатането на пари ще продължи до момента, в който банкерите решат че може пак да прекарат народонаселението да плати сметката.През 2009 хората платиха, банкерите не.Тези имагинерни трилиони пари (без значение каква е валутата), трябва да бъдат изчистени, но кой ще поеме загубите ?Държавите се нагрухтяха с дългове, хората също са опасани в дългове, а банкерите печатат ли печатат още пари.За мен основното решение е забрана на държавите да поемат дълг.Който иска да живее на кредит, банки и пари бол, аз не искам.Гледам, че с Гърция се упражняват по темата дългове и гърците се опъват, но като са взимали парите не реваха. Сега банкерите си искат парите, и всичко е в правилата на играта.Според мен ни очаква истински финансов Армагедон, и за съжаление не мисля само аз така, но и видни бизнесмени. отговор Сигнализирай за неуместен коментар