Повече от три седмици след като шокът от коронавируса доведе до повсеместна разпродажба на американски акции и други рискови активи, няколко индекса отново се върнаха на рекордните си нива. Този рязък V-образен модел повтаря опита от два други неочаквани шока през последните шест месеца: нападението през септември срещу петролни съоръжения в Саудитска Арабия, която съкрати наполовина производството, и ракетната атака на САЩ през януари, убила висш ирански генерал. Това е модел, който илюстрира сега дълбоко вкоренената нагласа на инвеститорите да „купуват на дъното“ от страх да не пропуснат още една печеливша възможност, пише Мохамед Ел-Ериан за Bloomberg.

Приликите освен това надхвърлят реакцията на цените. Те включват също сигналите, изпращани от централните банки. Придружено от подкрепяща икономическа картина, това затвърди представата за поредния шок, който е временен, ограничен и бързо обратим. Пазарите обаче все още не са калкулирали една важна разлика: този шок изисква повече време, за да отшуми, и колкото по-дълго продължава, толкова по-дълбока и по-широка е икономическата щета.

След спадове от 2,5 процента между 23 и 27 януари и 1,8 процента в последния ден на месеца - и двата поради опасенията за коронавируса - борсовият индекс S&P 500 отново затвори на рекордно ниво в края на миналата седмица. Други щатски индекси, Dow Jones Industrial Average и Nasdaq, се движеха по същия начин, както и много други по света.

Този V-модел е отразен в индекса на волатилността, който често се нарича измерител на пазарния страх. Той скочи до 18,5 пункта и отново до 19,5 пункта, преди да спадне плавно, за да затвори на ниво от под 14 в петък. Моделът обаче е по-слабо изразен що се отнася до доходността на американските ДЦК и почти липсва в много сегменти от пазара на суровини. Това хвърля светлина върху влиянието на централните банки както върху ценовото поведение, така и върху основната инвеститорска нагласа.

Както в случая с други шокове през последните години, първоначалната разпродажба заради коронавируса подтикна централните банки да сигнализират, че са наясно с повишения риск за растеж и че са готови да предоставят стимули, ако този риск се материализира в слаб ръст. Това се отнасяше по-специално за Народната банка на Китай (PBOC) и Федералния резерв. И двете институции дадоха знак, че наблюдават внимателно развитието, затвърдиха ангажимента си за навременна реакция и в случая на PBOC разхлабиха паричната политика чрез по-ниски лихвени проценти и огромно директно вливане на ликвидност.

Интересното е, че икономическият консенсус също предвижда V-модел за растежа, както в Китай, така и в световен мащаб, въпреки високото ниво на несигурност, свързано с развитието на този конкретен шок. Резултатът е множество прогнози, които предвиждат по-нисък растеж през това тримесечие, последван от възстановяване през следващото, с ограничено въздействие върху годината като цяло. Това е модел, който подкрепя движението на пазарните цени на акциите и същевременно е силно повлиян от него.

За Бразилия домакинството на Си беше по-важно от това на Г-20

За Бразилия домакинството на Си беше по-важно от това на Г-20  Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа

Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа  България и Румъния влизат напълно в Шенген от 2025 г.

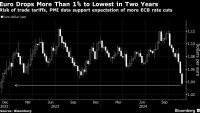

България и Румъния влизат напълно в Шенген от 2025 г.  Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви  Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

България е все по-близо до приемане в сухопътен Шенген

България е все по-близо до приемане в сухопътен Шенген  Румен Радев: Хищници се възползват от състоянието на държавата

Румен Радев: Хищници се възползват от състоянието на държавата  Шестима души са обвинени за контрабандните цигари в Пловдивско

Шестима души са обвинени за контрабандните цигари в Пловдивско  Първото заседание на Народното събрание ще бъде подновено в сряда

Първото заседание на Народното събрание ще бъде подновено в сряда  Илиан Илиев: Ирландците не бяха най-предпочитания ми противник

Илиан Илиев: Ирландците не бяха най-предпочитания ми противник

Изберете най-добрите места за SENSHI 24

Изберете най-добрите места за SENSHI 24  Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни

Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни  Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити

Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити  Първите думи на Илиан Илиев след жребия

Първите думи на Илиан Илиев след жребия

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR

дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR  продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR

продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR  продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR

продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR  продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

България е готова да работи като равноправна шенгенска държава

България е готова да работи като равноправна шенгенска държава  Овечкин с тежка контузия, ще отсъства дълго

Овечкин с тежка контузия, ще отсъства дълго  Отпуши се тапата към "Капитан Андреево"

Отпуши се тапата към "Капитан Андреево"  Разкриха импровизирана нелегална бензиностанция

Разкриха импровизирана нелегална бензиностанция  Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември