Американската инвестиционна банка Goldman Sachs възнамерява да се отдръпне от бизнеса с борсови предлагания чрез компаниите за придобивания със специални цели (Special Purpose Acquisition Companies). Банката от Уолстрийт беше един от най-големите играчи на пазара по време на пандемията, когато секторът беше в подем. Но Комисията по ценните книжа и фондовите борси (SEC) на САЩ планира серия от нови регулаторни правила, които ще повишат отговорността на банките.

От известно време това предизвиква голяма несигурност във финансовия свят. „Намаляваме експозицията си към бизнеса със SPAC в отговор на променящата се регулаторна среда", пояснява говорителка на банката пред Bloomberg.

Преди няколко седмици Citigroup вече се оттегли от бизнеса.

Spacs се считат за първични публични предлагания (IPO) през задната врата. Фиктивно дружество се листва на борсата с цел да поеме дадена компания и по този начин да улесни нейното публично предлагане. На свой ред подставеното дружество набира пари от инвеститори и разполага с две години, за да намери цел за поглъщане. Ако не успее, парите се връщат на инвеститорите.

През последните години редица стартъпи като компанията за въздушни таксита Joby и производителите на електрически автомобили Nikola и Lordstown Motors станаха публични по този начин. Акционерите обаче бързо загубиха интерес след края на бума, тъй като тези компании няма да генерират приходи още дълги години. Имаше и многократни случаи на измами. Комисията по ценните книжа и фондовите борси (SEC) например започна разследвания срещу Nikola и Lordstown и др. Социалната мрежа на бившия президент на САЩ Доналд Тръмп, която стана публична чрез Spac през декември, също е обект на проверка от страна на SEC.

Комисията по ценни книжа и борси обмисля да повиши отговорността не само на инициаторите на Spacs, наречени спонсори, но и на техните инвестиционни банки, които ги съветват в сложния процес и им помагат да намерят цели за поглъщане.

„Но може да минат месеци или години, преди правилата да бъдат точно определени. Банките не са склонни да навлизат в тази сива зона. Рискът от последващи проблеми с Комисията по ценните книжа и борсите е твърде голям за някои от тях", посочва професорът по финанси Джеймс Ейнджъл от университета в Джорджтаун.

Бумът на Spac намалява

Банките обикновено получават пет процента от приходите от IPO чрез Spac под формата на такси. 3,5% от тази сума обаче се изплащат само след като фиктивното дружество придобие частно дружество. Този процес се нарича De-Spac. Тъй като банките имат силен интерес от успешно придобиване, SEC иска да ги класифицира като класически поематели, подобно на процеса при конвенционалните IPO. По този начин те трябва да поемат отговорност и за неверни или подвеждащи твърдения, направени в процеса на дейността.

Още преди месеци ръководителят на SEC Гари Генслър даде знак, че иска да затегне контрола върху Spac-овете. А в съчетание с повишаването на лихвените проценти от страна на Федералния резерв (Фед), което помрачи перспективите пред технологичните акции и спекулативните ценни книжа като цяло, пазарът се сви рязко.

През първото тримесечие само 78 дружества от сектора на Spac са станали публични на борсите в САЩ, като са набрали средно само половината от сумата, която е била набрана година по-рано. През първото тримесечие на 2021 г. - пика на бума на Spac, около 300 подставени компании са станали публични, като са набрали близо 88 млрд. долара от инвеститори - повече, отколкото през цялата 2020 г.

Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили

Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили  Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал

Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал  Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп

Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп  Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми  Мирослав Сингер: Не очаквайте лихвите да се сринат до нивата от 2009-2010

Мирослав Сингер: Не очаквайте лихвите да се сринат до нивата от 2009-2010

Загинал и 18 ранени в катастрофи за денонощието

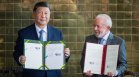

Загинал и 18 ранени в катастрофи за денонощието  Китай и Бразилия обединяват сили за мирен и проспериращ свят

Китай и Бразилия обединяват сили за мирен и проспериращ свят  Коронацията на Чарлз III е струвала космическа сума на данъкоплатците

Коронацията на Чарлз III е струвала космическа сума на данъкоплатците  Църквата отбелязва 100 години от освещаването на "Св. Александър Невски"

Църквата отбелязва 100 години от освещаването на "Св. Александър Невски"  Италия победи Аржентина и е на полуфинал за Купа "Дейвис"

Италия победи Аржентина и е на полуфинал за Купа "Дейвис"

Трансферна битка: Левски цака ЦСКА за родна звезда!

Трансферна битка: Левски цака ЦСКА за родна звезда!  Нова голяма промяна в ЦСКА

Нова голяма промяна в ЦСКА  Още добри новини за новия стадион на Левски

Още добри новини за новия стадион на Левски  Сериозен проблем се стовари върху Левски

Сериозен проблем се стовари върху Левски

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Мезонет, 130 m2 Халкидики, 128000 EUR

продава, Мезонет, 130 m2 Халкидики, 128000 EUR  дава под наем, Офис, 64 m2 София, Оборище, 660 EUR

дава под наем, Офис, 64 m2 София, Оборище, 660 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR  продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

Русия заплаши Великобритания и Полша

Русия заплаши Великобритания и Полша  Модерна система с ИИ лови шофьорите които си гледат в телефона

Модерна система с ИИ лови шофьорите които си гледат в телефона  Тръмп назначи красива блондинка за главен прокурор на САЩ

Тръмп назначи красива блондинка за главен прокурор на САЩ  САЩ са били предупредени за удара на русия с "Орешник" по Украйна

САЩ са били предупредени за удара на русия с "Орешник" по Украйна