Най-голямото им предимство обаче е тяхната гъвкавост. Поради произхода им като схема за следване на индекси, ETF е широко свързван с евтините, пасивни инвестиционни стратегии. Огромното болшинство от активите на индустрията в размер на 9 трилиона долара наистина са в такива схеми. Това обаче засенчва факта, че ETF се е превърнал в много повече от просто пасивен фонд от следващо поколение.

В действителност ETF е адаптивна опаковка за всякакви инвестиционни стратегии и е в състояние да превърне практически всеки пазар в търгуеми, подобни на лего блокове от риск, независимо дали офшорни китайски акции, банкови заеми, волатилността на фондовия пазар или въглеродни кредити. В днешно време почти всичко може да бъде и се поставя в ETF структура - от стратегиите за подбиране на растежни акции на Cathie Wood във фонда й Ark Invest, до стартирането от Tuttle Capital на „анти-Ark“ ETF, който позволява „скъсяване” на водещия фонд на Wood.

Не всички са убедени в трайността и гъвкавостта на структурата на ETF или са развълнувани от нейния подем. Дори Джак Богъл беше скептик. Малко преди да почине, основателят на Vanguard написа, че макар и без колебание да може да нарече ETF „най -успешната идея на финансовия маркетинг през 21-ви век“, той изтъкна, че „предстои да видим дали ще се окаже най-успешната инвестиционна идея на века”.

Несъмнено хората правят глупави неща с ETF, което засяга пазарите. Например, опаковането на деривати, които обикновено биха били извън границите на повечето инвеститори на дребно, е потенциално опасно регулаторно решение. Освен това, за разлика от взаимните фондове, ETF не могат да бъдат затворени за нови инвеститори - структурен недостатък в някои области, където може да има намаляваща възвръщаемост, ако инвестиционната схема стане твърде голяма.

Преди всичко, вероятно винаги ще има въпросителни относно устойчивостта на процеса по емитиране и обратно изкупуване на акции, който е в основата на екосистемата на ETF. Структурата се държеше добре в разгара на световната финансова криза и при коронавирусния пазарен срив, но всяка криза е малко по-различна и следващата може да разкрие скрити недостатъци.

В някакъв момент обаче критиците трябва да спрат да обвиняват обвивката за всичко, което тормози пазарите, а вместо това да сочат с пръст хората, които вкарват неподходящи или опасни активи в нея, или инвестират без да разбират какво купуват.

Никой не обвинява взаимните фондове като цяло за всеки пристъп на идиотизъм, сполетял инвеститорите в конкретен такъв. ETF също не трябва да се третират като хомогенна група. Взаимният фонд скоро няма да изчезне, но следващата инвестиционна ера вероятно принадлежи на ETF.

Стотици туристи не успяха да стигнат до Витоша заради непочистени пътища

Стотици туристи не успяха да стигнат до Витоша заради непочистени пътища  Критична обстановка на пътя София - Варна, снеговалежът продължава денонощие

Критична обстановка на пътя София - Варна, снеговалежът продължава денонощие  Всички селища в община Троян са без ток заради силния снеговалеж

Всички селища в община Троян са без ток заради силния снеговалеж  Обедна прогноза

Обедна прогноза  НАСА честити Коледа със снимка на елха от звезди

НАСА честити Коледа със снимка на елха от звезди

Работната сила в сектора на финансите и недвижимите имоти в Китай се свива за първи път

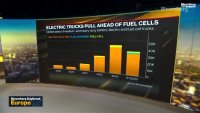

Работната сила в сектора на финансите и недвижимите имоти в Китай се свива за първи път  Покупките на е-камиони тепърва ще растат

Покупките на е-камиони тепърва ще растат  Индия жетрва растежа си. Това трябва да спре

Индия жетрва растежа си. Това трябва да спре  Петролът задържа ръста си на фона на стимулите в Китай и запасите в САЩ

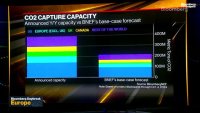

Петролът задържа ръста си на фона на стимулите в Китай и запасите в САЩ  30% спад за година в инвестициите в проекти улавяне на въглерод

30% спад за година в инвестициите в проекти улавяне на въглерод

Най-надеждните коли на старо за 2024 според англичаните

Най-надеждните коли на старо за 2024 според англичаните  Китайска марка се опитва да излъже властите в ЕС

Китайска марка се опитва да излъже властите в ЕС  Покупката на екстри за автомобила отива в историята

Покупката на екстри за автомобила отива в историята  Колко струваха „колите за народа“ през XX век

Колко струваха „колите за народа“ през XX век  Honda ще брани колите си от плъхове с... тиксо

Honda ще брани колите си от плъхове с... тиксо

На Бъдни вечер: Българин загина при катастрофа с линейка в Италия

На Бъдни вечер: Българин загина при катастрофа с линейка в Италия  Украйна: Разбилият се в Казахстан самолет е бил улучен от руската ПВО

Украйна: Разбилият се в Казахстан самолет е бил улучен от руската ПВО  Разделеното ДПС с отделни церемонии в Могиляне

Разделеното ДПС с отделни церемонии в Могиляне  Удар на украинската армия по руски военнопромишлен обект в Ростовска област

Удар на украинската армия по руски военнопромишлен обект в Ростовска област  2024 година постави БПЦ пред тежки и съдбоносни решения

2024 година постави БПЦ пред тежки и съдбоносни решения