40-годишната любовна афера на Америка с взаимните фондове изглежда приключва. Откакто Fidelity ги популяризира през 80-те години, те са основен актив в инвестиционните портфейли, като над 100 милиона американци притежават взаимни фондове в своите пенсионни или брокерски сметки, пише Стивън Фоли за Financial Times.

Но борсово търгуваните фондове (ETF) завземат пазарен дял от години, като голямото увеличение на данъка върху капиталовите печалби за богати инвеститори, предложено от администрацията на Байдън, може да ускори промяната, тъй като напомня за това колко данъчно неефективна структура са наистина американските взаимни фондове.

Разбира се, повечето от тези 100 милиона американци държат средства в необлагаеми пенсионни планове, но за богатите лица, които са увеличили необлагаемите си спестявания, взаимните фондове идват с големи рискове от крупен данък капиталова печалба.

Мениджърите са длъжни да разпределят капиталовата печалба, когато даден фонд продаде акция, която е поскъпнала - което биха могли да направят, ако са охладняли към перспективите на съответната акции или защото трябва да наберат пари в брой, за да отговорят на изкупуванията на инвеститорите - и тези разпределения подлежат на данък върху капиталовата печалба. Фонд мениджърите полагат известни усилия, за да сведат до минимум подобни разпределения, но те често са неизбежни.

Morningstar, компанията за финансови изследвания, разпространява годишен бюлетин, в който посочва въпросните суми, когато те бъдат обявявани в края на годината. Тя установи, че няколко фонда за растеж са изплатили двуцифрени проценти от своите нетни активи миналата година след бичия пазар при технологичните акции. Morningstar също така разкри, че още повече взаимни фондове са изплатили високи едноцифрени проценти от своите активи.

В контраст, начинът на структуриране на ETF - инвеститорите купуват и продават акции на ETF един от друг и колебанията в търсенето се адресират чрез създаване и изкупуване на акции на фондове - означава, че мениджърите обикновено не трябва да продават акции. Така че такива „облагаеми разпределения“ са рядкост.

ETF предлагат множество други предимства, които обясняват растящата им популярност за големи и малки инвеститори. Тъй като те са свободно достъпни на фондовия пазар, инвеститорите не са изложени на риск да разбъркат цялото си портфолио, ако преминат към различен брокер с друг състав на взаимни фондове. Освен това ETF нямат комисионните, които все още тормозят части от индустрията на взаимните фондове. Повечето инвестиционни стилове, налични чрез взаимните фондове, вече са достъпни и във формат ETF.

Разбира се, съществуват рискове за облагаемо разпределение при някои ETF, като тези, които инвестират в по-езотерични акции или деривати, и, да, повечето взаимни фондове са изчистили таксите си, за да се конкурират по-добре. Но общата тенденция вероятно ще се запази: миналата година от взаимните фондове в САЩ бяха изтеглени близо половин трилион долара, според отрасловия орган Investment Company Institute, докато почти същата сума се е вляла в ETF.

Джени Джонсън, главен изпълнителен директор на Franklin Resources, беше сред мениджърите на активи, като прогнозираха, че предложените промени на Байдън в данъчното облагане могат да ускорят загърбването на взаимните фондове от данъкоплатците с по-висока ставка. Но се очертава още по-голяма заплаха: макар че взаимните фондове отдавна са първи избор в пенсионните планове на компаниите, те все повече отстъпват място на така наречените колективни инвестиционни тръстове - фондове, които предлагат на служителите същите инвестиционни стратегии на по-ниска цена.

Отстъплението на взаимните фондове е тенденция, която си струва да бъде изпреварена, и причината отново е в тези облагаеми разпределения.

Изследването на Morningstar показва как най-големите облагаеми разпределения често са причинени от големи изходящи потоци от даден фонд, тъй като в такива случаи мениджърите може да нямат друг избор, освен да продадат базовата акция. Миналата година, след продължителен период на слабо представяне, някои фондове с голяма капитализация претърпяха тежки изкупувания, които предизвикаха облагаеми разпределения и данъчни сметки за останалите инвеститори. Както каза тогава анализаторът на Morningstar Кристин Бенц, „ситуацията само се влоши“.

Най-лошото бе бичият пазар, който доведе до рязко поскъпване на акциите във взаимните фондове и до тези ускоряващи се изкупувания от инвеститори, които принуждават мениджърите да продават. Облагаемите разпределения от взаимни фондове тази година могат да бъдат значителни, точно когато данъците върху тях изглежда ще вървят нагоре. Инвеститорите, които все още не са преразгледали използването на взаимни фондове в своите портфейли, може да поискат да го направят, и то скоро.

След жестоки спорове COP29 изкова споразумение за финансиране на климатичната битка

След жестоки спорове COP29 изкова споразумение за финансиране на климатичната битка  Биткойнът е психологически актив, движи се от обещанията на Тръмп за промяна

Биткойнът е психологически актив, движи се от обещанията на Тръмп за промяна  Новите технологии в двигателите за самолети все още не са икономически изгодни

Новите технологии в двигателите за самолети все още не са икономически изгодни  Китай подтиква Русия да накара Запада да ескалира конфликтите

Китай подтиква Русия да накара Запада да ескалира конфликтите  Със Закона за изкуствен интелект Европа влезе в следващата технологична ера

Със Закона за изкуствен интелект Европа влезе в следващата технологична ера

Макс Верстапен извоюва четвърта поредна титла във Формула 1

Макс Верстапен извоюва четвърта поредна титла във Формула 1  "Сан Антонио" с Виктор Уембаняма нанесе четвърта загуба на "Голдън Стейт"

"Сан Антонио" с Виктор Уембаняма нанесе четвърта загуба на "Голдън Стейт"  Таро карта и нумерологична прогноза за 24 ноември

Таро карта и нумерологична прогноза за 24 ноември  Румъния избира нов президент

Румъния избира нов президент  Поскъпват зеленчуците, яйцата, лещата и сиренето

Поскъпват зеленчуците, яйцата, лещата и сиренето

ЦСКА - Лудогорец

ЦСКА - Лудогорец  Саутхямптън - Ливърпул

Саутхямптън - Ливърпул  Лудогорец плаши ЦСКА с Якуб Пьотровски

Лудогорец плаши ЦСКА с Якуб Пьотровски  Макс отново е шампион във Формула 1, двойна победа за Мерцедес

Макс отново е шампион във Формула 1, двойна победа за Мерцедес

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Къща, 258 m2 Варна област, с.Доброглед, 299000 EUR

продава, Къща, 258 m2 Варна област, с.Доброглед, 299000 EUR  дава под наем, Двустаен апартамент, 64 m2 Варна, Център, 680 EUR

дава под наем, Двустаен апартамент, 64 m2 Варна, Център, 680 EUR  дава под наем, Двустаен апартамент, 65 m2 Варна, Чаталджа, 425 EUR

дава под наем, Двустаен апартамент, 65 m2 Варна, Чаталджа, 425 EUR  дава под наем, Двустаен апартамент, 60 m2 Варна, Цветен, 450 EUR

дава под наем, Двустаен апартамент, 60 m2 Варна, Цветен, 450 EUR

Макс Верстапен отново е шампион във Формула 1

Макс Верстапен отново е шампион във Формула 1  Байдън определи споразумението на КОП 29 за “историческо”

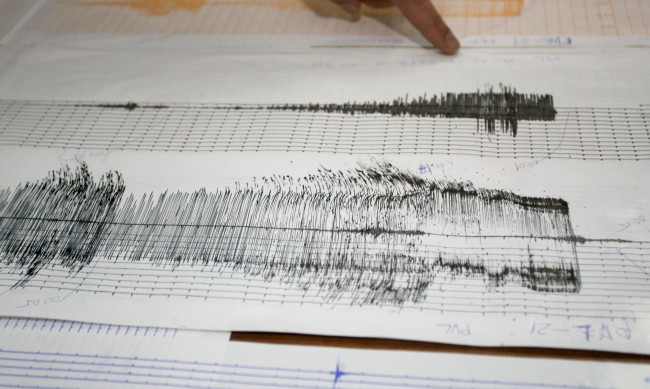

Байдън определи споразумението на КОП 29 за “историческо”  Земетресение край Вранча с магнитут 4,1

Земетресение край Вранча с магнитут 4,1  Майката на Мъск жъне от славата му и прави фурор в Китай

Майката на Мъск жъне от славата му и прави фурор в Китай