Ако това не е достатъчно, самият Милтън Фридмън е изложил подобна идея. В изследване от 1948 г., озаглавено „Монетарна и фискална рамка за икономическа стабилност“, той обсъжда предложение, в което „държавните разходи ще бъдат финансирани изцяло или от данъчни приходи, или от създаване на пари, т.е. чрез емитиране на нелихвоносни ценни книжа. Правителството няма да издава лихвоносни ценни книжа." Това звучи много подобно на онова, което Стефани Келтън ще напише 70 години по-късно в книгата си за „Модерната парична теория“:

"Американските ДЦК са просто лихвоносни долари. За да купите част от тях от правителството, първо се нуждаете от държавната валута. Бихме могли да наречем първите „жълти долари“, а вторите - „зелени долари“. Това, което наричаме държавни заеми, не е нищо повече от позволяване на хората да трансформират зелените си долари в лихвоносни жълти.“

Това обаче не е толкова проста сметка за финансовото министерство. Дейвид Бекуърт, старши научен сътрудник в университета Джордж Мейсън и бивш икономист в министерството, посочва много влиятелния Консултативен съвет по заемите към ведомството (TBAC) като причина, поради която би било трудно да се премине изцяло към краткосрочна заемна структура. Групата включва ръководители от Goldman Sachs, BlackRock и PIMCО, наред с други големи банки и парични мениджъри. „TBAC държи на настоящите матирутети“, казва Бекуърт, „а Министерството на финансите е чувствително към нуждите на пазара.“

Разбира се, всяко усилие да се съкратят падежите или да се премахнат изцяло дългите облигации, ще получи отпор от инвеститорите, ръководени от матуритете на задълженията си, като пенсионните фондове и застрахователните компании. Но не забравяйте, че Министерството на финансите очевидно не намери достатъчно търсене от тези институции за 50-годишните си ДЦК, поради което реши да върне 20-годишните книжа. Освен това евентуален ход на федералното правителство за спиране на 10-годишните или 30-годишните облигации не би попречил на компаниите с инвестиционен рейтинг да издават такъв дълг. Щатските и местните правителства биха могли също да фиксират по-ниските разходи по заемите чрез дългосрочни облагаеми или освободени от данъци облигации.

За да бъдем ясни, не очаквам финансовото ведомство на Йелън да загърби напълно дългосрочните заеми. Просто е твърде объркващо за много хора да мислят за федералното правителство като за субект, който трябва да се стреми да се възползва от исторически ниските разходи за дългосрочни заеми, дори ако в действителност няма причина да се смята, че най-голямата икономика в света и емитент на глобалната резервна валута не може просто да превърта краткосрочен дълг отново и отново. В най-добрия случай Министерството на финансите може да помисли за намаляване на средния си матуритет, ако кривите на доходността продължат да се изправят, както през последните месеци.

Това по-скоро напомня, че търговците на облигации, които тласкат доходността по 10-годишните ДЦК нагоре, не са признак на някаква екзистенциална криза. Да, тази емисия е глобален бенчмарк за заемане и се използва като безрискова ставка за оценка на редица финансови активи. Но не би коствало толкова много на Пауъл и Йелън да превърнат цялата крива на доходноста в нещо, наподобяващо овърнайт лихвата, определяна от Фед. С тази си мощ не е чудно, че те игнорират ежедневните изблици на облигационния пазар.

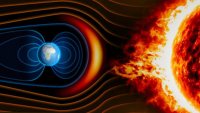

Мощна слънчева буря удря Земята

Мощна слънчева буря удря Земята  Тежка катастрофа край Пловдив, има загинал

Тежка катастрофа край Пловдив, има загинал  Варна е домакин на десетото издание на Българския географски фестивал

Варна е домакин на десетото издание на Българския географски фестивал  Разстреляха китайски мафиот с партньорката му в Рим

Разстреляха китайски мафиот с партньорката му в Рим  Делото "Дебора": Съдът пусна Георги срещу 25 000 лв.

Делото "Дебора": Съдът пусна Георги срещу 25 000 лв.

продава, Парцел, 5000 m2 Варна област, с.Самотино, 80000 EUR

продава, Парцел, 5000 m2 Варна област, с.Самотино, 80000 EUR  продава, Сграда, 450 m2 Добрич област, гр.Каварна, 0 EUR

продава, Сграда, 450 m2 Добрич област, гр.Каварна, 0 EUR  продава, Четиристаен апартамент, 185 m2 София, Център, ул. Хан Крум, 732000 EUR

продава, Четиристаен апартамент, 185 m2 София, Център, ул. Хан Крум, 732000 EUR  продава, Четиристаен апартамент, 275 m2 София, Лозенец, 948000 EUR

продава, Четиристаен апартамент, 275 m2 София, Лозенец, 948000 EUR  продава, Многостаен апартамент, 275 m2 София, Лозенец, 948000 EUR

продава, Многостаен апартамент, 275 m2 София, Лозенец, 948000 EUR

Остарелият автопарк е сред основните причини за високата смъртност по пътищата

Остарелият автопарк е сред основните причини за високата смъртност по пътищата  Криптопроект на Тръмп подписва сделка с DWF Labs

Криптопроект на Тръмп подписва сделка с DWF Labs  Акциите на фирма на енергийния министър на САЩ потъват, а това е предупреждение за сектора

Акциите на фирма на енергийния министър на САЩ потъват, а това е предупреждение за сектора  Най-големият търговски панаир в света се сблъсква с „бездната“ на митата

Най-големият търговски панаир в света се сблъсква с „бездната“ на митата  Ето кои седем редкоземни метала Китай използва срещу САЩ

Ето кои седем редкоземни метала Китай използва срещу САЩ

Световната кола на годината пак е Kia

Световната кола на годината пак е Kia  Находката на годината: изгубеното Ferrari на Майкъл Джордан

Находката на годината: изгубеното Ferrari на Майкъл Джордан  Забравете за минералното масло

Забравете за минералното масло  Hyundai направи батерия за EV с вграден пожарогасител

Hyundai направи батерия за EV с вграден пожарогасител  Шефката на GM печели колкото 310 инженери

Шефката на GM печели колкото 310 инженери

Доживотен затвор за бивш полицейски шеф от Балтимор, насилвал сексуално деца

Доживотен затвор за бивш полицейски шеф от Балтимор, насилвал сексуално деца  Какво означава слабият долар за световната икономика?

Какво означава слабият долар за световната икономика?  Джей-Зи и Бионсе замесени в ново дело срещу Пи Диди, но какво се случи?

Джей-Зи и Бионсе замесени в ново дело срещу Пи Диди, но какво се случи?  Символно значение на различните цветове на окото против уроки

Символно значение на различните цветове на окото против уроки  Флорънс Пю не иска да остава сама, но е много заета

Флорънс Пю не иска да остава сама, но е много заета

преди 4 години Който ръст е около 8. Процента. Защо и как ... госин Митев аконсте написали толкова дълъг пост вврвам, че сам може да си отоговорите :) отговор Сигнализирай за неуместен коментар

преди 4 години Пълни глупости. Трябва всяка година да се печатат долари минимум ръста на световното население отговор Сигнализирай за неуместен коментар

преди 4 години Полезно е да се съобразяваме с истината, че Федералния резерв на САЩ (Фед) е жертва на държавната грешка за неправилно емитиране на долари.При наличните условия Фед преследва цел за спасение от искана обществена и други отговорности за лоши последици от злокобната държавна грешка.При създадените условия Фед няма възможност да спре лошите последици от лошото ползване на долари.При съответни ситуации Фед е с възможност да отложи някои трудности за сметка на завишени бъдещи щети.Пример: Фед въведи много ниска основна лихва за долара да отложи начало на стопански колапс.Фед няма компетентност да постигне трайно спасение от нови щети.Устойчивото развитие на САЩ е възможно само при подобрено емитиране на долари. отговор Сигнализирай за неуместен коментар

преди 4 години Не могат ли САЩ просто да спрат да продават дългосрочни ДЦК? Ако им дотрябва гражданска война, това и ще направят.... отговор Сигнализирай за неуместен коментар