Здравословна пауза, която освежава или предупредителен знак за много по-значителен предстоящ спад? Това е въпросът за инвеститорите, докато пазарите се възстановяват от спада в началото на годината, при който портфейлите загубиха пари както от акциите, така и от държавните облигации, които обикновено се разглеждат като „безрискови“, пише за Financial Times Мохамед Ел-Ериан, главен икономически съветник на Allianz.

Отговорът е необичайно сложен, включващ несигурност относно подходът „отгоре надолу“ на централните банки и пазарната психология. За щастие има по-голяма яснота по отношение на факторите „отдолу нагоре“, които движат избора на отделни инвестиции.

Във волатилния старт на 2021 г. високо летящият индекс Nasdaq загуби над 10% между 12 февруари и 8 март, преди да отскочи рязко. В този процес той се представи с цели 12 процентни пункта по-слабо от Dow Jones. Цените на държавните облигации - които се движат в обратна посока на акциите - също спаднаха, добавяйки към неволите на инвеститорите.

За мнозина тези движения се дължат на променящите се икономически перспективи пред САЩ. Те бяха подчертани от по-силни от очакваното данни за работните места, личните доходи и промишлената активност - всичко това преди икономиката да усети въздействието на фискалния пакет за 1,9 трлн. долара, включващ парични помощи за американците. Не е чудно, че ОИСР ревизира прогнозата си за растежа през 2021 г. до 6,5%, необичайно увеличение в хода на годината от 3,3% преди това.

Прогнозите за инфлацията също се повишават. Все по-вероятно е ръстът на цените в САЩ да надхвърли както настоящия пазарен консенсус, така и основната цел на Федералния резерв, тъй като предлагането на стоки и услуги има трудности да отговори на нарастващото частно и публично търсене. Всъщност вече има доказателства за затруднения в доставките.

Това икономическо подобрение обаче само по себе си не хвърля много светлина върху скорошната волатилност на пазара. Всъщност е необходим висок и траен растеж, за да се оправдаят повишените цени на активите. Основният двигател на пазарните движения тази година е загрижеността, че благоприятните ефекти от такава промяна на икономическия режим биха разрушили доминиращия фактор, който управлява пазарите от известно време - изобилната и предсказуема ликвидност.

Едно от две неща ще трябва да се осъществи, за да стане тази загриженост реалност. Първо, Фед да започне да се оттегля от своите изключително стимулиращи политики. Все пак, макар и не невъзможно, ръководителите на Фед тепърва евентуално ще обмислят това, камо ли да се впуснат в него. Това не е защото са слепи за подобряващата се икономика и огромния фискален стимул, а понеже се притесняват, че затягането на финансовите условия би дестабилизирало пазарите и подкопало възстановяването.

Второ, поради променящите се пазарни условия, дори ако Фед запази настоящите си политики, въздействието върху пазарите се променя от полезно към проблематично. Няколко пъти тази година насоките, че паричната политика ще остане изключително разхлабена, тласкаха доходността по дългосрочните държавни облигации нагоре вместо надолу.

Влиятелни гласове на пазарите се притесняват, че комбинацията от такива свръх разхлабени фискална и монетарна политики ще отвърже инфлационните очаквания. Те твърдят, че това може да доведе до излизане от пазарни позиции, за които Фед няма добър отговор чрез политики.

За щастие, на пазарите като цяло подобни тревоги засега са смекчавани чрез стабилизиращ приток към пазара на облигации от чужбина, тъй като американската доходност е по-привлекателна от тази по дълга на много основни пазари и защото инвеститорите се стремят да обвържат бъдещите задължения с предвидими лихвени приходи.

Все пак е трудно да се правят уверени прогнози за текущите фактори отгоре надолу, движещи пазарите, тъй като те не се определят от фундамента, историята или пазарната математика. Трябва да се предвиди начинът на мислене на ръководителите на Фед, които понастоящем изглеждат заседнали в режим на „активна инерция“ - тоест, признавайки, че условията се променят, но продължават по същия път. Освен това психологията на пазарите се променя поради технологиите и по-голямото участие на дребните инвеститори.

Въпреки това, вярвам, че все още е възможно инвеститорите да постигнат по-голямо доверие в своите портфейли, като използват внимателен подбор отдолу-нагоре на отделни ценни книжа. Тези ценни книжа трябва да бъдат проверени за стабилност в четири области: сила на балансите, позициониране в по-бързо растящите части на глобалната среда, присъствие в сектори, които не са уязвими на трайни смущения от Covid-19 и солидни управленски екипи.

Макар че подобно портфолио не би било имунизирано от волатилността, свързана с ликвидността, то ще осигури на инвеститорите по-голяма защита, ако неудобните моменти тази година се окажат предвестник на нещо по-неприятно занапред.

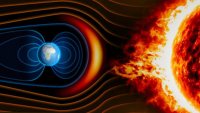

Мощна слънчева буря удря Земята

Мощна слънчева буря удря Земята  Тежка катастрофа край Пловдив, има загинал

Тежка катастрофа край Пловдив, има загинал  Варна е домакин на десетото издание на Българския географски фестивал

Варна е домакин на десетото издание на Българския географски фестивал  Разстреляха китайски мафиот с партньорката му в Рим

Разстреляха китайски мафиот с партньорката му в Рим  Делото "Дебора": Съдът пусна Георги срещу 25 000 лв.

Делото "Дебора": Съдът пусна Георги срещу 25 000 лв.

продава, Парцел, 5000 m2 Варна област, с.Самотино, 80000 EUR

продава, Парцел, 5000 m2 Варна област, с.Самотино, 80000 EUR  продава, Сграда, 450 m2 Добрич област, гр.Каварна, 0 EUR

продава, Сграда, 450 m2 Добрич област, гр.Каварна, 0 EUR  продава, Четиристаен апартамент, 185 m2 София, Център, ул. Хан Крум, 732000 EUR

продава, Четиристаен апартамент, 185 m2 София, Център, ул. Хан Крум, 732000 EUR  продава, Четиристаен апартамент, 275 m2 София, Лозенец, 948000 EUR

продава, Четиристаен апартамент, 275 m2 София, Лозенец, 948000 EUR  продава, Многостаен апартамент, 275 m2 София, Лозенец, 948000 EUR

продава, Многостаен апартамент, 275 m2 София, Лозенец, 948000 EUR

Остарелият автопарк е сред основните причини за високата смъртност по пътищата

Остарелият автопарк е сред основните причини за високата смъртност по пътищата  Криптопроект на Тръмп подписва сделка с DWF Labs

Криптопроект на Тръмп подписва сделка с DWF Labs  Акциите на фирма на енергийния министър на САЩ потъват, а това е предупреждение за сектора

Акциите на фирма на енергийния министър на САЩ потъват, а това е предупреждение за сектора  Най-големият търговски панаир в света се сблъсква с „бездната“ на митата

Най-големият търговски панаир в света се сблъсква с „бездната“ на митата  Ето кои седем редкоземни метала Китай използва срещу САЩ

Ето кои седем редкоземни метала Китай използва срещу САЩ

Световната кола на годината пак е Kia

Световната кола на годината пак е Kia  Находката на годината: изгубеното Ferrari на Майкъл Джордан

Находката на годината: изгубеното Ferrari на Майкъл Джордан  Забравете за минералното масло

Забравете за минералното масло  Hyundai направи батерия за EV с вграден пожарогасител

Hyundai направи батерия за EV с вграден пожарогасител  Шефката на GM печели колкото 310 инженери

Шефката на GM печели колкото 310 инженери

Какво означава слабият долар за световната икономика?

Какво означава слабият долар за световната икономика?  Джей-Зи и Бионсе замесени в ново дело срещу Пи Диди, но какво се случи?

Джей-Зи и Бионсе замесени в ново дело срещу Пи Диди, но какво се случи?  Символно значение на различните цветове на окото против уроки

Символно значение на различните цветове на окото против уроки  Флорънс Пю не иска да остава сама, но е много заета

Флорънс Пю не иска да остава сама, но е много заета  Шайло Джоли показа новата си татуировка

Шайло Джоли показа новата си татуировка