Какво ще се случи с връзката между Уолстрийт и Мейн Стрийт? Това е ключов въпрос за инвеститорите, позициониращи своите портфейли за 2021 г. Това е важен въпрос и за глобалната икономика и политиците, пише в свой анализ за FT Мохамед Ел-Ериан, президент на Queens’ College към Университета в Кеймбридж и съветник на Allianz и Gramercy, в анализ за FT.

През тази пандемична година преживяхме допълнително рязко разширяване на вече забележителната пропаст между финансовите пазари и икономиката. Бързото възстановяване на цените на активите от минимумите от 23 март отведе основните американски индекси до рекордни нива дори преди последните добри новини за ваксините за Covid-19. В комбинация с още по-приспособимите политики на централните банки това позволи рекордно емитиране на дълг при исторически ниски лихви.

Междувременно глобалната икономическа ситуация остава несигурна. Друга коронавирусна вълна връща части от Европа обратно в рецесия. Това изсмуква енергията от възстановяването на САЩ и ограничава степента, до която по-добре представящите се пазари в Източна Азия могат да бъдат мощен локомотив за глобалния растеж. Колкото по-дълго това продължава, толкова по-голям е рискът от „белези“, които подкопават дългосрочния растеж.

Несигурната икономическа перспектива със забележима дисперсия сред системно важни държави е само едно от ключовите наследства на Covid-19, на което пазарите не обръщат внимание поради вярата в способността на централните банки да предпазват цените на активите от неблагоприятни влияния. Инвеститорите лесно разшириха защитния характер на чадъра до класове активи, които в най-добрия случай се подпомагат само косвено от финансирането от централните банки.

Нищо не е по-успокояващо за инвеститора от знанието, че централните банки с много по-дълбоки джобове ще купуват ценните книжа, които притежават, особено когато тези купувачи са готови да го направят на всяка цена и имат неограничен капитал. Рационалният отговор на инвеститорите е не само да заредят гориво, но и да търсят свързани възможности, към които да тласкат средствата, търсещи възвръщаемост.

Резултатът е не само привидно безкрайни ралита, движени от ликвидност независимо от базата. Това променя условията на пазара и обръща традиционните причини и следствия.

Въз основа на това, което знаем днес, предизвикателствата пред инвеститорите през 2021 г. вероятно ще са по-малко за първите няколко седмици и повече по-късно през годината. Това е така, освен ако внезапно не се ускорят един или няколко фактора, считани за разрушители – обръщане на паричната политика (много малко вероятно), пазарен инцидент поради поемане на прекомерен риск (по-вероятно, но не преобладаващо) и нарастване на корпоративните банкрути (най-вероятно, но с течение на времето).

Инвеститорите засега ще продължат да сърфират по изключително печелившата ликвидна вълна, но ситуацията вероятно ще се усложни с напредването на 2021 г.

Засиленото изкривяване на пазарите на централните банки ще бъде по-трудно да се защити в една възстановяваща се икономика на фона на нарастващите инфлационни очаквания. Колкото и да бъде приветствано това възстановяване, то едва ли ще бъде достатъчно, за да компенсира изцяло въздействието на корпоративните фалити или вредните последици от по-голямото неравенство. Инвеститорите могат да проклинат деня, в който са се впуснали в класове активи, които са далеч от естествените им местообитания, защото не са достатъчно ликвидни при корекция.

Навигацията в такъв пейзаж ще изисква аналитични инструменти, които, по ирония на съдбата, биха намалили възвръщаемостта по време на по-голямата част от ралито, движено от ликвидността. Това са подробен кредитен и технически анализ, планиране на сценарии, интелигентно структуриране, оценки на ликвидността в пазарните сегменти и по-добро разбиране на степента на възстановяване на инвестиционните грешки.

Това включва и готовност за преразглеждане на някои конвенционални мъдрости, преосмисляне на традиционната конструкция на портфейла за влагане на 60% от средствата в акции и 40 в инструменти с фиксиран доход, когато доходността от държавните облигации е толкова изкуствено потисната.

Тази прекъсната връзка продължи много по-дълго, отколкото се очакваше. Това за пореден път илюстрира неволните последици от политическия подход, който поставя прекомерна тежест върху централните банки. Надеждата за 2021 г. е, че с икономическото възстановяване, движено от ваксините, по-добрите корпоративни основи ще започнат да валидират повишените цени на активите и ще позволят балансиране на паричната, фискалната и структурната политика.

Има два риска и то не само за пазарите. Първо, това, което е желателно, може да не е политически осъществимо, и второ, това, което се е оказало осъществимо, вече да не е устойчиво.

Петър Георгиев, ChargeUp Europe: ЕС е водещ играч в софтуера за зарядни станции

Петър Георгиев, ChargeUp Europe: ЕС е водещ играч в софтуера за зарядни станции  Енергийни санкции свиват до минимум дейността в един от най-големите руски заводи

Енергийни санкции свиват до минимум дейността в един от най-големите руски заводи  Атанас Колев, ЕИБ: ЕС трябва да заложи на зелени технологии, където още е лидер

Атанас Колев, ЕИБ: ЕС трябва да заложи на зелени технологии, където още е лидер  Русия е изстреляла „нов“ вид балистична ракета по Украйна

Русия е изстреляла „нов“ вид балистична ракета по Украйна  Забавянето при AI е възможност за всички останали

Забавянето при AI е възможност за всички останали

Българите ставаме все по-даряващи

Българите ставаме все по-даряващи  Арестуваха земеделци за голям пожар в Серес

Арестуваха земеделци за голям пожар в Серес  Единствената причина златото да струва много е, че му имаме доверие

Единствената причина златото да струва много е, че му имаме доверие  Владимир Путин атакува земеделието на Украйна с цел нов Гладомор

Владимир Путин атакува земеделието на Украйна с цел нов Гладомор  Джевдет Чакъров: АПС застава зад Силви Кирилов за председател на НС

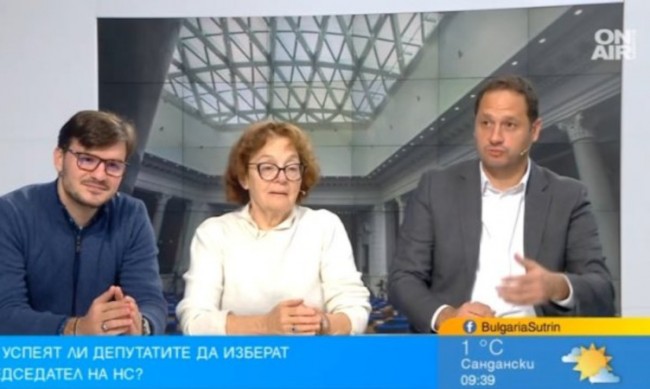

Джевдет Чакъров: АПС застава зад Силви Кирилов за председател на НС

Отбори за над милиард дебнат България

Отбори за над милиард дебнат България  Решена ли е битката за титлата в Англия или...?

Решена ли е битката за титлата в Англия или...?  Къде ще играе? Ясно е бъдещето на Ламин Ямал

Къде ще играе? Ясно е бъдещето на Ламин Ямал  Твърд титуляр аут от Левски

Твърд титуляр аут от Левски

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Мезонет, 130 m2 Халкидики, 128000 EUR

продава, Мезонет, 130 m2 Халкидики, 128000 EUR  дава под наем, Офис, 64 m2 София, Оборище, 660 EUR

дава под наем, Офис, 64 m2 София, Оборище, 660 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR  продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

Според анализатори Борисов може да реши кризата, но не го прави

Според анализатори Борисов може да реши кризата, но не го прави  КС образува трето дело за измененията в Конституцията

КС образува трето дело за измененията в Конституцията  Нови разкрития: Ружа Игнатова си живее спокойно в Кейптаун?

Нови разкрития: Ружа Игнатова си живее спокойно в Кейптаун?  19-годишен в болница след катастрофа на "Орлов мост"

19-годишен в болница след катастрофа на "Орлов мост"  ПСС: Ураганен вятър и мъгли има по планините

ПСС: Ураганен вятър и мъгли има по планините

преди 3 години Такива неясни мъгляви приказки карат астролозите да изглеждат много конкретни. отговор Сигнализирай за неуместен коментар