Допълнителните държавни разходи в този критичен момент са категорично необходими, за да не се допусне зараждащото се възстановяване на икономическата активност да забуксува преди края на годината. Облачният икономически хоризонт е в унисон със засилването на ограниченията заради Covid-19 в много страни. Междувременно перспективата за ваксина изглежда остава за следващата година.

Президентът на Европейската централна банка Кристин Лагард неотдавна изрази загриженост от „стръмния ефект“, ако фискалната подкрепа бъде изтеглена твърде рано, докато председателят на Федералния резерв Джей Пауъл смята, че рискът от прекомерни стимули е по-малък от този от недостатъчни.

Ясно е, че централните банкери не са единствените, които мислят, че има основания за много по-голямо фискално разгръщане. Оттук и скорошният ентусиазъм сред някои пазарни кръгове за победа на демократите на изборите в САЩ през ноември, които да им дадат Белия дом и Конгреса.

„Нараства усещането, че са необходими повече стимули, както и отчитането, че това се постига чрез единно правителство“, казва Джон Норманд от JPMorgan, ръководител на стратегиите, комбиниращи различни пазари.

Много индустриални компании могат да се възползват също от очакванията за повече държавни разходи за инфраструктура, екологични проекти и финансиране на научните изследвания, последното като част от състезанието за нови технологии между САЩ и Китай. Макар да е предпазлива по отношение на общия икономически хоризонт, последната дългосрочна инвестиционна перспектива на Pimco описва тези фактори като потенциални „положителни сценарии за растежа“.

И все пак индустриалните и другите циклични акции ще останат силно чувствителни към икономическите колебания. Нарастващият прилив на държавен дълг, който се купува от централните банки, също с право притеснява много инвеститори. Прекомерният дългов товар може да повлияе много негативно дългосрочното представяне на дадена икономика. Фискалните разходи трябва да са в полза на производителността.

Предвид трудната икономическа среда Pimco очаква повтарящи се пристъпи на волатилност на финансовите пазари. Тъй като лихвените проценти в развитите икономики са снижени до предела, влиянието на централните банки върху пазарите може да е по-малко, отколкото през последните години.

„Не виждаме особени причини да сме уверени, че моделът от последните 10 години, при който лошите новини бяха добри за пазара, и в който инвеститорите предугаждаха доминиращите в макроикономически план реакции на централните банки, ще продължи“, се казва в перспективата на Pimco. „През следващите три до пет години е много вероятно лошите макроикономически новини да се окажат такива и за рисковите активи.“

Симбиозата мозък - тяло ще стане ключова в учебния и работния процес на бъдещето

Симбиозата мозък - тяло ще стане ключова в учебния и работния процес на бъдещето  Коуди от Jefferies е оптимист за CLO догодина

Коуди от Jefferies е оптимист за CLO догодина  Диверсификацията на клиентската база е ключова заради геополитическия риск

Диверсификацията на клиентската база е ключова заради геополитическия риск  Иран е много по-слаб, отколкото последния път, когато се изправи срещу Тръмп

Иран е много по-слаб, отколкото последния път, когато се изправи срещу Тръмп  Zara и Primark побеждават американските търговци на дребно в собствената им игра

Zara и Primark побеждават американските търговци на дребно в собствената им игра

Хороскоп за 15 ноември: Овните да бъдат смели, ново начало очаква Стрелците

Хороскоп за 15 ноември: Овните да бъдат смели, ново начало очаква Стрелците  Силен взрив и атака с дронове по Одеса

Силен взрив и атака с дронове по Одеса  Пълнолунието в Телец носи огромни промени и любов за няколко зодии

Пълнолунието в Телец носи огромни промени и любов за няколко зодии  И в Безник минават на режим - от колко до колко ч. ще имат вода?

И в Безник минават на режим - от колко до колко ч. ще имат вода?  Късна емисия

Късна емисия

Спортът по телевизията днес, 15 ноември

Спортът по телевизията днес, 15 ноември  България ще мие резила от Северна Ирландия в Люксембург

България ще мие резила от Северна Ирландия в Люксембург  Мачовете по телевизията днес, 15 ноември

Мачовете по телевизията днес, 15 ноември  Перлата на Формула 1 с нов договор и нова дата

Перлата на Формула 1 с нов договор и нова дата

продава, Тристаен апартамент, 114 m2 Стара Загора, Широк център, 114000 EUR

продава, Тристаен апартамент, 114 m2 Стара Загора, Широк център, 114000 EUR  продава, Тристаен апартамент, 84 m2 София, Манастирски Ливади, 192200 EUR

продава, Тристаен апартамент, 84 m2 София, Манастирски Ливади, 192200 EUR  продава, Двустаен апартамент, 63 m2 Пловдив, Беломорски, 59800 EUR

продава, Двустаен апартамент, 63 m2 Пловдив, Беломорски, 59800 EUR  дава под наем, Двустаен апартамент, 40 m2 Варна, Център, 250 EUR

дава под наем, Двустаен апартамент, 40 m2 Варна, Център, 250 EUR  продава, Двустаен апартамент, 67 m2 Пловдив, Беломорски, 62900 EUR

продава, Двустаен апартамент, 67 m2 Пловдив, Беломорски, 62900 EUR

Черен петък – какво трябва да имате предвид преди да се втурнете да пазарувате

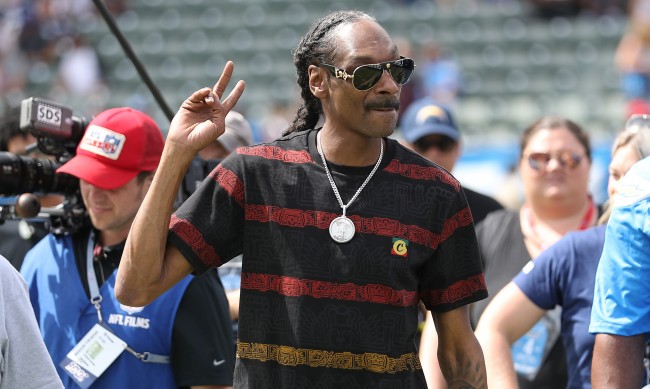

Черен петък – какво трябва да имате предвид преди да се втурнете да пазарувате  Снуп Дог създаде своя марка бижута

Снуп Дог създаде своя марка бижута  Водата в Шумен отново е годна за пиене

Водата в Шумен отново е годна за пиене