Ингвес казва, че шведските банки са се справили по-добре от тези в еврозоната, тъй като липсата на лоши заеми и по-ниските разходи са оставили възвръщаемостта на собствения им капитал сравнително висока. Дори и тук вече има облекчение. Йохан Торгеби, изпълнителен директор на една от най-големите местни банки - SEB, казва, че кредиторите, замесени с облигациите, се "борят години наред" и нарича края на отрицателните лихви "добра новина". Той добавя: „Всъщност така и не разбрахме какъв ефект има отрицателната доходност върху [стимулирането на] потреблението.“

Той не е сам. Едно от обясненията, които Riksbank даде за решението си да прекрати отрицателните лихви, беше, че обществеността имаше проблеми с разбирането на политиката и смяташе, че тя е „странна“.

Банките предоставят 80 на сто от заемите на европейските компании и домакинства, което ги прави основният канал за пренасяне на лихвена политика към по-широката икономика. Асоциацията на германските банки заяви в неотдавнашен доклад, че отрицателните ставки са стрували на заемодателите от еврозоната общо 25 милиарда евро, откакто бяха въведени. "Тази тежест намалява рентабилността на банките и в крайна сметка дори ще ограничи тяхната кредитна способност", предупреди асоциацията.

Голяма част от дебата за отрицателните лихви се върти около идеята за „преломната ставка“, под която кредитната активност от страна на банките е потисната и започва да намалява.

Изследване, публикувано миналата година от икономистите от Принстънския университет Маркус Брунермайер и Ян Коби, установи, че много от ползите от отрицателните ставки идват в началото - като печалби при цените на активите и банковите баланси - докато негативните странични ефекти продължават по-дълго.

Банковото кредитиране в еврозоната обаче се свиваше, когато ЕЦБ за първи път намали лихвите под нулата през 2014 г. и оттогава се възстановява. Кредитирането за домакинствата е нараснало с повече от 12 на сто от началото на отрицателните ставки, докато корпоративното кредитиране се е покачило с 3 на сто. ЕЦБ също така предприе действия за смекчаване на удара върху банковия сектор, включително „двустепенна“ депозитна система, която освобождава от отрицателни лихви част от парите, които банките държат при нея, като същевременно им предлага заеми с негативни ставки, за да стимулира кредитирането.

Спестителите са сред големите губещи. С повече от 13 трлн. долара облигации, които се търгуват при отрицателна доходност, все по-голям брой пенсионни фондове, застрахователни компании и банки се борят да генерират достатъчна възвръщаемост, предизвиквайки съмнения относно някои бизнес модели.

Ингвес признава, че шведските застрахователни компании са силно изложени на фондовите пазари, за разлика от много от техните европейски конкуренти. Докато акциите се покачваха, нямаше проблеми. „Но ако в бъдеще фондовият пазар спадне, рисковете нарастват и това увеличава риска в системата като цяло“, добавя той.

Изабел Шнабел, германската икономистка, която наскоро се присъедини към борда на ЕЦБ, казва, че критиката към политиката за монетарно облекчаване на централната банката в нейната страна „твърде често се съчетава с претенции и обвинения, които всъщност нямат основание“. Докато средният германски спестител е загубил 500 евро поради отрицателните ставки, средният кредитополучател е с 2000 евро по-добре, като общите печалби надвишават загубите, а и Берлин спестява милиарди евро лихвени плащания, изтъква тя.

Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа

Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа  България и Румъния влизат напълно в Шенген от 2025 г.

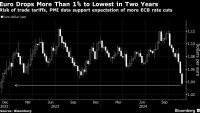

България и Румъния влизат напълно в Шенген от 2025 г.  Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви  Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари  Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic

Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic

Румен Радев: Хищници се възползват от състоянието на държавата

Румен Радев: Хищници се възползват от състоянието на държавата  Шестима души са обвинени за контрабандните цигари в Пловдивско

Шестима души са обвинени за контрабандните цигари в Пловдивско  Първото заседание на Народното събрание ще бъде подновено в сряда

Първото заседание на Народното събрание ще бъде подновено в сряда  Илиан Илиев: Ирландците не бяха най-предпочитания ми противник

Илиан Илиев: Ирландците не бяха най-предпочитания ми противник  Обедна емисия

Обедна емисия

Изберете най-добрите места за SENSHI 24

Изберете най-добрите места за SENSHI 24  Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни

Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни  Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити

Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити  Първите думи на Илиан Илиев след жребия

Първите думи на Илиан Илиев след жребия

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR

дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR  продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR

продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR  продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR

продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR  продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

Овечкин с тежка контузия, ще отсъства дълго

Овечкин с тежка контузия, ще отсъства дълго  Отпуши се тапата към "Капитан Андреево"

Отпуши се тапата към "Капитан Андреево"  Разкриха импровизирана нелегална бензиностанция

Разкриха импровизирана нелегална бензиностанция  Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември  Радев: Хищници се възползват от това правителство

Радев: Хищници се възползват от това правителство