В същото време малкото акции, които се харесват на Бъфет, предполагат, че вярата му в инвестирането в стойност е непоклатима, въпреки лошото десетилетие за тази стратегия. Приблизително 45% от портфейла с акции на Berkshire се пада на финансовия сектор, като 8 от най-големите 12 вложения на холдинга са финансови акции - категоричен контра залог. Секторът бе възпрепятстван през по-голямата част от последното десетилетие от по-строга регулация и ниски лихви. Макар че печалбите се повишиха наскоро, много инвеститори се опасяват, че продължителен период на ниски ставки ще задържи печалбите в обозримо бъдеще.

В резултат на това финансовият сектор от години е един от най-евтините на пазара. Той все още е най-представеният сектор в много индекси за инвестиране в стойност, включително с 21% в S&P 500 Value Index и с 23% в Russell 1000 Value Index. Това очевидно не е достатъчно за Бъфет, чиято алокация към финансовия сектор е двойно по-голяма.

През последните години се коментираше много нехарактерната ориентация на Бъфет към технологичните акции, но това също е предимно инвестиране в стойност. Apple съставлява близо 90% от 27%-я дял на технологичния сектор в портфейла на Berkshire. Когато Бъфет започна да купува Apple в началото на 2016 г., това беше истинска акция на стойността. Тя можеше да се похвали със средно съотношение цена/печалба от едва 10,6 пъти, базирано на печалбата за предходните 12 месеца, и средно съотношение цена/паричен поток от 7,5 пъти през първото тримесечие на същата година, доста под съответните нива за индекса S&P 500 - 19,5 и 10,9. Apple е по-скъпо оценена днес, като все още е най-голямото име в S&P 500 Value Index, със солидния дял от 8,3%.

Бъфет каза, че съжалява, че е подминал Amazon и Google, когато компаниите са били по-млади, но не тълкувайте погрешно маестрото. Фактът, че той не трупа от тези акции днес, въпреки че разполага с достатъчно пари за това, е многозначителен. Amazon се търгува при умопомрачителното съотношение цена/печалба от 73 пъти, а Google - при 27, коетo няма нищо общо с акциите на стойността. Бъфет вече е вложил 0,5% от портфейла си в книжа на Amazon по препоръка на един от заместниците си. Не разчитайте обаче, че той ще инвестира много повече в Amazon или Google при текущите цени.

Засега Бъфет плаща цена за своето несъгласие. Възвръщаемостта на Berkshire бе по-ниска от тази на индекса S&P 500 с 0,9 процентни пункта годишно от 2009 до 2018 г., с включени дивиденти. Това не е първият път. Бъфет изоставаше от пазара с 3,2 процентни пункта годишно около манията Nifty Fifty (по 50-те най-популярни акции с голяма пазарна капитализация – бел. прев.) между 1971 и 1975 г., и с 6,1 процентни пункта годишно по време на дотком балона от 1995 г. до 1999 г.

И все пак портфейлът на Berkshire остава невъзмутимо Бъфетски: големи печалби на разумна цена. Портфолиото има среднопретеглена възвръщаемост на капитала от 12%, в сравнение със само 7,9% за S&P 500. И е далеч по-евтин. Портфeйлът на Бъфет има съотношение P/E от 16,5, базирано на оперативната печалба на акция за предходните 12 месеца, в сравнение с 21 за S&P 500.

С други думи има малко индикации, че Бъфет се отклонява от своите дългогодишни инвестиционни принципи. Това е навременен пример, дори ако Бъфет вече не иска да го каже.

Един район във Варна остава без вода днес

Един район във Варна остава без вода днес  Хороскоп за 21 март 2025

Хороскоп за 21 март 2025  Осем ранени при катастрофи за последните 24 часа

Осем ранени при катастрофи за последните 24 часа  Режат сухи дървета в "Чайка"

Режат сухи дървета в "Чайка"  За 5 години: Над 300 души са дадени на съд заради насилие над животни

За 5 години: Над 300 души са дадени на съд заради насилие над животни

дава под наем, Тристаен апартамент, 100 m2 София, Център, ул. Княз Борис І, 767.26 EUR

дава под наем, Тристаен апартамент, 100 m2 София, Център, ул. Княз Борис І, 767.26 EUR  продава, Двустаен апартамент, 72 m2 София, Център, 275000 EUR

продава, Двустаен апартамент, 72 m2 София, Център, 275000 EUR  продава, Двустаен апартамент, 61 m2 София, Люлин 1, 75000 EUR

продава, Двустаен апартамент, 61 m2 София, Люлин 1, 75000 EUR  продава, Парцел, 1333 m2 София, Иваняне (с.), 49321 EUR

продава, Парцел, 1333 m2 София, Иваняне (с.), 49321 EUR  продава, Тристаен апартамент, 129 m2 София, Люлин 8, 298400 EUR

продава, Тристаен апартамент, 129 m2 София, Люлин 8, 298400 EUR

Арестът на кмета на Истанбул окончателно ще сломи опозицията

Арестът на кмета на Истанбул окончателно ще сломи опозицията  Зеленски подкрепя идеята за прекратяване на ударите по енергийни обекти

Зеленски подкрепя идеята за прекратяване на ударите по енергийни обекти  Голяма част от гледачите на домашни любимци са в сивия сектор, което крие рискове

Голяма част от гледачите на домашни любимци са в сивия сектор, което крие рискове  BMW Motorrad Roadshow 2025 – най-чаканото мото събитие в България

BMW Motorrad Roadshow 2025 – най-чаканото мото събитие в България  Одитор по устойчивостта ще е една от професиите на бъдещето

Одитор по устойчивостта ще е една от професиите на бъдещето

Крадец наема Rolls-Royce Cullinan за 1750 долара на ден за банкови обири

Крадец наема Rolls-Royce Cullinan за 1750 долара на ден за банкови обири  10 добри алтернативи на Ford Focus

10 добри алтернативи на Ford Focus  Audi по примера на Mercedes – маха най-евтините си модели

Audi по примера на Mercedes – маха най-евтините си модели  Tesla е под обсада след множество атаки в САЩ само за ден

Tesla е под обсада след множество атаки в САЩ само за ден  Вижте как изглежда Mercedes E-Class на 873 000 км

Вижте как изглежда Mercedes E-Class на 873 000 км

Заловиха 74-годишен наркодилър в Разград

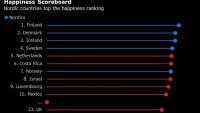

Заловиха 74-годишен наркодилър в Разград  Финландия е най-щастливата страна в света, къде сме ние?

Финландия е най-щастливата страна в света, къде сме ние?  Удар по Мартин и Виктор: Трети ерген влиза в шоуто

Удар по Мартин и Виктор: Трети ерген влиза в шоуто  Бойко Борисов: Пеевски няма да влезе във властта

Бойко Борисов: Пеевски няма да влезе във властта  Делян Пеевски: Божков е шеф на Доган, Кирил, Лена и ортак на Прокопиев

Делян Пеевски: Божков е шеф на Доган, Кирил, Лена и ортак на Прокопиев

преди 5 години Нека вярват, че инвестиране в стойност: мъртво, та аз да пазарувам качество на сгода. отговор Сигнализирай за неуместен коментар