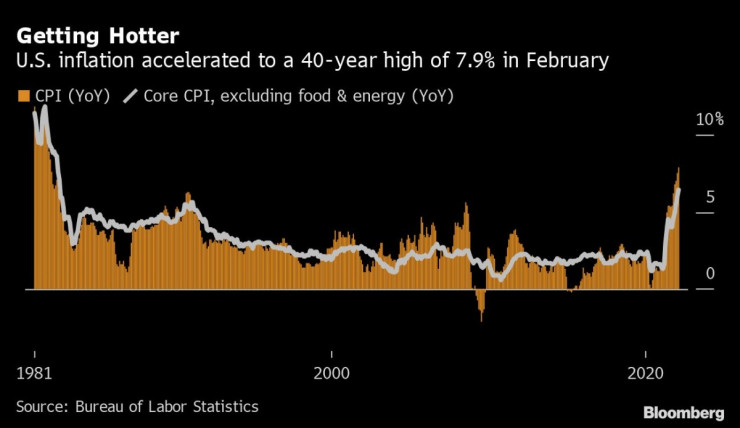

Федералният резерв на САЩ, подложен на натиска от устойчиво високата инфлация и критиките, че се бави с реакцията си, промени тактиката си и вече се насочи към план за по-агресивно затягане на паричната политика, отколкото първоначално бе съобщено, пише Bloomberg.

След заседанието на банката в средата на март предпочитанията на гуверньора Джером Пауъл и неговите колеги се промениха - от дълго поддържаната склонност към умерени и бавни лихвени повишения сега централните банкери приготвят пазарите за по-големи покачвания на лихвите на следващите заседания.

Войната в Украйна първоначално направи банкерите, които приеха увеличение на цената на кредитите с 25 базисни пункта, предпазливи. Инвеститорите обаче приеха завишението с лекота, докато опасенията на Фед, че покачването на цените заради войната може да вкорени инфлацията, нараснаха.

В редица изказвания централните банкери изтъкнаха, че искат водещата роля на регулатора в озаптяването на цените да има по-голяма тежест в дискусиите на национално ниво.

"Инфлация, инфлация, инфлацията е най-голямото притеснение за всички", каза управителят на Фед в Сан Франциско Мери Дели по време на събитие на Bloomberg, провело се на 23 март. "В момента включвам всички възможности", включително увеличение от 50 базисни пункта през май, допълни Дели.

Коментарът ú бе предшестван от изказване на Пауъл, който на 21 март заяви, че Комисията по открити пазари към банката трябва да действа "експедитивно" - това бе по-агресивен тон спрямо използвания само дни по-рано, след заседанието на регулатора.

"Рязката промяна ни оставя с впечатлението, че банкерите се борят да наваксат", каза икономистът в LH Meyer във Вашингтон Дерек Тан. "Те заложиха, че инфлацията ще се забави през втората половина на годината", посочи Тан. Заради покачването на цените на храните и енергията, предизвикано от войната в Украйна, и проблемите с доставките в Китай, който се бори с пандемията, "изглежда все по-малко вероятно това да се случи".

Тези оценки явно изместиха центъра на тежестта към лихвено увеличение в размер на 50 базисни пункта през май. Прогноза, която инвеститорите приемат, докато очакват лихвени повишения в размер на 2,1 процентни пункта през 2022 г. или около осем лихвени повишения през оставащите шест заседания на регулатора.

На Wall Street има и прогнози за по-агресивен подход - икономисти от Citigroup Inc. очакват четири поредни покачвания на лихвата в размер на половин процентен пункт, последвани от още две увеличения от 25 базисни пункта.

"Коментарите на банкерите във Фед от заседанието през март потвърждават едно: Комисията по отворените пазари щеше да завиши лихвите с 50 базисни пункта, ако не беше руската инвазия в Украйна. Войната веднага ускори инфлацията, но неблагоприятният ú ефект върху растежа и пазара на труда тепърва предстои да се прояви", пишат икономистите Анна Уон, Йелена Шулятиева, Андрю Хъсби и Елиза Вингер в своя бележка.

Управителят на Фед в Минеаполис Нийл Кашкари, един от последните останали "гълъби"*, написа бележка на 18 март - до голяма степен признавайки грешката си - в която обясни, че възгледите му са инфлацията и лихвите са се променили.

В края на февруари ръководителят на банката в Кливланд Лорета Местър посочи, че ще изчака до средата на годината, за да прецени дали не трябва по-бързо затягане на паричната политика. Месец по-късно тя изтъкна, че е по-добре Фед да бъде агресивен "по-рано, отколкото по-късно".

"Когато нещата се окажат по-различни, отколкото си очаквал, признаваш, че прогнозите ти са били грешни и се адаптираш", заяви бившият зам.-председател на финансовата институция Доналд Коун.

В минали периоди представителите на Фед имаха разумна увереност в своите прогнози и че икономиката ще се държи, както преди. Сега те са надминали целите си за максимална заетост и ценова стабилност. Това постави прогнозите на изпитание и банкерите трябва да се адаптират.

Според главния икономист за САЩ в JPMorgan Chase & Co. Майкъл Фероли доказателствата за грешката на Фед се трупат от миналото лято.

Американският регулатор очакваше пазарът на труда да се разхлаби след отварянето на икономиката, с което да позволи на милиони хора да се върнат на работа и по този начин да облекчи натиска върху заплатите.

Но нивото на участие в работната ръка - измерващо броя на заетите или на тези, търсещи заетост - не нарасна толкова силно, докато дълготрайните стоки продължиха да поскъпват.

Една от причините за бавната реакция на Фед бе новата рамка на работа, приета през 2020 г., която цели да осигури широкообхватно и приобщаващо ниво на пълна заетост. Това изключваше покачването на лихвите, за да се контролира ценовият натиск.

Фероли е сред многото икономисти, които се чудят дали тази нова стратегия не завърза ръцете на Фед. "Това може да е част (от причините), които ни доведоха дотук", посочи икономистът.

*Централните банкери, които смятат, че инфлацията е много по-голям бич за икономиката от бавния ръст и следователно рядко гласуват за намаление на лихвените проценти, носят нарицателното "ястреби", а тези, които са предразположени да гласуват за намаляване на лихвените проценти и за стимулиране на икономиката, са "гълъби" - б. а.

Газът в Европа поскъпва заради прогнози за студ и рискове при доставките

Газът в Европа поскъпва заради прогнози за студ и рискове при доставките  Победата на Тръмп кара една част от Уолстрийт да преосмисли стратегията си

Победата на Тръмп кара една част от Уолстрийт да преосмисли стратегията си  Унгария планира да увеличи минималната заплата с 40% до 2027 г.

Унгария планира да увеличи минималната заплата с 40% до 2027 г.  Светът няма да стане по-сигурен с новата ядрена ракета на Тръмп

Светът няма да стане по-сигурен с новата ядрена ракета на Тръмп  AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония

AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония

НАТО обмисля превантивни удари срещу Русия

НАТО обмисля превантивни удари срещу Русия  Цените на газа в Европа поеха нагоре

Цените на газа в Европа поеха нагоре  Късна емисия

Късна емисия  Ползите от карамфиловата вода и защо да я пиете всяка сутрин

Ползите от карамфиловата вода и защо да я пиете всяка сутрин  Късна емисия

Късна емисия

Спортът по телевизията днес, 26 ноември

Спортът по телевизията днес, 26 ноември  Мачовете по телевизията днес, 26 ноември

Мачовете по телевизията днес, 26 ноември  Байерн Мюнхен - ПСЖ

Байерн Мюнхен - ПСЖ  Слован - Милан

Слован - Милан

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Тристаен апартамент, 85 m2 София, Лозенец, 320000 EUR

продава, Тристаен апартамент, 85 m2 София, Лозенец, 320000 EUR  продава, Парцел, 600 m2 София, Панчарево (с.), 114000 EUR

продава, Парцел, 600 m2 София, Панчарево (с.), 114000 EUR  дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR

дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR  дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR

дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR

Кендъл Дженър смята, че моделството е самотно

Кендъл Дженър смята, че моделството е самотно  Любимата вила в Тоскана на Джъстин и Хейли Бийбър

Любимата вила в Тоскана на Джъстин и Хейли Бийбър  Храни и напитки за укрепване на имунитета

Храни и напитки за укрепване на имунитета  8 личностни черти на хората, които ги зарязват често

8 личностни черти на хората, които ги зарязват често

преди 2 години Според мен няма да има хиперинфлация ... това би унищожило всичко ... и всекиПо-скоро ще има рязко издуване на лихвата и така ще изпаднат от борда слабите, а силните ще станат още по-силни.Лапачка ще има и то много, за без пари ще се продават скъпи активи.Моля ... не се смейте, но вижте какво направи Гърция ... изплати предсрочно дълга си към МВФ !!!Те гърците не са глупави, според мен всички го видяхме, та щом намаляват дълговете си, знайте ... дупе да им е яко на Испания, Италия и Франция.А, Кокоро и Про100 Киро да спрат със заемите, че ще катурнат борда тез м***лоумници отговор Сигнализирай за неуместен коментар

преди 2 години Тази огромна планина от дълг може да се занули с една хиперинфлация и после махаме нулите и почваме играта пак. Германия и съществувалите преди единството германски държавици са фалирали общо осем пъти, в историята си Испания 13 пъти. Франция и Русия са обявявала фалит по пет пъти в историята си. Според изследването, през 2021 година неплатежоспособност в Германия са обявили над 122 000 лица и фирми - с 60% повече, отколкото предишната година. Според прогнозата на "Ойлер Хермес", най-големия световен застраховател на кредити 2022 ще е още по-тежка...... Та така, всичко ново е добре забравено старо! отговор Сигнализирай за неуместен коментар

преди 2 години а добър ден, аз от кога го повтарям... ама така ще бъде щом финасовата индустия стана водеща и идването на шерхолд капитализма! ... и света стана инфлуенсър, трейдър, инфлуенсър, трейдър ... роднина! :):) отговор Сигнализирай за неуместен коментар

преди 2 години Глобалистите играят Ва банк. Но можем твърдо да предположим, че това е тяхната банка :) отговор Сигнализирай за неуместен коментар

преди 2 години Тия вече не са централни банкери.Станаха нещо като ибрикии на финансовата индустрия.От миналото лято още беше ясно,че нещата отиват на зле инфлационно, но тия от девет кладенеца вода носеха , само и само да не започнат да вдигат лихвите и да намалят печалбите на Уолстрийт.. отговор Сигнализирай за неуместен коментар

преди 2 години А може и с цели % - ти . После ЕЦБ ще ги вдига с по 2% на седмица . отговор Сигнализирай за неуместен коментар