Преди заседанието на Управителния съвет на Европейската централна банка (ЕЦБ) в четвъртък отново растат опасенията за икономиката в еврозоната. Изправени пред разрастващата се втора вълна на пандемията, много страни като Испания, Германия и Франция затегнаха значително ограниченията - което може да удари силно икономиката.

Много икономисти очакват скоро паричната политика на ЕЦБ да се облекчи допълнително. „Единственият въпрос е кога и до каква степен ЕЦБ ще смекчи отново политиката си“, казва Фредерик Дюкрозе, икономист от швейцарския мениджър на активи Pictet, цитиран от германския икономически всекидневник Handelsblatt. Повечето експерти очакват централната банка да даде ясен сигнал в тази посока и след това да разшири програмата си за покупка на облигации през декември.

В допълнение към въпроса дали ЕЦБ ще се задейства, или ще се ангажира с по-нататъшни стъпки, анализаторите ще следят и за други възможни инструменти. В момента паралелно работят по-стара програма за закупуване на облигации и спешната програма за възстановяване след пандемията. Също така е интересно да се види до каква степен в Управителния съвет има единомислие. В последно време отделните членове на съвета лансираха различни идеи за това как да действат. Следните четири теми са важни:

1. Ще се задейства ли ЕЦБ днес?

След срещата през септември немалко експерти разкритикуваха комуникацията на председателя Кристин Лагард на последвалата пресконференция. Според критиците Лагард е имала твърде небрежен тон. Има и аргументи за облекчаване на паричната политика още този четвъртък. Икономическите перспективи за Европа продължават да се влошават.

Това важи особено за страни като Испания и Франция, които са особено засегнати от втората вълна на пандемията. Инфлацията в еврозоната също падна отново до минус 0,3 процента през септември.

Въпреки това ЕЦБ все още има много свобода за действие в рамките на съществуващите си програми за изкупуване на облигации и затова не е под натиск. До края на септември тя е изчерпала само 565 млрд. евро от спешната програма (PEPP) с обем от 1,35 трилиона евро.

Съществува и голяма несигурност относно Brexit и изборите в САЩ. Според главния икономист на ЕЦБ Филип Лейн финансовата подкрепа за икономиката, цената на петрола, обменният курс и преди всичко пандемията са други важни фактори, които оказват влияние на решенията.

Повечето икономисти предполагат, че ЕЦБ няма да действа до декември, но че ще даде ясен знак в тази посока. „Очакваме ясен сигнал за по-нататъшно облекчаване през декември“, казва Дирк Шумахер, икономист във френската инвестиционна банка Natixis.

Икономистът Дюкрозе има още по-големи очаквания. Според него един сигнал, че Лагард трябва да направи повече, не би бил достатъчен. Той смята, че е възможно ЕЦБ да създаде комисии, които да разработят подробности за нов пакет от различни стимулиращи мерки. Като алтернатива Лагард може да предложи и по-високи седмични покупки на облигации за следващите няколко седмици, докато се вземе решение за разширяване на покупките.

Освен това Дюкрозе смята, че е възможно президентът на ЕЦБ да обвърже по-тясно решението с новите прогнози на ЕЦБ за инфлацията и растежа, които банката ще публикува през декември

2. Какви механизми за регулиране има?

В миналото, когато ЕЦБ облекчаваше своята парична политика, тя обикновено вземаше решение за голям пакет от различни мерки, които взаимно се допълват. Що се отнася до избора на инструменти, главният икономист Лейн наскоро подчерта в интервю за Wall Street Journal значението на покупките на облигации. Те биха имали „по-голямо въздействие върху кривата на доходността“, отколкото просто намаляване на лихвения процент, смята той.

Лихвеният процент по депозитите, който е от решаващо значение за паричната политика в еврозоната и който банките плащат за излишната ликвидност, която държат в ЕЦБ, в момента е минус 0,5 процента. Дори в разгара на кризата през март обаче централната банка се въздържа от по-нататъшни намаления - вероятно от страх за отслабване на финансовия сектор, който вече беше силно засегнат от кризата.

В случай на нов пакет от мерки ЕЦБ би могла да предложи на банките допълнително облекчение по два начина: от една страна, като направи условията за техните особено евтини дългосрочни заеми за банки още по-привлекателни.

Освен това някои икономисти очакват по-щедър дизайн на освобождаването на банките от данъци в случай на отрицателни лихвени проценти. В момента всяка излишна ликвидност носи минус 0,5 процента лихва. Изключение от това обаче е сума, която понастоящем възлиза на шест пъти изискването за минимален резерв на институция.

Оливър Ракау от Oxford Economics вярва, че този мултипликатор може да бъде увеличен. Ето защо решаващият коригиращ винт са покупките на облигации, но ЕЦБ може да и коригира условията на TLTRO и квотите за банките в случай на отрицателни лихвени проценти. По-нататъшно намаляване на лихвите обаче е малко вероятно.

Млада българка загина при тежка катастрофа в Италия, приятелят ѝ е в болница

Млада българка загина при тежка катастрофа в Италия, приятелят ѝ е в болница  Нов нефтен разлив в Черно море заради аварирал руски танкер

Нов нефтен разлив в Черно море заради аварирал руски танкер  Отнеха разрешителните за огнестрелно оръжие на 45 извършители на домашно насилие

Отнеха разрешителните за огнестрелно оръжие на 45 извършители на домашно насилие  Шофьори "олекнаха" с 2,6 млн. лв. за седмица заради нарушения по пътищата

Шофьори "олекнаха" с 2,6 млн. лв. за седмица заради нарушения по пътищата  В "Опорни хора" на 11 януари от 19:30 часа: Докога можем без нов бюджет?

В "Опорни хора" на 11 януари от 19:30 часа: Докога можем без нов бюджет?

Бланч: Има свръхпредлагане, което ще свали още петрола

Бланч: Има свръхпредлагане, което ще свали още петрола  Какво накара Meta да спре проверката на факти от независими проверители?

Какво накара Meta да спре проверката на факти от независими проверители?  Lenovo: 40 години иновации, формиращи бъдещето

Lenovo: 40 години иновации, формиращи бъдещето  Аун говори това, което ливанците искат да чуят

Аун говори това, което ливанците искат да чуят  Социалните мрежи от години се месят в политиката, но Мъск направи това явно

Социалните мрежи от години се месят в политиката, но Мъск направи това явно

Ярките цветове объркват системите за безопасност

Ярките цветове объркват системите за безопасност  Защо продажбите на Mini в САЩ се сринаха драстично?

Защо продажбите на Mini в САЩ се сринаха драстично?  Renault 5 E-Tech е „Автомобил на годината 2025”

Renault 5 E-Tech е „Автомобил на годината 2025”  Най-странните коли, карани от знаменитости

Най-странните коли, карани от знаменитости  Lamborghini се похвали с нов рекорд по продажби

Lamborghini се похвали с нов рекорд по продажби

С дъжд и сняг зимата се връща утре

С дъжд и сняг зимата се връща утре  Българин от САЩ: Лос Анджелис е обкръжен от пламъци, организирана атака е

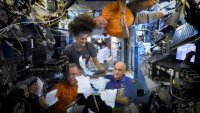

Българин от САЩ: Лос Анджелис е обкръжен от пламъци, организирана атака е  Заклещените астронавти на NASA: Не се чувстваме корабокрушенци ВИДЕО

Заклещените астронавти на NASA: Не се чувстваме корабокрушенци ВИДЕО  40 граждански проекта финансира седмото издание на "Ти и Lidl за нашето утре"

40 граждански проекта финансира седмото издание на "Ти и Lidl за нашето утре"  Тръмп публикува видео, в което жителите на Гренландия го молят да купи острова

Тръмп публикува видео, в което жителите на Гренландия го молят да купи острова