Инвеститорите на фондовите пазари бяха подготвени за първото повишаване на лихвените проценти от почти десетилетие от Федералния резерв на САЩ, но може би не са изцяло готови за всички нюанси, които вероятно ще придружават това обявление, коментира Ройтерс.

Ако Фед беше представила агресивен график за бъдещите увеличения на лихвените проценти, фондовите пазари можеше да станат много волатилни и дори да потънат рязко.

Активността на пазара на опции предполага, че фондовите трейдъри са били по-внимателни преди срещата на Фед на 15-16 декември, а опциите, изтичащи в края на тази седмица, може да засилят волатилността и в двете посоки.

„Пазарът ще намери голямо облекчение, ако Фед заяви намерението си да бъде много търпелив по отношение на следващото увеличение“, каза Барян Батъл, директор на търговията в Performance Trust Capital Partners в Чикаго.

Дори и така трейдърите, които се надяват да спечелят от изявлението на Фед, нямат добра база. Пазарите не са преминавали през сегашния сценарий за вдигане на лихвените проценти заради дългите години, през които краткосрочните лихвени проценти на централната банка са около нулата.

Това отчасти обяснява нервната търговия на Wall Street през миналата седмица, през която волатилността нарасна, а основният индекс S&P 500 отбеляза спад от 3,5 пункта.

Пакет икономически данни, които бяха представени преди срещата на Фед, включително по растежа на производителността, промишленото производство и потребителските цени, доведоха до известно вълнение, след като трейдърите възприеха част от данните като признак, че Фед може да стане по-агресивен по отношение на бъдещите повишения на лихвените проценти.

Тази несигурност помогна за налагането на залози на пазара на опции от инвеститорите, които се опитват да се предпазят от най-различни влияния, а подобна несигурност е очевидна и сред други класове активи.

Фючърсите на суровия петрол се сринаха до 7-годишен минимум през миналата седмица, а еврото, което се очаква да поевтинее спрямо долара, се вдигна, след като много трейдъри покриха залозите си.

Както се очакваше, борсово търгувани фондове и индивидуални акции в чувствителни към лихвените проценти сектори, като финансови компании и фондове за инвестиции в недвижимите имоти, са привлекли голяма търговия с опции, залагащи на по-остри ходове – и в двете посоки, преди обявлението на Фед.

„Видяхме много тежко позициониране“ преди Фед, казва Стивън Сосник, мениджър на рисков капитал към Timber Hill, пазарното подразделение на Interactive Brokers.

Това позициониране клони по-сериозно към гарантиране на някаква защита, в случай че голяма част от фондовия пазар тръгне надолу, казват трейдъри, които очакват волатилността да скочи след срещата на Фед.

Опциите по S&P 500, изтичащи този петък, предполагат движение от 2,9% в индекса до края на следващата седмица.

Индексът на волатилността CBOE Volatility Index (VIX), предпочитаният от пазара показател за тревогите на търговците, се вдигна на дългосрочното си средно ниво от 20 пункта, след като от октомври насам беше основно под това равнище. В петък (11.12. 2015 г.) той отчете ръст от 28% до 24,72 пункта.

Нивото е по-високо от това на фючърсите, което показва, че VIX тръгва надолу, а това означава, че трейдърите се страхуват повече от краткосрочна волатилност отколкото от дългосрочен срив.

Но рязкото движение надолу може да се засили сериозно, тъй като решението на Фед излезе два дни преди момента, в който трябва да се случат четири неща – изтичат опции върху акции, индекси, фючърси по индекси и единични акции, което прави индекса особено предразположен към скок на волатилността.

Според оценки на анализатори на деривати от JP Morgan опции на S&P 500 за почти 1,1 трлн. долара ще изтекат в петък сутринта, като около 60% са в пут опции, обикновено използвани за хеджиране на портфейли.

В случай на нежелана реакция по акции акумулирането на големи блокове от отворени контракти по пут опции на S&P 500 на ниво от 2000, 1950 и 1900 пункта, може да доведе до повече продажби. Пазарните играчи, които са продали тези контракти, може да бъдат принудени да продават акции, за да намалят риска си.

Това вид активност е една от ключовите причини за пазарното разпродаване в края на август, когато S&P попадна в първата си корекция за над 4 години.

Adani продължава срива след загуба от $27 млрд. заради обвинения в САЩ

Adani продължава срива след загуба от $27 млрд. заради обвинения в САЩ  Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили

Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили  Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал

Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал  Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп

Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп  Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Жертви и ранени след руски удари в Суми

Жертви и ранени след руски удари в Суми  Лоша новина за електромобилите в Европа

Лоша новина за електромобилите в Европа  Страхотни новини за три зодии до март 2025 г.

Страхотни новини за три зодии до март 2025 г.  Загинал и 18 ранени в катастрофи за денонощието

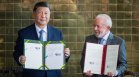

Загинал и 18 ранени в катастрофи за денонощието  Китай и Бразилия обединяват сили за мирен и проспериращ свят

Китай и Бразилия обединяват сили за мирен и проспериращ свят

Изкушават Майк Тайсън с работа в порно филм

Изкушават Майк Тайсън с работа в порно филм  Арда продава трио

Арда продава трио  Лицензът на Берое отново виси

Лицензът на Берое отново виси  Трансферна битка: Левски цака ЦСКА за родна звезда!

Трансферна битка: Левски цака ЦСКА за родна звезда!

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Мезонет, 130 m2 Халкидики, 128000 EUR

продава, Мезонет, 130 m2 Халкидики, 128000 EUR  дава под наем, Офис, 64 m2 София, Оборище, 660 EUR

дава под наем, Офис, 64 m2 София, Оборище, 660 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR  продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

Байдън осъди заповедта на трибунала в Хага за арест на Нетаняху

Байдън осъди заповедта на трибунала в Хага за арест на Нетаняху  Едва не изгониха пилот на F1 от Лас Вегас

Едва не изгониха пилот на F1 от Лас Вегас  Илков ще проведе важен разговор за членството ни в Шенген

Илков ще проведе важен разговор за членството ни в Шенген  Русия заплаши Великобритания и Полша

Русия заплаши Великобритания и Полша  Модерна система с ИИ лови шофьорите които си гледат в телефона

Модерна система с ИИ лови шофьорите които си гледат в телефона