Безмилостното поскъпване на долара отваря гигантска дупка във финансите на развиващите се страни.

Централните банкери в тези държави заедно изгарят равностойността на 2 млрд. долара чуждестранни резерви всеки делничен ден в опит да подсилят собствените си валути спрямо долара. Общо тази година те са пресушили резерви – запасите за спешни случаи, които държат за случаи на тежки икономически кризи – от 379 млрд. долара, предава Bloomberg.

Показвайки обаче колко мощни са силите, които вдигат цената на долара и колко опасен е сегашният момент, тези усилия не помагат особено за стабилизирането на валутните пазари в най-уязвимите страни.

От Гана до Пакистан и Чили валутите се сринаха до рекордни дъна, ускорявайки инфлацията, задълбочавайки бедността и предизвиквайки безредици, които вече тлеят от две години икономически удари, предизвикани от пандемията. На световно ниво 36 валути са загубили поне една десета от стойността си тази година. Десет от тях, включително шриланкската рупия и аржентинското песо, са надолу с над 20%.

Това донякъде наподобява големите кризи на развиващите се пазари от последния половин век: дълговата катастрофа в Латинска Америка през 80-те години и вълната от валутни обезценявания, която помете Азия десетилетие по-късно. Засега повечето анализатори виждат този вид екстремни сривове като малко вероятни, но в същото време посочват, че Федералният резерв – основният двигател на ръста на долара, има още доста работа, докато пребори инфлацията. И колкото повече вдига лихвените проценти в САЩ, за да постигне тази цел, толкова по-голям е рискът развиващите се държави да потънат в пълномащабна валутна криза, която от своя страна ще разпали дългова криза.

„Без съмнение можем да получим истинска криза на развиващите се пазари“, казва Джесика Амир, стратег в Saxo Capital Markets в Сидни. „Те вече са в повратна точка. Силният долар е пикът на всички несигурности, особено за уязвимите развиващи се пазари“, допълва тя.

Разбира се, развиващите се страни не са единствените, които са ударени от силния долар – само вижте европейците и японците. Еврото се срина до паритет със зелената валута за пръв път от 20 години миналия месец, а йената – до най-ниското си ниво от 1998 г. Макар че тези спадове носят истинска болка за компаниите и потребителите, които плащат повече за стоки от чужбина, развиващите се страни, които зависят от долара, за да финансират правителствата си, са изправени пред по-екзистенциална заплаха.

Така че макар резервите, изразходвани тази година, да представляват по-малко от 6% от общите, по данни на Международния валутен фонд за 65 развиващи се държави, инвеститорите вече си взимат бележка. Това е най-стръмният спад от валутния срив през 2015 г. след изненадващата девалвация на Китай. Този път някои от най-големите спадове в резервите са в Гана, Пакистан, Египет, Турция и България – които са някои от местата с най-лошите валутни разпродажби.

„Видът валутен стрес, който виждаме на развиващите се пазари, се случва всеки път, когато имаме силен долар“, казва Анинда Митра, ръководител на макро и инвестиционната стратегия за Азия в BNY Mellon Investment Management в Сингапур, която покрива региона от над две десетилетия. „Бих бил разтревожен за някои от граничните икономики, особено онези със слабо покритие от чуждестранни резерви, където се усеща основната тежест на този доларов стрес“, казва още.

Нарастващата доходност по облигациите и стената от плащания за 215 млрд. долара до края на 2023 г. вероятно ще задълбочат агонията, а мненията на анализаторите се различават само за мащаба на очаквания спад. Някои прогнозират управляеми загуби, докато други, като Renaissance Capital и HSBC Holdings, стигат до там, че обрисуват кризисни картини за по-уязвимите страни.

„В среда на затягаща се световна ликвидност, понижаващи се очаквания за растеж, нарастващ инфлационен натиск и силен долар е разумно да предположиш, че развиващите се пазари с остри макроикономически трудности ще се изправят пред продължителен валутен стрес“, казва Пол Гриър, паричен мениджър във Fidelity International. „Внимателни сме“, допълва той.

Валутни резерви

Валутни резерви

Гана, която поиска спасителен заем от МВФ, за да преодолее икономическата криза след Covid, продава долари на всеки две седмици, за да защити ганайското седи. Макар че страната е изгубила по 2,60 долара на всеки 10 долара от резервите си междувременно, валутата все пак е надолу с една трета за тази година. Украйна, Пакистан и Монголия са изгубили около 30% от резервите си, макар че в Украйна голяма част от този спад може да се отдаде на войната.

По-големите страни също усещат болката. Резервите на Чили са се свили с над 10% през първата половина на годината и се сринаха с 1,2 млрд. долара през първата седмица на август, когато продаде долари, за да помогне на песото да се оттласне от рекордното си дъно. В Турция милиарди се изливат за стимулиране на лирата, но това не спря 26-процентният срив на валутата, отбелязвайки 10-а поредна година на спад.

Тъй като голяма част от затягането на Фед и пълният мащаб на световните икономически рискове тепърва ще стават ясни, развиващите се страни рискуват да похарчат доларите си твърде скоро. Всяко усещане на пазарите, че страните привършват доларите си, може да доведе до още по-рязко нападение над валутите им. Това може да изкара по-слабите страни от международните капиталови пазари, оставяйки ги неспособни да финансират правителствата си. Всяко допълнително повишение на цената на вноса пък може да засили този проблем, забавяйки пика на инфлацията и потенциално захранвайки обществено недоволство – както се случи в Шри Ланка.

„Валутите на някои развиващи се пазари са изправени пред значителен натиск за обезценяване, най-вече тези с ниска адекватност на резервите“, казва Пол Макъл, глобален ръководител на валутните проучвания в HSBC. “Не мисля, че има силни аргументи, за да кажем, че се развива широка валутна криза. Някои обаче са изправени пред подобни на криза движения, особено тези на границата“.

Независимо колко голям ще се окаже този спад, вече има някои двигатели, които съвпадат с тези от системните шокове в миналото. И финансовата криза в Азия от 1997 г., и изгубеното десетилетие на 80-те в Латинска Америка последваха периоди на прекомерни външни заеми, а след това внезапно спиране на капиталовите потоци, когато Фед започна да вдига лихвените проценти. Подобни тенденции започват и в момента, докато развиващите се пазари се придвижват от десетилетие на евтино финансиране към битка с недостига на долари.

Капиталовите потоци на развиващите се пазари са намалели тази година до най-ниското им ниво от периода след началото на пандемията, показва показател на Bloomberg, а валутната волатилност, сигнализирана от цените на опции, е скочила с една трета през последната година, сочат данни на JPMorgan Chase & Co. Carry-trade търговците, които заемат долари и инвестират в активи с по-висока доходност в развиващите се страни, страдат от загуби трета поредна година.

Трейдърите на деривати сега залагат срещу всяка валута на развиващи се пазари през следващите шест месеца, използвайки стратегии с опции, които прилагат out-of-the money (ударната цена е по-висока при кол опциите и обратно, по-ниска при пут от текущата цена на актива – бел. ред.) пут и кол опции.

Всъщност има малко стимули трейдърите дори избирателно да купуват валути на страни с добре капитализирана централна банка. Причината е, че въпреки спада през годината много от тези валутни курсове остават надценени спрямо историята. Индексът MSCI Emerging Market Currency например се търгува 92-ия процентил от своя 25-годишен диапазон. За сравнение, акциите на развиващите се пазари се търгуват в 68-ия процентил на този диапазон, което ги прави далеч по-привлекателно предложение, когато трейдърите искат да увеличат риска.

„Условията да харесаш широка група от валути от развиващи се пазари от известно време липсват“, казва Макъл. „На фона на силния долар, подхранван от ястребов Фед и слаб световен растеж, това е предизвикателство“, допълва той.

Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили

Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили  Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал

Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал  Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп

Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп  Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми  Мирослав Сингер: Не очаквайте лихвите да се сринат до нивата от 2009-2010

Мирослав Сингер: Не очаквайте лихвите да се сринат до нивата от 2009-2010

Загинал и 18 ранени в катастрофи за денонощието

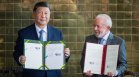

Загинал и 18 ранени в катастрофи за денонощието  Китай и Бразилия обединяват сили за мирен и проспериращ свят

Китай и Бразилия обединяват сили за мирен и проспериращ свят  Коронацията на Чарлз III е струвала космическа сума на данъкоплатците

Коронацията на Чарлз III е струвала космическа сума на данъкоплатците  Църквата отбелязва 100 години от освещаването на "Св. Александър Невски"

Църквата отбелязва 100 години от освещаването на "Св. Александър Невски"  Италия победи Аржентина и е на полуфинал за Купа "Дейвис"

Италия победи Аржентина и е на полуфинал за Купа "Дейвис"

Трансферна битка: Левски цака ЦСКА за родна звезда!

Трансферна битка: Левски цака ЦСКА за родна звезда!  Нова голяма промяна в ЦСКА

Нова голяма промяна в ЦСКА  Още добри новини за новия стадион на Левски

Още добри новини за новия стадион на Левски  Сериозен проблем се стовари върху Левски

Сериозен проблем се стовари върху Левски

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Мезонет, 130 m2 Халкидики, 128000 EUR

продава, Мезонет, 130 m2 Халкидики, 128000 EUR  дава под наем, Офис, 64 m2 София, Оборище, 660 EUR

дава под наем, Офис, 64 m2 София, Оборище, 660 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR  продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

Русия заплаши Великобритания и Полша

Русия заплаши Великобритания и Полша  Модерна система с ИИ лови шофьорите които си гледат в телефона

Модерна система с ИИ лови шофьорите които си гледат в телефона  Тръмп назначи красива блондинка за главен прокурор на САЩ

Тръмп назначи красива блондинка за главен прокурор на САЩ  САЩ са били предупредени за удара на русия с "Орешник" по Украйна

САЩ са били предупредени за удара на русия с "Орешник" по Украйна