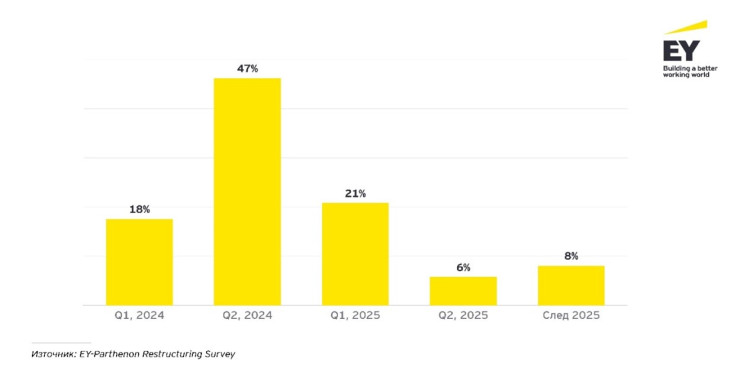

Почти всеки втори банкер (47%) очаква ръст на преструктурираните банкови кредити, според проучване на „Ърнст и Янг“ (EY) в Централна и Източна Европа. Данните обхващат 20 държави, сред които и България.

Според анкетираните финансови специалисти ситуацията ще се успокои в началото на следващата година и най-вече през втората половина на 2025 г., когато фирмите ще са „научили уроците си“, а лихвените проценти ще спомогнат за намаляване на напрежението.

Резултатите от изследването показват, че през 2023 г. е имало по-сериозни, но по-малко на брой случаи на кредитно преструктуриране, докато очакванията за цялата 2024 г. са за „по-леки“, но повече като количество промени и предоговаряния на проблемни кредити.

Данни: EY

Данни: EY

Според проучването България не следва общата тенденция – у нас бакерите са по-скоро оптимисти и не смятат, че се задава увеличение на проблемните кредити.

„През първата половина на годината имаше някои значими престктурирания в България. През юли 2024 г., Европейската комисия одобри план за преструктуриране на "Български пощи". Това е и първото решение на ЕК за план за пресктуркуриане на пощенски оператори. Бяха разгледани и предложения за преструктуриране на банковите кредити на някои големи производствени предприятия“, коментира данните Мартин Бочев, съдружник, ръководител на отдел „Стратегия и сделки“ в EY Bulgaria.

Причини за негативните прогнози на финансовите експерти

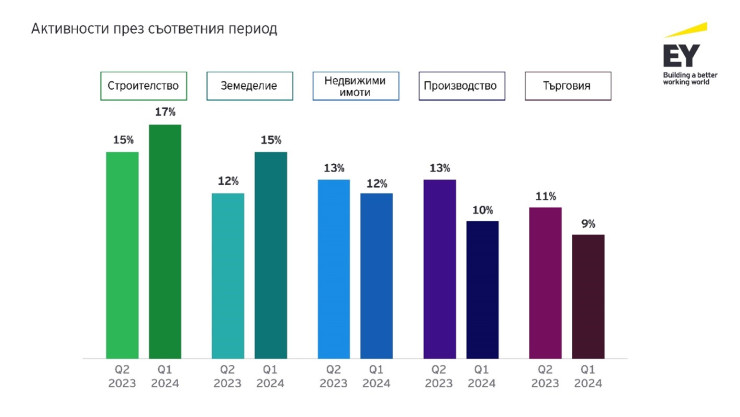

Основните причини за негативните очаквания на банкерите от Централна и Източна Европа са увеличаващите се разходи на фирмите, намалялото търсене в определени индустрии и нивата на лихвените проценти, които остават високи. Най-засегнати са секторите на строителството, земеделието и недвижимите имоти, следвани от производството и търговията.

Строителният сектор е най-активен по отношение на преструктурирането на кредити заради високата инфлация, която увеличава цените на материалите, енергията и труда. В същото време браншът е под натиск и от високите лихвени нива и колебанията в търсенето в някои от европейските страни. Въздействие върху земеделския сектор оказват войната в Украйна, високите цени на горивата, торовете и енергията, като негативно влияние има и горещото време, довело до лоши резултати за сектора.

Данни: EY

Данни: EY

Недвижимите имоти продължават да се възприемат като особено нестабилен сектор – от една страна, стои намаленото търсене в някои от страните в Централна и Източна Европа, а, от друга страна, има очакване ценовият балон да се спука и това да доведе до сътресения.

По данни от втората половина на 2023 г. промяната в условията и разсрочването на дълга остава най-честото решение при преструктуриране. Второто най-често решение е продажбата на активи. Броят на рефинансираните кредити се увеличава, което може да се приеме и като знак за възстановяване на пазара след пандемията и връщане към икономически растеж, отчитат от EY. Въпреки това, случаите на несъстоятелност продължават да нарастват, тъй като ликвидните резерви се изчерпват след продължителното излагане на пазарен натиск.

По отношение на източниците на финансиране банките остават най-предпочитани от над 90% от бизнеса, сочат данните за 2023 г. По-малък е интересът към нови финансови институции и фондове за дялов капитал, както и намиране на държавно финансиране.

Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп

Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп  Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми  Мирослав Сингер: Не очаквайте лихвите да се сринат до нивата от 2009-2010

Мирослав Сингер: Не очаквайте лихвите да се сринат до нивата от 2009-2010  Социалните мрежи може да платят до $32 млн., ако не прилагат забраната в Австралия

Социалните мрежи може да платят до $32 млн., ако не прилагат забраната в Австралия  Европа се самозалъгва за енергийните си неволи

Европа се самозалъгва за енергийните си неволи

На днешния празник е забранено да подаряваме свежи цветя

На днешния празник е забранено да подаряваме свежи цветя  Сутрешна прогноза

Сутрешна прогноза  Разкъсана облачност и минусови сутрешни температури в петък

Разкъсана облачност и минусови сутрешни температури в петък  Хороскоп за 22 ноември: Непредвидени разходи за Скорпионите, повишение за Рибите

Хороскоп за 22 ноември: Непредвидени разходи за Скорпионите, повишение за Рибите  "Олимпиакос" без Александър Везенков разгроми "Баскония"

"Олимпиакос" без Александър Везенков разгроми "Баскония"

Спартак Варна се нуждае от победа над Хебър, за да остане в челото

Спартак Варна се нуждае от победа над Хебър, за да остане в челото  ВИДЕО: Левски - Люнебург

ВИДЕО: Левски - Люнебург  Спортът по телевизията днес, 22 ноември

Спортът по телевизията днес, 22 ноември  Мачовете по телевизията днес, 22 ноември

Мачовете по телевизията днес, 22 ноември

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Мезонет, 130 m2 Халкидики, 128000 EUR

продава, Мезонет, 130 m2 Халкидики, 128000 EUR  дава под наем, Офис, 64 m2 София, Оборище, 660 EUR

дава под наем, Офис, 64 m2 София, Оборище, 660 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR  продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

Опит пореден: Ще изберат ли депутатите председател на НС?

Опит пореден: Ще изберат ли депутатите председател на НС?