Акумулацията на всички капиталови буфери в България в края на 2023 г. води до комбинирано изискване за буфер на банковата система в размер на 8,1% от общите рискови експозиции, което представлява едно от най-високите изисквания в Европа.

С оглед поддържането на допълнителна капиталова устойчивост като съображение за финансова стабилност, БНБ прилага по-строги критерии по европейски регламент при експозиции, обезпечени с ипотеки върху недвижими имоти, оценявани по стандартизиран подход за кредитен риск.

За частта от експозицията, обезпечена с ипотека върху жилищен имот, която не надвишава 70% (80% стандартно) от по-ниската от пазарната и ипотечната заемна стойност на ипотекирания имот, се прилага рисково тегло от 35%. По този начин при равни други условия обемът на рискови експозиции, обезпечени с ипотеки върху недвижими имоти, е по-висок, което съответства на по-високо ниво на капиталови изисквания и буфери, посочват от централната банка.

Банковата система продължава да се характеризира с висока капиталова и ликвидна позиция, с ниско ниво на необслужвани кредити (NPL) и с растяща доходност и ефективност. Съотношението на базовия собствен капитал от първи ред (CET1) е 20,07% в края на 2023 г., а общата капиталова адекватност (CAR) нарасна до 21,65% към 31 декември миналата година.

През 2023 г. превишението на капитала над регулаторните изисквания и капиталови буфери е в размер на 3,3 млрд. лв. (3,9% от рисковите експозиции), като близо 60% (1,9 млрд. лв.) от обема на капиталовия излишък се определя от значимите институции.

Ликвидният буфер е в размер на 53 млрд. лв., като близо 70% (38,1 млрд. лв.) е присъщ на значимите институции.

В БНБ отчитат, че намаляват брутните необслужваните кредити и аванси в балансите на банките до 3,9 млрд. лв. и на техния дял в общите кредити и аванси до 3,62%. Това се дължи на операциите на банките по отписвания и продажби на „лоши“ заеми и на растежа на обема на кредитния портфейл.

Степента на провизираност остава на адекватно ниво от около 50%. Съотношението за цена на риска, определено на текуща база главно от направените разходи за обезценка, като процент от общия обем на брутните кредити и аванси, подлежащи на обезценка, е на ниво от 0,81%.

Кредити, обезпечени с жилищни недвижими имоти

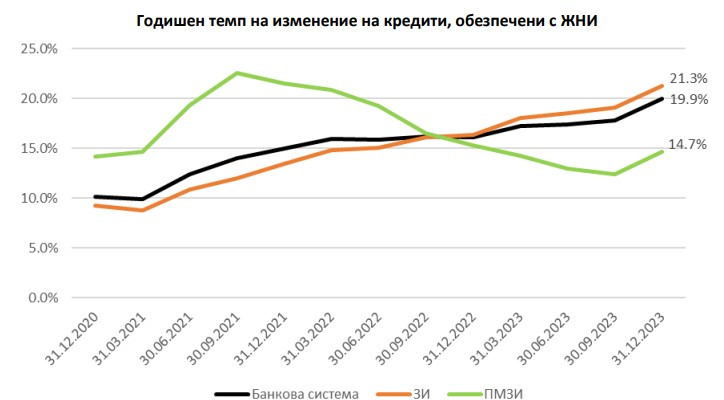

Секторът на кредити, обезпечени с жилищни недвижими имоти, се характеризира с продължителен темп на нарастване, който е особено изразен през последните две години. В края на миналата година салдото на това кредитиране достига до 22 млрд. лв., като годишното изменение е в размер на 3,7 млрд. лв. (19,9%). Кредитирането в този сегмент е концентрирано в значимите институции, които имат пазарен дял от близо 80% (17,9 млрд. лв.)

Източник: БНБ

Източник: БНБ

Нумерологична прогноза за 23 - 29 декември

Нумерологична прогноза за 23 - 29 декември  Очакват ли се силни магнитни бури до края на годината

Очакват ли се силни магнитни бури до края на годината  "Аталанта" обърна "Емполи" в края и изкова 11-ата си поредна победа в Серия А

"Аталанта" обърна "Емполи" в края и изкова 11-ата си поредна победа в Серия А  Владимир Путин прие словашкия премиер Роберт Фицо в Кремъл

Владимир Путин прие словашкия премиер Роберт Фицо в Кремъл  Милиардер дава съвети как да натрупаме богатство

Милиардер дава съвети как да натрупаме богатство

Ето как китайските компании ще защитят бизнесите си от Тръмп

Ето как китайските компании ще защитят бизнесите си от Тръмп  Кои бяха най-важните технологични събития през 2024 г.?

Кои бяха най-важните технологични събития през 2024 г.?  Следващата пандемия е неизбежна и не сме готови за нея

Следващата пандемия е неизбежна и не сме готови за нея  Министърът на финансите във Великобритания ли е Гринч, който открадна Коледа?

Министърът на финансите във Великобритания ли е Гринч, който открадна Коледа?  Изменението на климата открадва седмици от зимата, изнервяйки ски курортите

Изменението на климата открадва седмици от зимата, изнервяйки ски курортите

Най-дългият мотоциклет в света се продава

Най-дългият мотоциклет в света се продава  Mazda се отказва от достъпните автомобили

Mazda се отказва от достъпните автомобили  Сенатор поиска Stellantis да върне американските марки на Америка

Сенатор поиска Stellantis да върне американските марки на Америка  Топ 10 на колите на старо, които вдигнаха цената си

Топ 10 на колите на старо, които вдигнаха цената си  Смяната на ДВГ с ЕV поставя още един проблем - безопасността

Смяната на ДВГ с ЕV поставя още един проблем - безопасността

Празнични концерти за Нова година в цялата страна, кой къде ще пее?

Празнични концерти за Нова година в цялата страна, кой къде ще пее?  Ето как силните жени показват интерес към мъжа

Ето как силните жени показват интерес към мъжа  6 зимни тоалета, които не са скучни

6 зимни тоалета, които не са скучни  ПП очаква групата на "Обнови Европа" в ЕП да изключи ДПС

ПП очаква групата на "Обнови Европа" в ЕП да изключи ДПС  Ливърпул върви към титлата след мач с 9 гола срещу Тотнъм

Ливърпул върви към титлата след мач с 9 гола срещу Тотнъм