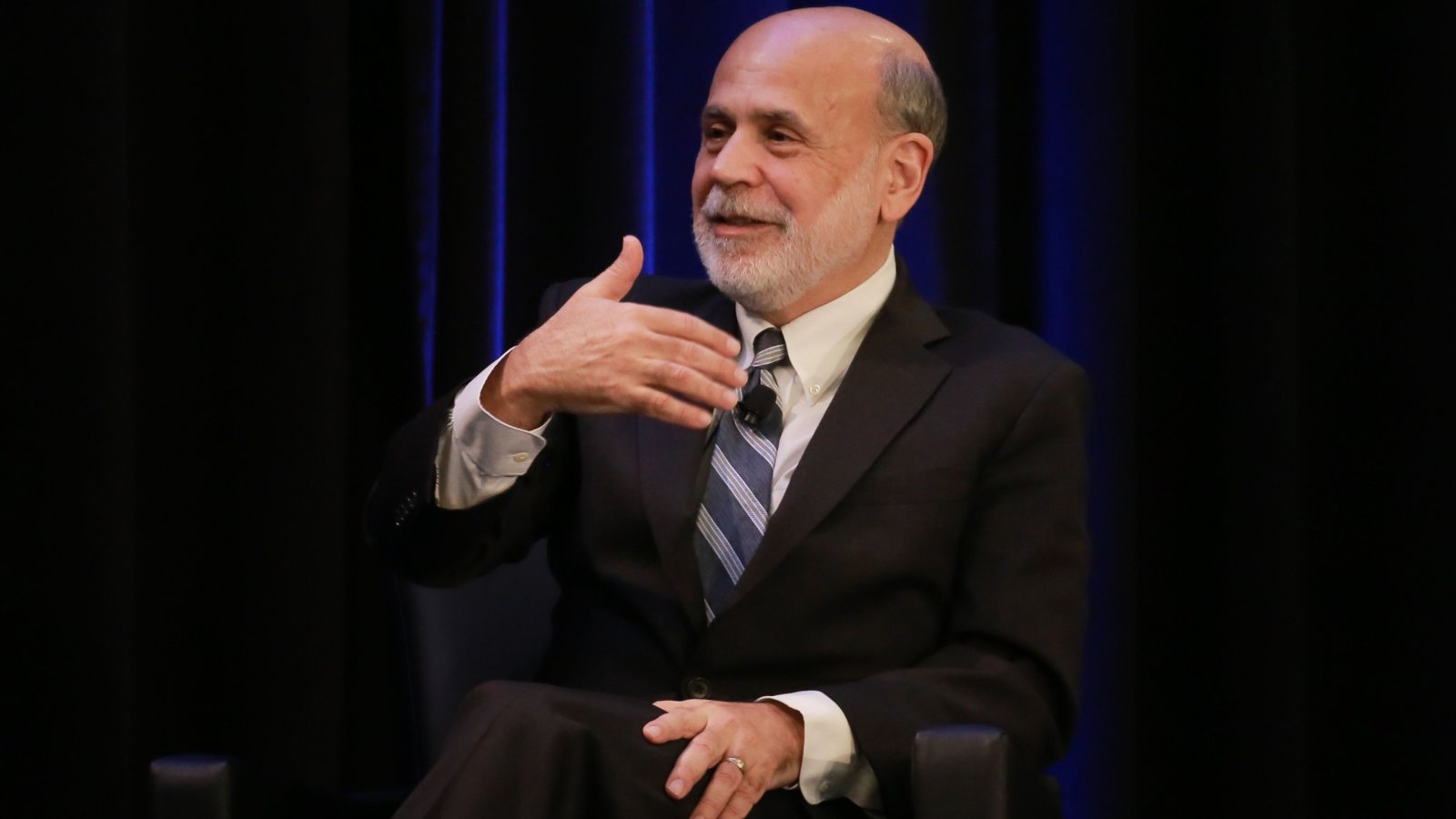

Бившият гуверньор на Федералния резерв на САЩ Бен Бернанке заяви, че Английската централна банка (АЦБ) трябва да преработи икономическите си прогнози, като се откаже от комуникационните инструменти, които се използват от едно цяло поколение, и модернизира "сериозно остарялата" си технология.

Цитиран от Ройтерс, той посъветва финансовата институция да публикува повече алтернативни сценарии за икономиката, да разчита по-малко на пазарните очаквания за промяна на лихвените проценти и да предприеме други мерки за подобряване на възможностите си за прогнозиране.

В публикуван в петък преглед на настоящата ситуация той се спря на по-радикалната алтернатива АЦБ да публикува собствена прогноза за това накъде биха могли да се насочат лихвените проценти, като заяви, че това трябва да се остави за бъдещо обсъждане.

Осеммесечният преглед, поръчан от надзорния орган на централната банка, стана факт, след като скокът на инфлацията до най-високите ѝ нива за повече от 40 години през 2022 г. насочи вниманието към вътрешната работа на АЦБ.

"Макар че точността на прогнозите на Английската централна банка се влоши значително през последните няколко години, това се случи в сравнима степен в други централни банки и сред други британски експерти", заключава Бернанке.

Инфлацията във Великобритания се ускори до над 11% през октомври 2022 г. след нахлуването на Русия в Украйна и проблемите след пандемията от Covid-19. Някои политици и икономисти разкритикуваха централната банка, че е започнала да повишава лихвените проценти едва през декември 2021 г., когато инфлацията вече е била над целта. Оттам обаче заявиха, че по-ранното действие не би имало голямо значение.

Бернанке определи неуспеха на АЦБ да предвиди забързването на инфлацията като "вероятно неизбежен" поради "изключителните обстоятелства" и добави, че сравняването на качеството на решенията на централните банки за лихвените проценти не е било в неговите правомощия.

Най-големият провал е в софтуера за прогнозиране на АЦБ, който според експерта е "остарял и му липсва важна функционалност". Основният модел за прогнозиране на централната банка има "значителни недостатъци", които затрудняват служителите при изготвянето на алтернативни икономически сценарии, и се нуждае от "замяна или, като минимум, от цялостно преработване", смята Бен Бернанке.

Гуверньорът на АЦБ Андрю Бейли заяви, че вече се работи по подобряване на платформите за данни, което трябва да стане факт през следващата година, и че до края на тази година централните банкери ще определят по-нататъшните стъпки по отношение на комуникацията.

За разлика от Фед и централните банки на Швеция и Норвегия, АЦБ не публикува собствени прогнози за лихвените проценти. Бен Бернанке изтъква, че това би било "по-агресивен подход", а прогнозите за лихвените проценти - колективни или индивидуални - биха имали "големи последици", които следва да бъдат оставени за бъдещи дебати.

Ако финансовата институция все пак тръгне по този път, би било по-добре да изготви единна прогноза за лихвените проценти, както правят скандинавските банки, а не да се спира на точковата диаграма на Фед с индивидуалните виждания на централните банкери, каза той.

"Проблемът с прогнозите за лихвените проценти е, че те ви принуждават да заемете позиция, когато може би не смятате, че това е наистина уместно", добави още той.

Понастоящем Английската централна банка изготвя два набора от прогнози за инфлацията, растежа на икономиката и безработицата. Единият се основава на запазване на лихвените проценти, а другият - на това, което финансовите пазари очакват, че ще се случи с разходите по заемите през следващите три години - подобно на подхода на Европейската централна банка.

Инвеститорите често разглеждат прогнозата на АЦБ за инфлацията за две години напред, за да разберат дали централната банка смята, че пазарният сценарий за лихвените проценти е твърде висок или твърде нисък. Някои експерти не харесват това, тъй като централната банка е принудена да прави прогнози, основани на предположения за лихвените проценти, в които самите централни банкери не вярват.

Бен Бернанке е уверен, че АЦБ трябва да премахне акцента върху прогнозите, основани на допускания за пазарния лихвен процент, и да бъде "изключително ясна", когато централните банкери не са съгласни с тях.

Ръст на норовирусите у нас

Ръст на норовирусите у нас  2-годишно дете падна от тераса

2-годишно дете падна от тераса  Един загинал и 14 ранени за ден във "войната" по пътищата у нас

Един загинал и 14 ранени за ден във "войната" по пътищата у нас  Републиканско първенство по борба с великденски яйца ще се проведе във Варна

Републиканско първенство по борба с великденски яйца ще се проведе във Варна  Великденска благотворителна кампания се провежда във Варна

Великденска благотворителна кампания се провежда във Варна

дава под наем, Едностаен апартамент, 47 m2 София, Овча Купел, 347.83 EUR

дава под наем, Едностаен апартамент, 47 m2 София, Овча Купел, 347.83 EUR  дава под наем, Тристаен апартамент, 100 m2 София, Красно Село, 749 EUR

дава под наем, Тристаен апартамент, 100 m2 София, Красно Село, 749 EUR  дава под наем, Офис, 191 m2 София, Център, 1500 EUR

дава под наем, Офис, 191 m2 София, Център, 1500 EUR  дава под наем, Тристаен апартамент, 110 m2 София, Кръстова Вада, 1800 EUR

дава под наем, Тристаен апартамент, 110 m2 София, Кръстова Вада, 1800 EUR  дава под наем, Тристаен апартамент, 120 m2 София, Център, 2000 EUR

дава под наем, Тристаен апартамент, 120 m2 София, Център, 2000 EUR

Huawei с изненадаща тримесечна загуба, заради високите разходи за развойна дейност

Huawei с изненадаща тримесечна загуба, заради високите разходи за развойна дейност  Пазари Азия, 31 март 2025

Пазари Азия, 31 март 2025  Ванс към Дания: Не сте се отнасяли добре към народа на Гренландия

Ванс към Дания: Не сте се отнасяли добре към народа на Гренландия  Войната спъва спасителните акции след труса в Мианмар, жертвите стремглаво растат

Войната спъва спасителните акции след труса в Мианмар, жертвите стремглаво растат  Златото мина границата от 3100 долара, очаква се да надмине и 3300 долара

Златото мина границата от 3100 долара, очаква се да надмине и 3300 долара

Шефът на Volvo напусна, компанията връща предшественика му

Шефът на Volvo напусна, компанията връща предшественика му  Tesla Model 3 износва гумите най-бързо

Tesla Model 3 износва гумите най-бързо  Глобален проблем забавя хибридите на Toyota до 9 месеца

Глобален проблем забавя хибридите на Toyota до 9 месеца  5 коли на старо, които ще изкарат още много километри

5 коли на старо, които ще изкарат още много километри  Защо режим "Еко" може да бъде опасен за автомобила ви?

Защо режим "Еко" може да бъде опасен за автомобила ви?

40% от българите биха дарили органите си след смъртта, 34% са против

40% от българите биха дарили органите си след смъртта, 34% са против  При имотните измами по-скоро участва нотариус

При имотните измами по-скоро участва нотариус  Двегодишно дете падна от тераса на втория етаж в Петрич

Двегодишно дете падна от тераса на втория етаж в Петрич  Как НАТО патрулира в морето за предполагаеми руски саботажи?

Как НАТО патрулира в морето за предполагаеми руски саботажи?  79-годишен е задържан за убийство с гаечен ключ в Стара Загора

79-годишен е задържан за убийство с гаечен ключ в Стара Загора

преди 11 месеца Д,Б! отговор Сигнализирай за неуместен коментар

преди 11 месеца Много интересна статия, но нищо не разбрах от нея. Някакъв дядка, не е доволен от "Системата за прогнозиране" на АЦБ ? Е и ??? отговор Сигнализирай за неуместен коментар

преди 11 месеца ТОЕС, ШЕ ДИГАМЕ ЛИХВИТЕ ПОД ЗАПЛАХА ОТ ЗАКОЛЕНИЕ.Да ти кажем, лихве ше са все нагоре и нагоре докът не почне пак мироносната либерална доктрина да спичели мирът. Та, готви са или да ти клъцнат грацмуня за удомолствие или да обеднееш значително, бренеков. отговор Сигнализирай за неуместен коментар

преди 11 месеца ПУКЕСВАМ ОТ СМЕХ!АЛО,БРЕНЕКЕТО, играта е следната: финансисчетата искат нулеви лихви, за да може целата контра да е в юзърите и та да продължът с печатането на кредити и големото засмукване на паре! за тех нулева лихва още от утре и да го духат бедните е най-готиния сценарий. Това се случва обаче, само при милно използване на човешките стада. А ВОЙНАТА ПОЧНА! И БАНКСТЕРИТЕ ВЕЧЕ НЕМАТ БЛЕЕЩА ОФЦА ЗА КОНТРАГЕНТ а такава, която се въоръжава и воюва. Значи ше иска дел от ПЕЧАЛБАТА. ДНЕУС И СЕГА. отговор Сигнализирай за неуместен коментар