Няколко седмици остават до най-важния вот за финансовите пазари – президентските избори в САЩ.

Настоящият вицепрезидент на САЩ и кандидат на демократите Камала Харис и републиканецът Доналд Тръмп са в близка надпревара за спечелване на изборите, които ще се състоят на 5 ноември 2024 г. Всяка прогноза за евентуалните резултати би могла да бъде погрешна.

Ето какво обаче е важно за пазарите в тези трудни политически условия, обобщава Ройтерс.

Баланс в Европа

За европейските фондови пазари победа на Доналд Тръмп може да доведе до проблеми за секторите с голям износ, особено за германските производители на автомобили като BMW и производителите на луксозни стоки като LVMH, заради очакваното възобновяване на търговското напрежение.

Barclays предупреждава, че може да има спадове между 7% и 9% на печалбите в Европа, ако търговските конфликти се разпалят отново.

Тръмп обяви планове за въвеждане на мита от порядъка на 10-20% върху целия внос в САЩ, за да стимулира местното производство.

От друга страна, победа на Харис би била по-благоприятна за европейските акции и може да подкрепи сектора на възобновяемата енергия, както и на компаниите за комунални услуги с големи проекти в САЩ, например Orsted и Iberdrola.

В по-дългосрочен план обаче нейните планове за повишаване на корпоративните данъци от 21% на 28% биха могли да ограничат маржовете както на американските фирми, така и на европейските. Евентуално намаляване на корпоративните данъци при Тръмп вероятно ще бъде приветствано и от двете страни на Атлантика.

Изборите могат да имат отражение върху войната в Украйна. Тръмп и някои републиканци в Конгреса поставиха под съмнение стойността на финансирането от САЩ за борбата на Украйна срещу Русия, докато демократите настояват подкрепата за Украйна да продължи.

Акциите на компаниите от сферата на авиокосмическата промишленост и отбраната са поскъпнали с над 80%, откакто Русия нахлу в Украйна през 2022 г.

Валутни колебания

Търговските мита са ключови за трейдърите на най-активно търгуваните валути в света. Смята се, че еврото, което се търгува под 14-месечните върхове от септември при около 1,09 долара за едно евро, ще се присъедини към лагера на губещите, ако Тръмп победи и въведе универсални мита.

Според ИТ директора на BlueBay Asset Management Марк Даудинг едно евро ще поевтинее до около 1,05 долара при победа на Тръмп. Същевременно победа на Харис би тласнала курса към ниво от 1,15 долара за едно евро.

Геополитическите рискове, особено в Близкия изток, които предизвикват скок в цените на петрола и накърняват икономическия растеж, също правят еврото уязвимо, смятат анализатори.

От ING казват, че победа на Тръмп на президентските избори в САЩ ще навреди на австралийския и новозеландския долар - валути на икономики, зависими от търговията с Китай, който е основна цел на по-високите мита върху вноса. Около 37% от износа на Австралия и 29% от износа на Нова Зеландия е насочен към Китай, според оценка на ING.

Шведската и норвежката валута също се смятат за уязвими от глобалната търговска динамика. Канадският долар може да пострада, ако победа на Харис се възприеме като негативна за американската икономика в средносрочен план.

Китайска рулетка

Едни от най-големите залози на световните пазари в момента са свързани с Китай, където правителствените обещания за стимулиране на икономиката съживиха интереса на инвеститорите. Този интерес обаче може да изчезне при победа на Тръмп, повишаване на митата или навлизането в търговска война.

Инвеститорите очакват Харис да въведе целенасочени мита, а Тръмп да се насочи към по-агресивни, разрушителни политики. „Ако Тръмп победи, (политическата) реторика към китайските компании ще бъде ужасна“, казва Кристоф Фолио, мениджър международни акции в Edmond de Rothschild.

Това вероятно ще засили китайския скептицизъм сред американските инвеститори и тенденцията мултинационалните компании да премахват произведените в Китай компоненти от своите вериги на доставки, добавя той.

Китай може да очаква и друг удар от евентуална бъдеща администрация на Доналд Тръмп във Вашингтон – ограничаване на достъпа до нови технологии, което ще свие производителността, посочва Oxford Economics.

Консултантската компания Eurasia Group допълва, че победа на Тръмп ще окаже натиск върху държавите от ЕС също да се отделят от Китай.

Стратезите на Goldman Sachs изчисляват, че китайските акции могат да поевтинеят с 13%, ако Тръмп наложи мито от 60% върху китайските вносни стоки.

Заплахата от спад на износа може да мотивира Пекин да организира по-значителни програми за държавни разходи, за да стимулира икономиката и вътрешното търсене. Потенциалните нови мита на САЩ върху китайските стоки може да увеличат интензивността и дълготрайността на стимулите, според Goldman.

Развиващите се пазари са на кантар

Акциите на развиващите се пазари са готови пак да блеснат, след като се представяха по-слабо от конкурентните развити пазари през по-голямата част от последното десетилетие. Федералният резерв на САЩ започна да намалява лихвите, доларът поевтинява на валутните пазари, а цените на храните и горивата спаднаха, което дава тласък на страните вносителки.

Инвеститорите казват, че победа на Харис ще даде сигнал за по-широка политическа приемственост и ще донесе попътен вятър за активите на развиващите се пазари.

Победа на Тръмп обаче, придружена с въвеждане на общи мита, може да се отрази тежко на прекомерния оптимизъм. Повечето инвеститори казват, че Мексико, със силни търговски връзки със САЩ, може да загуби най-много. Тези, които залагат на победа на Тръмп, често обръщат внимание на мексиканското песо.

JPMorgan предупреждава инвеститорите да останат неутрални, докато не премине рискът от изборите в САЩ. Според UBS въвеждане на най-високите мита, споменати от Тръмп, могат да доведат до спадове от порядъка на 11% на развиващите се пазари през 2025 г.

Швейцарската банка посочва, че индексът ѝ на апетита към риск за развиващите се пазари е близо до 15-годишни върхове, което предполага, че инвеститорите не са оценили напълно риска от митата на Тръмп.

Пол Маккартни и Ринго Стар "взривиха" сцената в Лондон

Пол Маккартни и Ринго Стар "взривиха" сцената в Лондон  Ню Йорк се сбогува с 2024 г. по интересен начин

Ню Йорк се сбогува с 2024 г. по интересен начин  Използвайте своята карта VISA от Fibank и спечелете страхотни награди

Използвайте своята карта VISA от Fibank и спечелете страхотни награди  Град с най-мръсен въздух в Европа и мястото на София в класацията

Град с най-мръсен въздух в Европа и мястото на София в класацията  Отпуснаха 270 хил. лв. за пострадалите от пожара в Отец Паисиево

Отпуснаха 270 хил. лв. за пострадалите от пожара в Отец Паисиево

Рекордната цена на акциите на Sony създава бичи настроения около гейминг сектора

Рекордната цена на акциите на Sony създава бичи настроения около гейминг сектора  Алианц Банк България успешно пласира облигации за 50 млн. евро

Алианц Банк България успешно пласира облигации за 50 млн. евро  Бляскав реванш! Какво трябва да знаем за Усик – Фюри II

Бляскав реванш! Какво трябва да знаем за Усик – Фюри II  Тръмп заплашва с мита, ако ЕС не купува повече петрол и газ от САЩ

Тръмп заплашва с мита, ако ЕС не купува повече петрол и газ от САЩ  Държавата да вдигне прага за регистрация по ДДС, това ще облекчи малкия бизнес

Държавата да вдигне прага за регистрация по ДДС, това ще облекчи малкия бизнес

Защо тече радиаторът и как да го поправите?

Защо тече радиаторът и как да го поправите?  Новите двигатели на Honda ще бъдат с 40% по-ефективни

Новите двигатели на Honda ще бъдат с 40% по-ефективни  Чували ли сте за Mercedes-Benz S-Class Wagon?

Чували ли сте за Mercedes-Benz S-Class Wagon?  Volkswagen ID.Buzz се превърна в луксозен дом на колела

Volkswagen ID.Buzz се превърна в луксозен дом на колела  Продажбите на нови коли в Европа отново спадат

Продажбите на нови коли в Европа отново спадат

Млад мъж нападна с нож учителка и деца в Загреб, има ранени

Млад мъж нападна с нож учителка и деца в Загреб, има ранени  Имотите ще скочат заради промени в Закона за ДДС

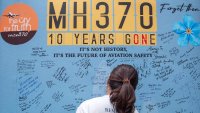

Имотите ще скочат заради промени в Закона за ДДС  Отново ще издирват мистериозно изчезналия самолет MH370

Отново ще издирват мистериозно изчезналия самолет MH370  Споразумението с Украйна - дума не може да става за изпращане на войници

Споразумението с Украйна - дума не може да става за изпращане на войници  Стаматов иска: Телефоните далеч от училище

Стаматов иска: Телефоните далеч от училище