Трейдърите следят поредица от рискове след силното начало на годината на фондовия пазар – от икономически страх до несигурност относно лихвените проценти и безпокойство от предстоящи избори. Но може би най-важната променлива за това дали акциите могат да продължат силния си ръст се завръща в светлините на прожекторите следващата седмица – корпоративните отчети, пише Bloomberg.

Индексът S&P 500 се е повишил с близо 20% през 2024 г., добавяйки над 8 трлн. долара към пазарната си капитализация. Ръстовете са движени основно от очакванията за смекчаване на паричната политика и устойчивите прогнози за печалбата.

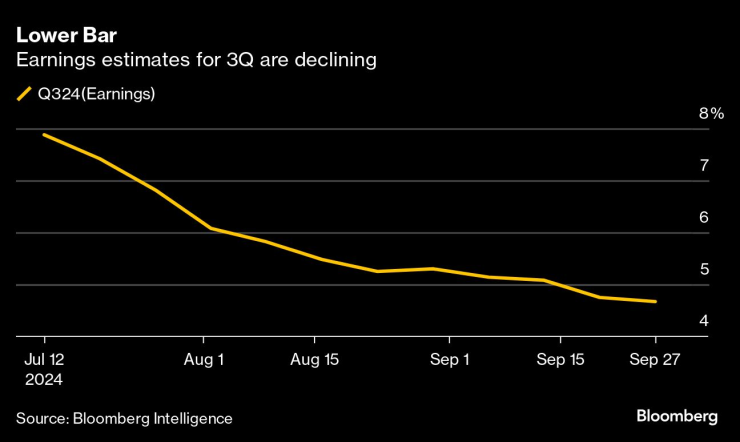

Но тенденцията може да се преобръща, тъй като анализаторите понижават очакванията си за резултатите през третото тримесечие. Според прогнозите компаниите в S&P 500 ще отбележат ръст от 4,7% в тримесечните си отчети спрямо година по-рано, сочат данни на Bloomberg Intelligence. Това е спад спрямо прогнозите за 7,9% на 12 юли и ще бъде най-слабото повишаване от четири тримесечия, показват още данните.

„Сезонът на отчетите ще бъде по-важен от обичайното този път“, коментира Адам Паркър, основател на компанията Trivariate Research. „Нужни са ни конкретни данни от корпоративните отчети“, допълва той.

Прогнозите за отчетите през третото тримесечие намаляват. Графика: Bloomberg LP

Прогнозите за отчетите през третото тримесечие намаляват. Графика: Bloomberg LP

Инвеститорите са особено любопитни да разберат дали компаниите отлагат разходи, дали търсенето се е забавило и дали потребителите се държат различно заради геополитическия риск и макроикономическата несигурност, казва Паркър. „Корпоративните отчети ще са от особено значение сега поради многобройните събития, които се случват в света“, допълва той.

Следващата седмица големи компании ще обявят резултатите си, включително Delta Air Lines в четвъртък и JPMorgan Chase & Co. и Wells Fargo & Co. в петък.

„Сезоните на отчетите обичайно са положителни за акциите“, коментира Бинки Чандха, главен стратег за американския фондов пазар в Deutsche Bank Securities. „Но силното рали и позиционирането над средното ниво в този сезон на отчетите говорят за приглушена пазарна реакция“, допълва той.

Заобикалящи препятствия

Препятствията пред инвеститорите в момента не са тайна. Президентските избори в САЩ са само след месец, а демократката Камала Харис и републиканецът Доналд Тръмп са в ожесточена надпревара. Федералният резерв започна да понижава лихвите и макар че има оптимизъм за меко кацане на икономиката, остават въпросите за това доколко бързо централните банкери ще намалят лихвите по заемите. А задълбочаване на конфликта в Близкия изток засилва опасенията, че инфлацията може отново да се ускори, като цената на американския лек суров петрол WTI се повиши с 9% тази седмица, най-големия седмичен ръст от март 2023 г.

За да стане обстановката още по-предизвикателна, големите институционални инвеститори имат малка покупателна способност в момента, а сезонните пазарни тенденции са вяли.

Историята също сякаш е на страната на песимистите. От 1945 г. насам, когато S&P 500 отбеляза ръст от 20% през първите девет месеца на годината, индексът е регистрирал спад от 70% през октомври, сочат данни на Bespoke Investment Research. Индексът е нараснал с 21% тази година до септември.

Сваляне на летвата

Въпреки това все още има основание за оптимизъм, особено предвид снижената летва в прогнозите за отчетите, която оставя на компаниите повече възможности да надминат очакванията.

„Прогнозите бяха твърде оптимистични и сега се връщат на по-реалистични нива“, коментира Елън Хейзън, главен пазарен стратег в компанията F.L.Putnam Investment Management. „Определено ще бъде по-лесно да надминат очакванията, тъй като сега те са по-ниски“, допълва тя.

Множество данни показват, че американските компании остават устойчиви. Подобряването на цикъла на отчетите трябва да продължи да компенсира упорито слабите икономически сигнали, накланяйки везните в полза на акциите, отбелязва Bloomberg Intelligence. Дори изпитващите затруднения компании с малка пазарна капитализация, които изостават от компаниите с голяма пазарна капитализация тази година, се очаква да подобрят маржовете си, счита Майкъл Каспър от BI.

Данните за работните места от петък, които показаха, че безработицата неочаквано е намаляла, смекчиха някои притеснения относно мекото кацане на трудовия пазар.

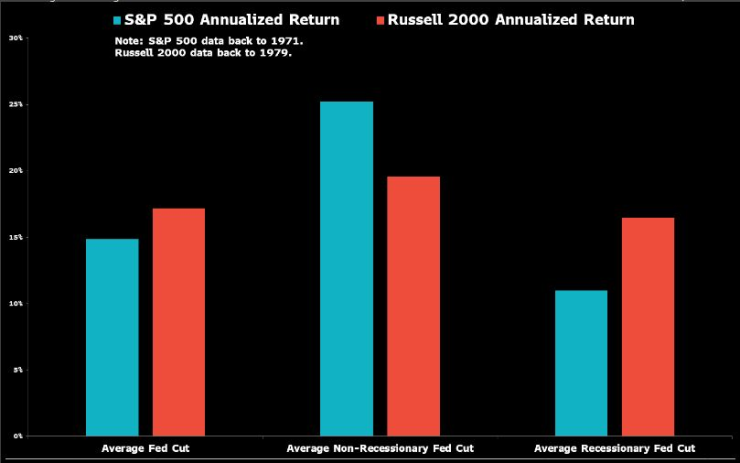

Годишна възвръщаемост при S&P 500 и Russell 2000. Графика: Bloomberg LP

Годишна възвръщаемост при S&P 500 и Russell 2000. Графика: Bloomberg LP

Друг фактор е цикълът на смекчаване на политиката от Фед, който в исторически план е от полза за американския фондов пазар. От 1971 г. S&P 500 е отбелязвал годишна възвръщаемост от 15% през периоди, в които централната банка понижава лихвите, сочат данни, събрани от Bloomberg Intelligence.

Тези ръстове са дори по-силни, когато циклите на понижаване на лихвите достигнат периоди без рецесия. В тези случаи компаниите с голяма пазарна капитализация са постигали средна годишна възвръщаемост от 25% спрямо 11%, когато е имало рецесия, а компаниите с малка пазарна капитализация са отбелязвали ръст от 20% в периоди без рецесия спрямо 17%, когато е имало рецесия.

„Ако отчетите не се окажат голямо разочарование, смятам, че Фед ще окаже по-голямо влияние върху пазарите до края на годината, просто защото отчетите са много последователни. Инвеститорите очакват това да продължи“, коментира Том Есей, основател и президент на компанията Sevens Report Research.

Излагат купата на България по водна топка в Юнашкия салон

Излагат купата на България по водна топка в Юнашкия салон  Седмокласници посетиха Районен съд – Варна

Седмокласници посетиха Районен съд – Варна  Готвят двойно и тройно поскъпване на риболовните билети

Готвят двойно и тройно поскъпване на риболовните билети  Как сами да ремонтираме ръчната спирачка на автомобила

Как сами да ремонтираме ръчната спирачка на автомобила  Аптекари: Недостигът на лекарства се дължи на липсата на контрол върху износа

Аптекари: Недостигът на лекарства се дължи на липсата на контрол върху износа

продава, Двустаен апартамент, 65 m2 София, Стрелбище, 179000 EUR

продава, Двустаен апартамент, 65 m2 София, Стрелбище, 179000 EUR  продава, Къща, 112 m2 Перник област, с.Рударци, 335000 EUR

продава, Къща, 112 m2 Перник област, с.Рударци, 335000 EUR  продава, Тристаен апартамент, 73 m2 София, Център, 175000 EUR

продава, Тристаен апартамент, 73 m2 София, Център, 175000 EUR  дава под наем, Тристаен апартамент, 111 m2 София, Кръстова Вада, 1300 EUR

дава под наем, Тристаен апартамент, 111 m2 София, Кръстова Вада, 1300 EUR  продава, Къща, 194 m2 София, Бъкстон, 500000 EUR

продава, Къща, 194 m2 София, Бъкстон, 500000 EUR

Гроси: МААЕ призовава за благоразумие, самоконтрол с ядреното оръжие

Гроси: МААЕ призовава за благоразумие, самоконтрол с ядреното оръжие  Гроси: В Европа и в момента има ядрено оръжие

Гроси: В Европа и в момента има ядрено оръжие  Гроси: Преди пускане, АЕЦ Запорожие трябва да се провери

Гроси: Преди пускане, АЕЦ Запорожие трябва да се провери  Гроси: За 2г имаше опасност от инцидент със сериозни радиологични последици в Запорожие

Гроси: За 2г имаше опасност от инцидент със сериозни радиологични последици в Запорожие  България има място на картата на термоядрения синтез

България има място на картата на термоядрения синтез

Уникалните коли на на Джани Аниели отиват на търг

Уникалните коли на на Джани Аниели отиват на търг  Официално: Новото Peugeot 208 GTi ще бъде електрическо

Официално: Новото Peugeot 208 GTi ще бъде електрическо  Skoda Superb отбеляза 90-годишен юбилей

Skoda Superb отбеляза 90-годишен юбилей  Nissan показа новите Micra и Leaf

Nissan показа новите Micra и Leaf  Как сами да отстраним проблем с ръчната спирачка

Как сами да отстраним проблем с ръчната спирачка

Елън Помпео за Патрик Демпси: Той беше звездата в „Анатомията на Грей“, аз бях неизвестна

Елън Помпео за Патрик Демпси: Той беше звездата в „Анатомията на Грей“, аз бях неизвестна  Как Украйна побеждава Русия в Черно море и подтиква Путин към прекратяване на огъня?

Как Украйна побеждава Русия в Черно море и подтиква Путин към прекратяване на огъня?  Тенденции при прическите за пролетта

Тенденции при прическите за пролетта  10 признака на взаимно привличане

10 признака на взаимно привличане  Забраната за продажба на iPhone в Индонезия приключва през април

Забраната за продажба на iPhone в Индонезия приключва през април