Фондовият пазар в САЩ заличи по-голямата част от загубите, понесени това лято. Въпреки че широкият борсов индекс S&P 500 се е възстановявал и преди, този път е уникален, защото не е воден от т. нар. Big Tech (технологичните гиганти) – вместо това дойде редът на всички останали, пише Bloomberg.

Технологични компании като Nvidia Corp. и Microsoft Corp. водеха печалбите в бенчмарка през по-голямата част от последните две години, като инвеститорите бяха привлечени от техните силни печалби и експозиция към изкуствен интелект. Но сега трейдърите се обръщат към сектори като недвижими имоти, комунални услуги и потребителски стоки на фона на опасения за забавяне на икономическия растеж и подготовката на Федералния резерв да започне да намалява лихвените проценти още в сряда.

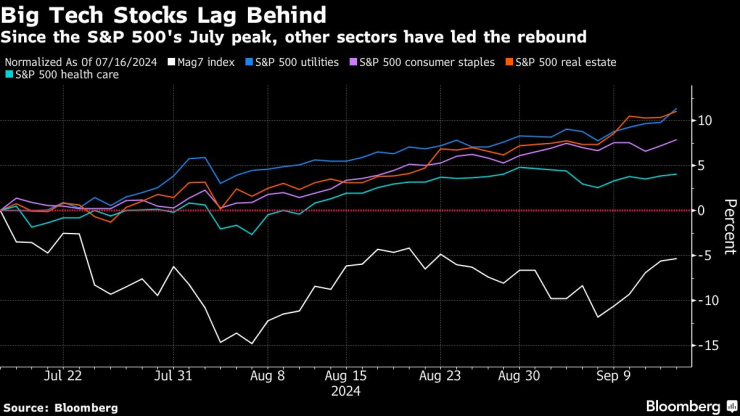

Откакто S&P 500 достигна своя връх на 16 юли, акциите на т. нар. "Великолепна седморка" – Nvidia, Microsoft, Apple, Alphabet, Amazon.com, Meta Platforms и Tesla – като цяло поевтиняват, като индексът на Bloomberg Magnificent 7 спадна с 5,3%. И макар широкият индекс да спада с по-малко от процент за същото време, до голяма степен заради голямата тежест на тези бързорастящи технологични гиганти в измерителя, обикновено „по-сънливи“ сектори сега водят ръстовете с голяма преднина, като както недвижимите имоти, така и комуналните услуги прибавят по 11%.

Тези стойности включват ралито от миналата седмица в S&P 500, което беше водено от технологичния сектор.

Други сектори водят възстановяването на S&P 500. Графика: Bloomberg LP

Други сектори водят възстановяването на S&P 500. Графика: Bloomberg LP

„Инвеститорите обичат да наблюдават компании, които преминават от спад към ръст на печалбите“, коментира в интервю Майкъл Каспър, капиталов стратег в Bloomberg Intelligence. „Това донякъде ги отдалечава от технологиите към останалите 493 акции, които бяха оставени настрана“, допълва той.

Обръщането е подпомогнато от очакванията за облекчаване на паричната политика. Но това също е доказателство за подобряващите се перспективи за печалби в останалата част от пазара във време, когато големите разходи на технологичните гиганти пораждат опасения за техните маржове.

Дали това е само временно явление, или по-дългосрочна тенденция, вероятно ще зависи от пътя на икономиката. Пазарите ще получат по-добра представа за случващото се от Фед тази седмица, като трейдърите са разделени по отношение на намалението на централната банка от четвърт или половин пункт.

„Не вярваме, че навлизаме в рецесия, а акциите, които ще започнат да показват водачество, са цикличните, които ще се възползват от по-висок икономически растеж и по-ниски лихвени проценти“, каза Адам Гросман, главен инвестиционен директор за международни акции в Riverfront Investment Group.

Влошаването на икономиката вероятно ще бъде от полза за секторите, които са устойчиви на икономическа нестабилност, но това може да се окаже добра среда и за технологичните акции, според Кийт Лърнър, съглавен инвестиционен директор в Truist Advisory Services.

„Нашето мнение е, че инвеститорите ще продължат да плащат премия за перспективите за растеж“, каза Лърнър в интервю. Според него, ако забавянето продължи, то именно секторите, които не се влияят от икономическите изменения, ще продължат да се представят добре. Що се отнася до технологичния сегмент, за Лърнър той ще има успех във всякаква среда.

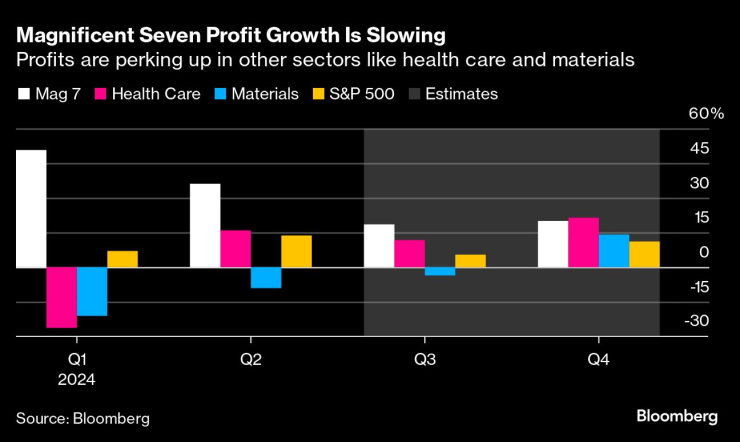

Друг фактор, който помага на секторите извън технологиите, е подобряването на перспективите за печалба. Вземете здравеопазването като пример: след седем последователни тримесечия на свиващи се печалби, тези на здравните компании са нараснали с 16% през второто тримесечие, сочат данни, събрани от Bloomberg Intelligence. Очаква се тази експанзия да продължи до края на годината, като ръстът на печалбата се очаква да достигне 45% през първото тримесечие на 2025 г.

Разбира се, приходите на технологични гиганти остават силни. Те просто не се изкачват толкова бързо, колкото през последните няколко години, което беше движено от стабилен растеж на продажбите и фокус върху ефективността, довеждайки до съкращения на стотици хиляди работни места в индустрията.

Ръстът на печалбата на компаниите от Великолепната седморка се забавя. Графика: Bloomberg LP

Ръстът на печалбата на компаниите от Великолепната седморка се забавя. Графика: Bloomberg LP

Компаниите от Великолепната седморка отчетоха ръст на печалбата от 36% през второто тримесечие. Това е впечатляващо, но е под 50-те процента през предходните три тримесечия. А печалбите се очаква да нараснат с между 17% и 20% през следващите четири тримесечия, според данни на BI.

Част от разпродажбите на акциите от групата на Big Tech миналия месец бяха свързана с големи разходи за оборудване, използвано за изчисления с изкуствен интелект. През последното тримесечие Amazon, Alphabet, Microsoft и Meta Platforms са вложили повече от 50 млрд. долара общо в капиталови разходи.

Голям бенефициент от всички тези пари, които се въртят наоколо, е Nvidia, чиито полупроводници станаха важни за видовете изчисления, необходими за AI моделите. Но в по-широк план това също така роди загриженост сред инвеститорите относно маржовете на печалба при най-големите клиенти на производителя на чипове - особено с малко признаци досега, че разходите се превръщат в ръст на приходите, необходим за финансовото им оправдаване.

Въпреки че спадът изяде от стойността на много технологични акции, тя все още е завишена. В същото време по-евтините книжа в други области на пазара вероятно ще продължат да привличат инвеститори. Това обаче не означава, че технологиите няма да продължат да се справят добре въпреки бума на свързаните с АІ акции като Nvidia, разпалвайки сравненията с dot-com балона, според Майкъл Мълани, директор за глобални пазарни проучвания в Boston Partners.

„За другите 493, тъй като са много по-евтини, вероятно има известно наддаване, но това не означава да изхвърлите коритото заедно с мръсната вода“, коментира той и допълва: „Тези компании печатат пари много бързо. Това е голямата разлика с 2000 г.“

Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми  Мирослав Сингер: Не очаквайте лихвите да се сринат до нивата от 2009-2010

Мирослав Сингер: Не очаквайте лихвите да се сринат до нивата от 2009-2010  Социалните мрежи може да платят до $32 млн., ако не прилагат забраната в Австралия

Социалните мрежи може да платят до $32 млн., ако не прилагат забраната в Австралия  Европа се самозалъгва за енергийните си неволи

Европа се самозалъгва за енергийните си неволи  Икономическият план на Тръмп се корени в носталгията, а не в реалността

Икономическият план на Тръмп се корени в носталгията, а не в реалността

"Олимпиакос" без Александър Везенков разгроми "Баскония"

"Олимпиакос" без Александър Везенков разгроми "Баскония"  Мат Гейц оттегли номинацията си за главен прокурор на САЩ

Мат Гейц оттегли номинацията си за главен прокурор на САЩ  Няколко храни срещу диабет

Няколко храни срещу диабет  Късна емисия

Късна емисия  Жозе Моуриньо кани Кристиано Роналдо в Турция

Жозе Моуриньо кани Кристиано Роналдо в Турция

И без Везенков Олимпиакос лесно удари Баскония в Евролигата

И без Везенков Олимпиакос лесно удари Баскония в Евролигата  Разкриха защо Левски вече се дъни жестоко

Разкриха защо Левски вече се дъни жестоко  Ман Сити сложи край на сагата! Бъдещето на Пеп Гуардиола е ясно

Ман Сити сложи край на сагата! Бъдещето на Пеп Гуардиола е ясно  Легендарен футболист с куп трофеи слага край на кариерата си

Легендарен футболист с куп трофеи слага край на кариерата си

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Мезонет, 130 m2 Халкидики, 128000 EUR

продава, Мезонет, 130 m2 Халкидики, 128000 EUR  дава под наем, Офис, 64 m2 София, Оборище, 660 EUR

дава под наем, Офис, 64 m2 София, Оборище, 660 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR  продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

Флорънс Пю вече е замразила яйцеклетките си

Флорънс Пю вече е замразила яйцеклетките си  Мемоарите на Меркел: Как да опитомим Тръмп?

Мемоарите на Меркел: Как да опитомим Тръмп?  Даниел Крейг става комиксов герой

Даниел Крейг става комиксов герой  Краят на годината носи небивал късмет на няколко зодии

Краят на годината носи небивал късмет на няколко зодии  5 растения за спалнята за повече здраве

5 растения за спалнята за повече здраве

преди 2 месеца А пък, според данни на МОТ/Международната организация на труда/ за 2020 г. средната пенсия в Китай е под 23 долара на човек на месец, по нови данни няма. Това е лидера на БРИКС, който ще става Н1 в света! А ростролажа се е закахърил за Германия, Щатите, ЕС, и т. н. отговор Сигнализирай за неуместен коментар