Силните отчети от корпоративна Америка ще дадат тласък на широкия индекс S&P 500, изваждайки го от блатото, въпреки нарастващите опасения за скок на доходността по държавния дълг. Това става ясно от последното проучване на Bloomberg – Markets Live Pulse.

С навлизането в по-активната част на сезона на отчетите тази седмица, включително с данни от Microsoft, Мeta Platforms и Alphabet, близо две трети от 409 респонденти посочват, че очакват резултатите да донесат на американския широк измерител подкрепа. Това е най-многобройният вот на доверие за корпоративните отчети, откакто е започнало допитването през октомври 2022 г.

„Просто няма признаци за забавяне при корпоративните отчети“, коментира Торстен Слок, главен икономист на Apollo Global Management, в бележка. „Икономиката продължава да се придвижва напред, подхранвана от облекчените финансови условия“, допълва той.

Растящите геополитически рискове изглежда не са голям фактор за притеснение въпреки увеличаващото се напрежение в Близкия изток. Една от причините може да е, че исторически акциите запазват представянето си след подобни напрегнати периоди. Анализ на стратези на HSBC Holdings показа, че през последните 25 години американските ценни книжа са отбелязали поскъпване средно през 70% от времето след значителни геополитически събития.

Рекордните 63% от респондентите очакват резултатите да подкрепят представянето на акциите. Графика: Bloomberg LP

Рекордните 63% от респондентите очакват резултатите да подкрепят представянето на акциите. Графика: Bloomberg LP

И наистина, S&P 500 бележи ръст, откакто започна конфликта след атаката на „Хамас“ от 7 октомври, така че трейдърите и инвеститорите изглежда са отразили и тази несигурност – поне засега.

„Ако не друго, то поне последиците от такива събитие представляват възможност за покупки“, посочват в бележка стратези, водени от Макс Кетнер. „Отвъд геополитиката, фундаментите все още са подкрепящи, като очакванията за растежа все още се движат в посока нагоре“, допълват те.

Въпреки това обаче компаниите са изправени пред огромен натиск за представяне на силни резултати този сезон. Без тях респондентите очакват американските акции да бъдат поразени от растящата доходност по държавните ценни книжа. Почти половината анкетирани очакват голям риск да бъде доходността по 10-годишните облигации да нарасне над 5% - по-голям дори от евентуалното поскъпване на петрола или неизпълнението на обещанията, заявени от изкуствения интелект.

„Когато премахнем подкрепата на приспособителната парична политика, това ще постави по-голяма част от тежестта върху корпоративните резултати, отколкото смятаме“, коментира Юлиан Еманюел, стратег на Evercore ISI.

Фокусът върху корпоративните резултати идва навреме за S&P 500, който изпитва трудности, откакто записа на 28 март последния си рекорд, след като Федералният резерв сигнализира, че не бърза да намаля лихвените проценти след серия по-горещи от очакваното данни за инфлацията. Индексът се търгува близо до двумесечно дъно и е на 5,5% от абсолютния си връх.

„Сезонът на отчетите за първото тримесечие може да окаже добра подкрепа за американските ценни книжа, особено на фона на разпродажбите, които видяхме през последния месец“, посочва Никол Инуи, ръководител на звеното за стратегии за ценни книжа за САЩ и Латинска Америка на HSBC.

Историята сигнализира обаче, че може би ни очаква рали. От 1999 г. насам S&P 500 е нараствал през 67% от времето между отчитането на резултатите на JPMorgan Chase и Walmart – неофициалното начало и край на сезона на отчетите, показват данни, събрани от Bloomberg.

Но размерът на ралито през всеки период на отчитане зависи от това каква експозиция вече имат инвеститорите към акциите, коментира стратегът на Deutsche Bank Параг Тате в бележка. Преразпределението на капитала вече е значително този сезон след рекордните ръстове през първото тримесечие. Така че Тате не очаква значителни ръстове.

Резултатите на технологичните гиганти в САЩ ще са в центъра на интереса тази седмица, привличайки фокуса на пазарите върху манията по изкуствения интелект (AI).

Вниманието изглежда се измества от емблемата на AI интереса Nvidia, след като компанията отчете впечатляващо поскъпване на книжата си от 54% тази година. Половината от респондентите в проучването посочват, че най-добрият начин за увеличаване на експозицията към AI е чрез вторични и дори третични играчи като компании за електропреносни мрежи, които ще се възползват от огромното потребление на електричество за изкуствен интелект. В същото време по-малко от една пета от участниците виждат възможност от покупка на акции на Nvidia, когато те са поевтинели.

По същество става ясно, че предстоящите отчети на американските корпоративни гиганти предлагат на фондовия пазар в САЩ възможност де обърнат тенденцията след три поредни губещи седмици за S&P 500 – най-продължителната серия от септември насам. Новите резултати трябва да променят наратива.

„Сезонът на отчетите масово се пренебрегва, тъй като пазарът е фокусиран върху лихвите и други несигурности“, посочва Флориан Иелпо, ръководител на звеното за макропроучвания на Lombard Odier Asset Management. „Началото на сезона е силно“, коментира той.

Проучването MLIV Pulse е извършено сред читатели на Bloomberg News на терминала и онлайн в периода 15-19 април.

Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа

Санкциите срещу Gazprombank засилват натиска върху енергийните доставки в Европа  България и Румъния влизат напълно в Шенген от 2025 г.

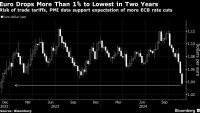

България и Румъния влизат напълно в Шенген от 2025 г.  Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви  Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари  Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic

Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic

Първото заседание на Народното събрание ще бъде подновено в сряда

Първото заседание на Народното събрание ще бъде подновено в сряда  Илиан Илиев: Ирландците не бяха най-предпочитания ми противник

Илиан Илиев: Ирландците не бяха най-предпочитания ми противник  Обедна емисия

Обедна емисия  Учител в детска градина във Варна затварял деца в чекмеджетата на леглата им

Учител в детска градина във Варна затварял деца в чекмеджетата на леглата им  Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

Изберете най-добрите места за SENSHI 24

Изберете най-добрите места за SENSHI 24  Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни

Клубовете от Висшата лига приема ключово решение, в Ман Сити са бесни  Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити

Слот с любопитен коментар за удълженото съвместно бъдеще между Гуардиола и Сити  Първите думи на Илиан Илиев след жребия

Първите думи на Илиан Илиев след жребия

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR

дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR  продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR

продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR  продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR

продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR  продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

Разкриха импровизирана нелегална бензиностанция

Разкриха импровизирана нелегална бензиностанция  Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември

Как се движи пазарът на недвижими имоти в София – на Real Estate Business Forum на 28 ноември  Радев: Хищници се възползват от това правителство

Радев: Хищници се възползват от това правителство  На 12 декември става ясно влизаме ли в Шенген по суша

На 12 декември става ясно влизаме ли в Шенген по суша  Синер изведе Италия до полуфинал за купа "Дейвис"

Синер изведе Италия до полуфинал за купа "Дейвис"