Един въпрос се прокрадва отново на Wall Street: възможно ли е това да е най-мразеният бичи пазар някога?

Основният индекс S&P 500 достигна територията на бичия пазар през първите шест месеца на 2023 г., като отбеляза 20% ръст от скорошното дъно. Инвеститорите обаче казват, че не могат да спрат да гледат през рамо.

Дори след като американските акции преодоляха големи рискове - включително многократни повишения на лихвените проценти и банкова криза, финансовите мениджъри казват, че не са убедени, че това рали е устойчиво, пише Wall Street Journal.

Историята показва, че инвеститорите не са склонни да обичат бичи пазари. Търговците възнегодуваха и за възхода след финансовата криза.

Досега опасенията на инвеститорите бяха до голяма степен потиснати. Спадът на акциите и скокът на доходността от облигациите обаче показват колко крехък може да бъде бичият пазар, което и разбуни духовете.

Инвеститорите казват, че следят пет тревожни тенденции на пазара.

Очакват се слабости в сезона на отчетите

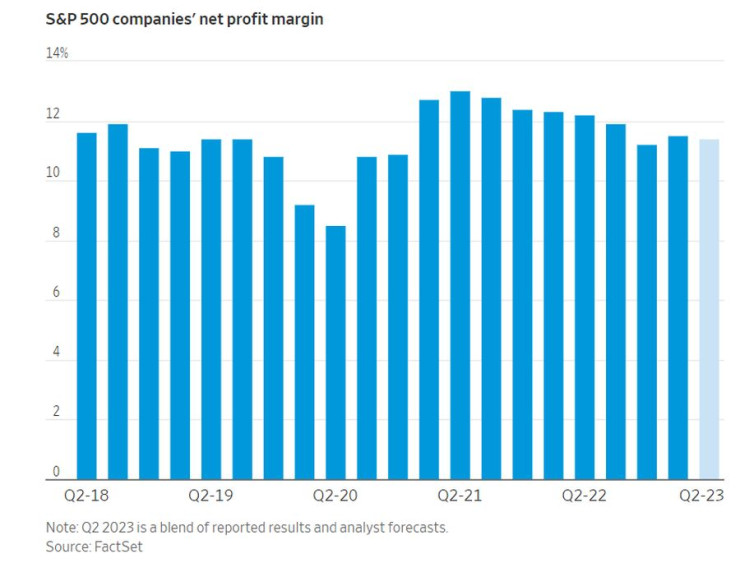

Марж на нетната печалба на компаниите от S&P 500. Графика: Wall Street Journal

Марж на нетната печалба на компаниите от S&P 500. Графика: Wall Street Journal

Сезонът на отчетите започва тази седмица. Очаква се компаниите в S&P 500 да отчетат спад от 7,2% в печалбите си за второто тримесечие, показват данни на FactSet. Това ще е третият пореден спад на печалбите на годишна база.

Инвеститорите следят дали корпоративната ценова мощ намалява. Маржът на нетната печалба на компаниите в S&P 500 се очаква да спадне до 11,4%, което е значително по-ниско от върха от 13%, достигнат през 2021 г.

Компаниите се чувстват притиснати заради растящите разходи за финансиране, като същевременно се затрудняват да повишат допълнително цените заради инфлацията.

Флориан Йелпо, ръководител макросектор в Lombard Odier Investment Managers, коментира пред медията, че екипът му е започнал да намалява експозицията към акции във водещото портфолио с множество активи на фирмата. Една четвърт от активите на компанията са в кеш.

Инверсията на кривата на доходността се задълбочава

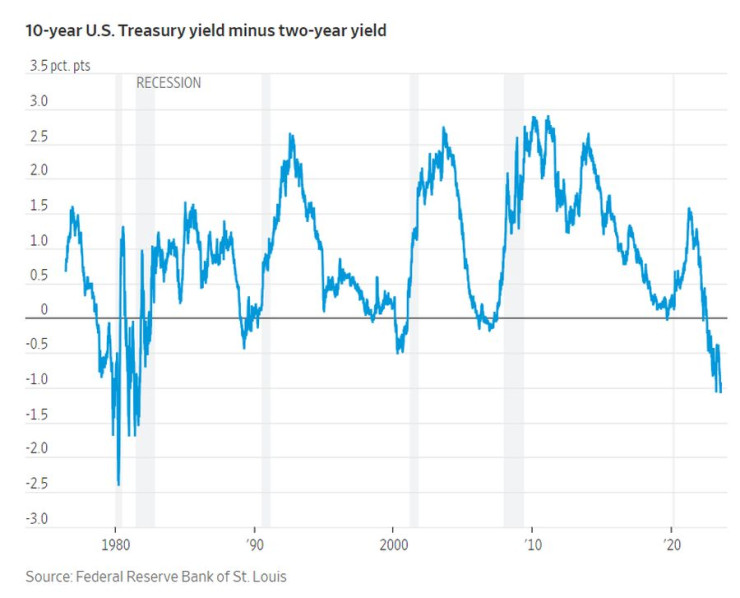

Крива на доходността. Графика: Wall Street Journal

Крива на доходността. Графика: Wall Street Journal

Преди година пазарът на облигации в САЩ започна постоянно да излъчва сигнал за рецесия. Напоследък предупреждението става все по-шумно.

Кривата на доходността на съкровищните облигации на САЩ е упорито обърната от миналия юли, когато доходността по10-годишните държавни облигации на страната спадна под тази на двугодишните книжа.

Миналата седмица доходността по 10-годишните държавни облигации на САЩ спадна до 1,08 процентни пункта под тази по двугодишните дългови книжа - най-голямата отрицателна разлика от 1981 г. насам.

Инвеститорите гледат на кривата на доходността на държавните облигации на САЩ като показател за икономическо здраве. Когато кривата се обърне, това означава, че търговците на облигации залагат, че Федералният резерв ще поддържа високи лихви в близко бъдеще, за да се бори с инфлацията, но след това ще трябва да ги намали, за да съживи икономиката.

Някои инвеститори залагат, че кривата на доходността ще надделее над повечето положителни признаци за растежа, включително скорошните данни, които показват продължаваща устойчивост на пазара на труда.

Заоблачаване на глобалните пазари

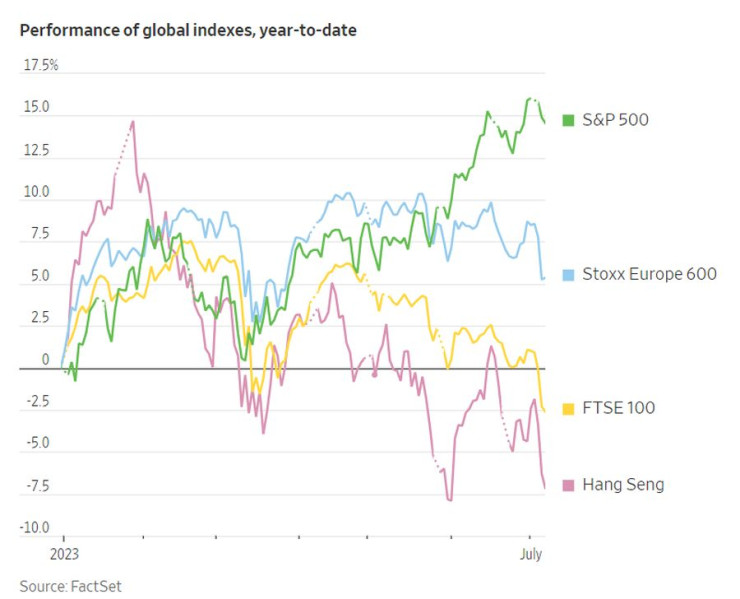

Представяне на глобалните индекси. Графика: Wall Street Journal

Представяне на глобалните индекси. Графика: Wall Street Journal

Пазарите извън САЩ започнаха 2023 г. с положителна настройка. Китай премахна всичките пандемични ограничения, което предизвика оптимизъм, че вълната от задържани разходи от страна на китайските потребители ще отприщи икономическия растеж по света.

Азиатските фондови индекси първоначално скочиха, както и тези в Европа. Вълнението обаче бързо избледня. Hang Seng в Хонконг е на червено за годината, а Shanghai Composite нараства със скромните 3,5%.

Общоевропейският индекс Stoxx Europe 600 се повишава малко повече – с 5,4% за годината, а на 6 юли претърпя най-големия си спад от март месец насам.

Избледняващият оптимизъм се дължи на помрачените икономически перспективи. Еврозоната изпадна в рецесия и инвеститорите продължават да се тревожат за въздействието на войната в Украйна и инфлацията, която остава по-упорита в сравнение със САЩ.

Китайската епоха на бърз растеж междувременно изглежда приключи, отчасти заради проблемите на пазара на имоти, растящото дългово бреме и високата безработица сред младите хора.

Проблемите заради високите лихви кипят

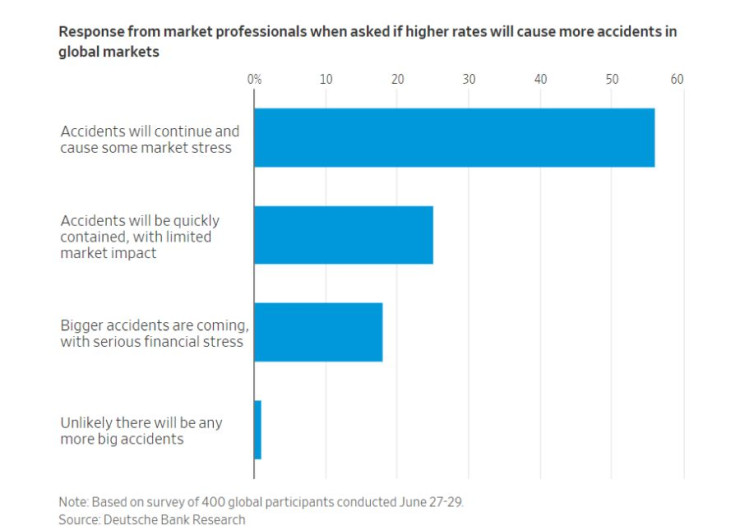

Експерти очакват проблеми заради по-високите лихви. Графика: Wall Street Journal

Експерти очакват проблеми заради по-високите лихви. Графика: Wall Street Journal

Дори привидно най-безопасните зони на пазара са уязвими на стрес, когато лихвените проценти се покачат.

Първият предупредителен изстрел проехтя миналата есен, когато повишаващите се лихви предизвикаха сътресения на пазарите на облигации и валути в Обединеното кралство. След това дойде Silicon Valley Bank, чийто крах бе предизвикан от загубата в размер на 1,8 млрд. долара на облигационния портфейл на банката предвид ръста на лихвите.

Дори британската комунална компания Thames Water наскоро се оказа в стресова ситуация, тъй като се бори с голямо дългово бреме и растящи разходи за обслужване на дълга.

Много инвеститори казват, че са нервни за това, което може да последва при силен ръст на лихвените нива. Проучване на Deutsche Bank сред професионалисти, проведено през юни, показва, че почти всички от 400-те респонденти очакват по-високите ставки да причинят повече глобални проблеми. Около 18% от тях смятат, че напрежението ще бъде значително.

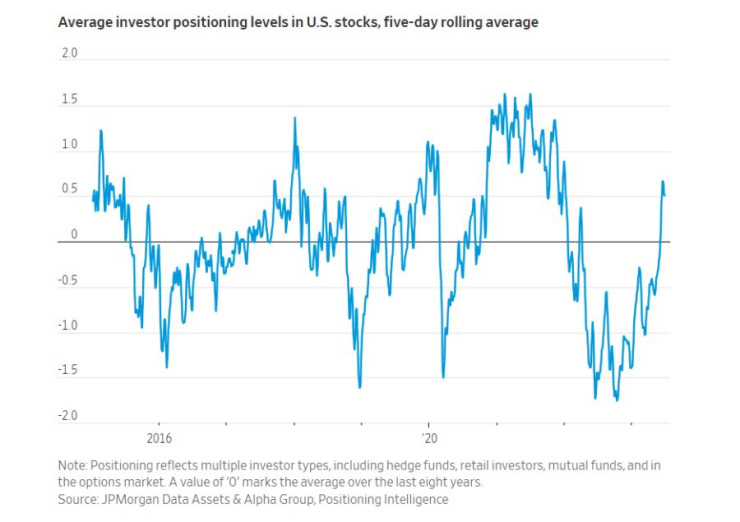

Заемането на позиции в акции в САЩ изглежда разтегнато

Динамика при позициите в акции. Графика: Wall Street Journal

Динамика при позициите в акции. Графика: Wall Street Journal

След като седяха встрани в началото на тази година, мениджърите на активи, хедж фондовете и индивидуалните инвеститори активизираха покупките. Това доведе до увеличаване на позициите им на фондовия пазар до най-високо ниво от близо 18 месеца, показва оценка на JPMorgan Chase.

Позиционирането в някои части на технологичния сектор, а именно софтуерни и полупроводникови компании, изглежда особено разтегнато, според Елоиз Гулдър, ръководител данни за активи в банката. Това предизвиква опасения, че може да се стигне до бърз обрат на американския пазар.

Осем акции в S&P 500 – Alphabet, Amazon, Apple, Meta, Microsoft, Netflix, Tesla и Nvidia, сега формират 30% от пазарната капитализация на индекса, според пазарните данни на Dow Jones. Влиянието на технологиите, съчетано със заетите позиции, може да увеличи движенията на пазара, ако настроенията се променят и инвеститорите се опитат едновременно да напуснат позиции.

Зеленски е готов за примирие, ако НАТО осигури закрила на неокупираните територии

Зеленски е готов за примирие, ако НАТО осигури закрила на неокупираните територии  Предвид предстоящите мита, този „Черен петък“ може да бъде последният

Предвид предстоящите мита, този „Черен петък“ може да бъде последният  Единственият шанс на Европа е да заложи на производството на по-висок клас автомобили

Единственият шанс на Европа е да заложи на производството на по-висок клас автомобили  ChatGPT връчи подарък за $8 трилиона на технологичните гиганти

ChatGPT връчи подарък за $8 трилиона на технологичните гиганти  Може ли Европа да подкрепя Украйна самостоятелно?

Може ли Европа да подкрепя Украйна самостоятелно?

Опасна и токсична коледна украса залива пазара у нас

Опасна и токсична коледна украса залива пазара у нас  Нумерологична прогноза за 30 ноември

Нумерологична прогноза за 30 ноември  ТИР катастрофира и затвори главния път Русе - Велико Търново

ТИР катастрофира и затвори главния път Русе - Велико Търново  Скандал в Петрич завърши с убийство

Скандал в Петрич завърши с убийство  Наводненията в Тайланд отнеха 9 живота и разселиха хиляди хора

Наводненията в Тайланд отнеха 9 живота и разселиха хиляди хора

Голови трилъри в НХЛ. Ето и всички резултати

Голови трилъри в НХЛ. Ето и всички резултати  Звезда от Първа лига е пред любопитен трансфер

Звезда от Първа лига е пред любопитен трансфер  Защитник на ЦСКА се покръсти

Защитник на ЦСКА се покръсти  Разбиха Мико Кузманов в Мексико

Разбиха Мико Кузманов в Мексико

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Парцел, 4171 m2 Велико Търново област, гр.Горна Оряховица, 179000 EUR

продава, Парцел, 4171 m2 Велико Търново област, гр.Горна Оряховица, 179000 EUR  продава, Склад, 1061 m2 Велико Търново област, гр.Горна Оряховица, 221600 EUR

продава, Склад, 1061 m2 Велико Търново област, гр.Горна Оряховица, 221600 EUR  продава, Промишлен имот, 7945 m2 Бургас област, гр.Карнобат, 152400 EUR

продава, Промишлен имот, 7945 m2 Бургас област, гр.Карнобат, 152400 EUR  продава, Парцел, 845 m2 Варна, м-т Прибой, 148000 EUR

продава, Парцел, 845 m2 Варна, м-т Прибой, 148000 EUR

Русия е извършила 1120 атаки срещу украинска енергийна инфраструктура

Русия е извършила 1120 атаки срещу украинска енергийна инфраструктура  Взрив повреди водния канал, захранващ основните електроцентрали на Косово

Взрив повреди водния канал, захранващ основните електроцентрали на Косово  Ким Чен Ун: Русия има право на самоотбрана срещу Украйна

Ким Чен Ун: Русия има право на самоотбрана срещу Украйна  Обработени са трасетата на градския транспорт в София след снега тази нощ

Обработени са трасетата на градския транспорт в София след снега тази нощ  Празнуваме Андреевден, денят започва да расте

Празнуваме Андреевден, денят започва да расте