Продажбата на акции на саудитския петролен гигант Aramco привлече по-голямо търсене от предложените книжа в рамките на няколко часа след началото на продажбата в неделя, ключово развитие, което може да набере до 13,1 млрд. долара в голямо изпитание за международния апетит към активи на кралството, предава Ройтерс.

Банките, които са страни по сделката, ще приемат институционални поръчки до четвъртък и ще оценят книжата на следващия ден, а търговията се очаква да започне следващата неделя на Саудитската фондова борса в Рияд.

Предложените акции ще бъдат индикатор за привлекателността на Рияд за чуждестранни инвеститори, ключов стълб в амбициозния план на кралството да реформира икономиката си. Преките чуждестранни инвестиции многократно не отговориха на целите му.

Продажбата ще подкрепи също усилията на правителството да се освободи от „пристрастяването си към петрола“, както го нарече преди време фактическият ръководител на Саудитска Арабия, престолонаследникът Мохамед бин Салман, коментират анализатори и запознати източници.

Държавният инвестиционен фонд, предпочитаният инвестиционен инструмент, който ръководи гигантската програма за наливане на десетки милиарди долари във всичко – от спорт до футуристични градове в пустинята, вероятно ще се възползва от средствата, допълват те.

Книжата на Aramco се търгуваха със спад от 2,6% към ранните часове на неделя до 28,25 реала (7,53 долара).

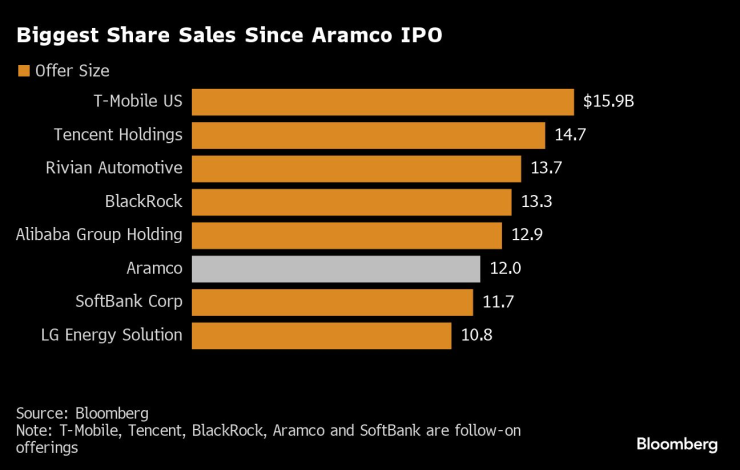

Саудитска Арабия предлага на инвеститорите около 1,545 млрд. акции на Aramco, или 0,64%, на цена от 26,7 до 29 реала, или малко под 12 млрд. долара в горния край на диапазона.

„Получени са поръчки за пълния размер на сделката в рамките на ценовия диапазон“, което означава, че индикативното търсене е надхвърлило размера на сделката, съобщи една от банките.

Най-големите продажби от IPO-то на Aramco. Графика: Bloomberg LP

Най-големите продажби от IPO-то на Aramco. Графика: Bloomberg LP

Банките могат да повишат предлагането с още около 1 млрд. долара. Ако всички книжа бъдат продадени, саудитското правителство ще намали дела си в най-големия износител на петрол в света с 0,7%.

Водещите инвестиционни банки в света управляват продажбата - Citi, Goldman Sachs, HSBC, JPMorgan, Bank of America и Morgan Stanley, наред с местните компании Saudi National Bank, Al Rajhi Capital, Riyad Capital и Saudi Fransi.

M. Klein and Company и Moelis са независими конултанти по сделката.

Подразделението на UBS Group Credit Suisse в Саудитска Арабия наред с BNP Paribas, Bank of China International и China International Capital Corporation също помагат в търсенето на купувачи за акциите, става ясно от уведомление до борсата в неделя.

Около 10% от новото предлагане ще бъде запазено за инвеститори на дребно в зависимост от търсенето.

Продажбата на акциите започна в момент, когато групата ОПЕК+ на страните производителки на петрол ще проведе среща в неделя, за да определи политиката си към добива, като някои министри ще се срещнат в Рияд, съобщиха източници от ОПЕК+.

Организацията на страните износителки на петрол, която е фактически ръководена от Саудитска Арабия, и съюзниците ѝ начело с Русия, известни заедно като ОПЕК+, намалява добива с общо 5,86 млн. барела дневно, равняващи се на 5,7% от търсенето в света.

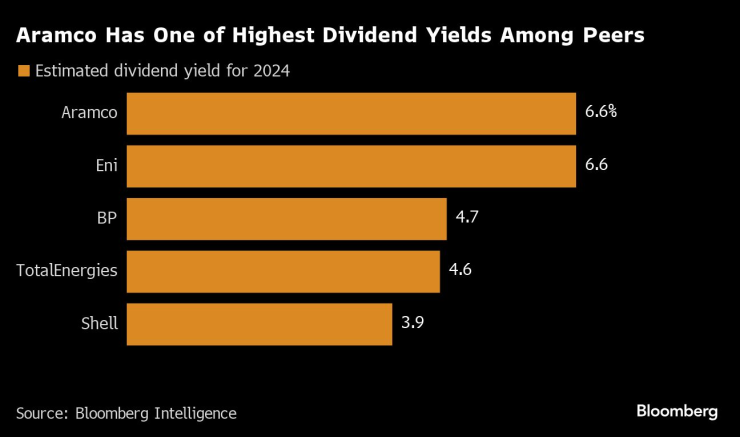

Въпреки това Aramco, която отдавна е дойна крава за саудитската държава, повиши дивидентите си, като въведе нов механизъм на заплащане, обвързан с представянето, миналата година, въпреки понижаването на печалбите в резултат по-ниските обеми. Саудитска Арабия произвежда около 9 млн. барела суров петрол дневно, около 75% от максималния ѝ капацитет.

Aramco има един от най-високите дивиденти сред петролните компании. Графика: Bloomberg LP

Aramco има един от най-високите дивиденти сред петролните компании. Графика: Bloomberg LP

Саудитското правителство държи пряко малко над 82% от Aramco. Държавният инвестиционен фонд притежава 16% - 12% пряко и 4% чрез филиала си Sanabil, а останалите са притежание на публични инвеститори.

Катастрофа с четирима ранени затвори пътя София - Варна при Абланица

Катастрофа с четирима ранени затвори пътя София - Варна при Абланица  Медицински хеликоптер се вряза в болница в Турция, загинаха 4 души

Медицински хеликоптер се вряза в болница в Турция, загинаха 4 души  Издирват и с хеликоптер 13-годишния Николай от Конаре

Издирват и с хеликоптер 13-годишния Николай от Конаре  Откриха недекларирана валута за над 260 000 лв. на "Капитан Андреево"

Откриха недекларирана валута за над 260 000 лв. на "Капитан Андреево"  Здраве и пари: Хороскоп за зодия Телец за 2025 година

Здраве и пари: Хороскоп за зодия Телец за 2025 година

Какаото е най-печелившата суровина през 2024 г. И ще поскъпва още

Какаото е най-печелившата суровина през 2024 г. И ще поскъпва още  Регулаторен орган проверява връзката между загуба на зрението и Ozempic

Регулаторен орган проверява връзката между загуба на зрението и Ozempic  Ефектът на Тръмп се сблъска с готовия за битка Федерален резерв на Пауъл

Ефектът на Тръмп се сблъска с готовия за битка Федерален резерв на Пауъл  Хакването на соларите по покривите може да срине електрическата мрежа на Европа

Хакването на соларите по покривите може да срине електрическата мрежа на Европа  AI надмина себе си като капацитет и монетизиране

AI надмина себе си като капацитет и монетизиране

Смяната на ДВГ с ЕV поставя още един проблем - безопасността

Смяната на ДВГ с ЕV поставя още един проблем - безопасността  Пикапът с най-голям пробег в света не е Toyota

Пикапът с най-голям пробег в света не е Toyota  Какви бяха първите безпилотни автомобили преди 100 години

Какви бяха първите безпилотни автомобили преди 100 години  Легендата Fiat 850 навърши 60 години

Легендата Fiat 850 навърши 60 години  Pagani Zonda с лика на Меси е направена от 100 000 златни монети

Pagani Zonda с лика на Меси е направена от 100 000 златни монети

Унгарската компания MOL иска да купи рафинерията на „Лукойл“ в Бургас

Унгарската компания MOL иска да купи рафинерията на „Лукойл“ в Бургас  Нели Сано: И на най-големия си враг не пожелавам това, което се случи на детето ми

Нели Сано: И на най-големия си враг не пожелавам това, което се случи на детето ми  Четирима души са ранени при катастрофа в района на Абланица

Четирима души са ранени при катастрофа в района на Абланица  Американската армия нанесе въздушни удари срещу обекти на хусите в Йемен

Американската армия нанесе въздушни удари срещу обекти на хусите в Йемен  Тайсън Фюри: Обраха ме, Усик получи коледен подарък

Тайсън Фюри: Обраха ме, Усик получи коледен подарък