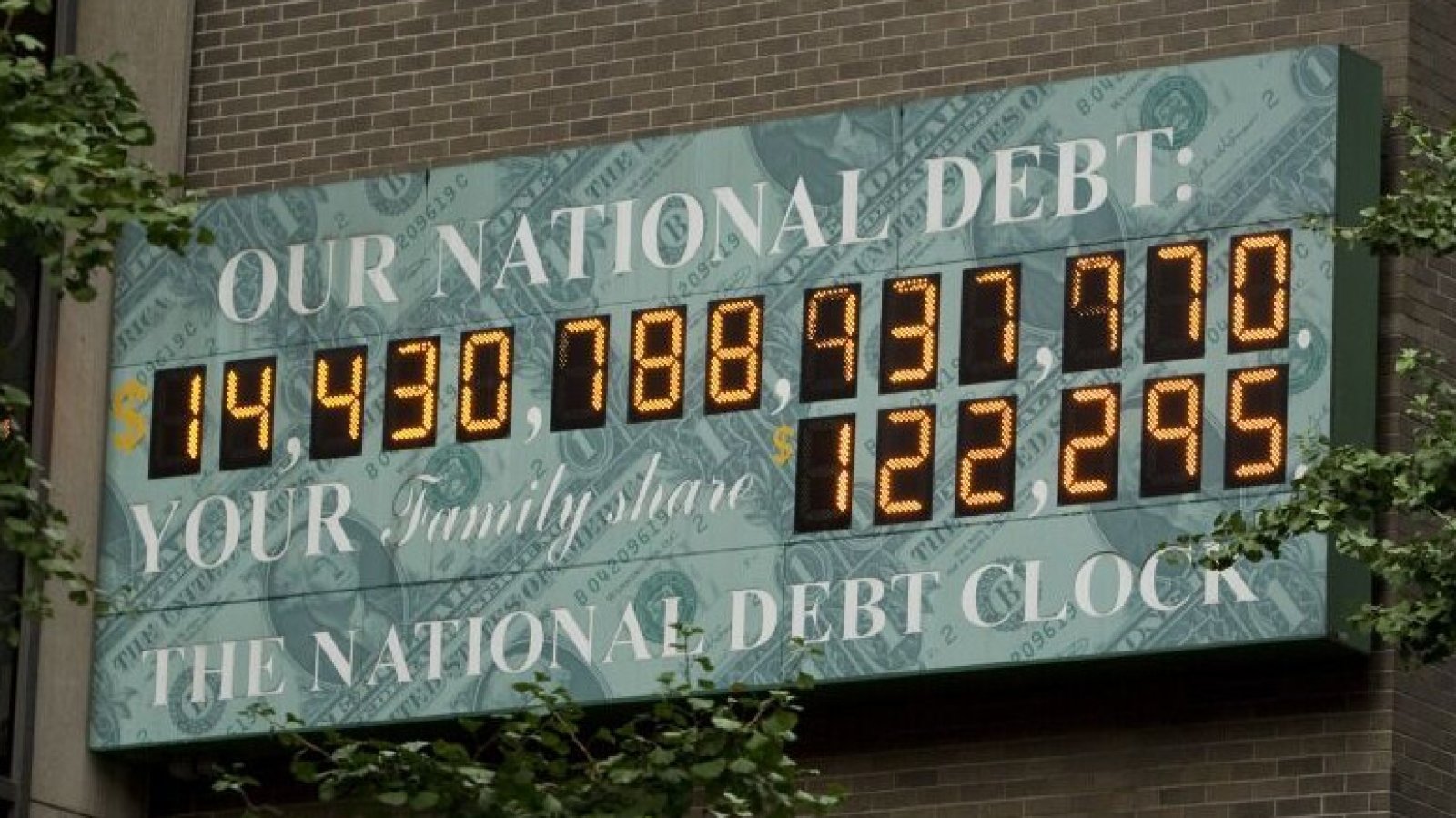

Недалеч от Таймс Скуеър в центъра на Манхатън гигантски екран показва бързо променящ се низ от 14 цифри. Скоро числото ще надвиши 35 трилиона долара, тъй като държавният дълг на САЩ бележи рекорд след рекорд. В часовника за дълга има място за още няколко цифри, което позволява на дисплея да достигне до квадрилиони. Единствената пречка: траекторията на дълговото бреме на Америка вече изглежда неустойчива, пише редакторът на Financial Times Патрик Дженкинс.

По време на вечеря в шикозно заведение в Ню Йорк роденият в Унгария брокер-милиардер Томас Петерфи ме обсипва с истории за своите бизнес успехи, като същевременно направи тревожна бележка относно дълговата тежест, разказва Дженкинс. „Това е неизбежно“, прогнозира той. „Независимо дали след 5 години или след 20, САЩ ще изпаднат в дефолт (неизпълнение на задължения – бел. прев.) по националния си дълг.“

Петерфи, който е израснал в комунистическа Унгария, звучи странно спокоен относно идеята, цитирайки преструктурирането на дълга на други големи икономики, включително по време на кризата в еврозоната в началото на 2010-те години. Но едва ли има съмнение, че за най-голямата икономика в света, и дом на световната референтна валута, дефолтът по дълга би причинил голям глобален срив.

Емитирането на американски дълг вече е набъбнало много, а Федералният резерв на САЩ вече не купува щатски ДЦК по своята програма за количествено облекчаване, която сега е обърната. Нараснаха и опасенията относно използването на базисни сделки с висок ливъридж, които включват хедж фондове, правещи арбитраж между ДЦК и фючърси. Регулаторите и финансистите се страхуват, че бързото ликвидиране на позициите може да размести пазара по начин, подобен на кризата с британските ДЦК, която последва нефинансираните данъчни облекчения в „мини-бюджета“ на Лиз Тръс през 2022 г.

Много икономисти отхвърлят подобни гибелни предвиждания. Пол Кругман заяви, че повишаването на данъчните приходи или намаляването на разходите само с 2,1 процента от БВП би било напълно управляем начин за коригиране на бюджетния дефицит. Има и прецедент за бърза корекция. По време на президентството на Бил Клинтън през 1990 г. комбинация от добра политика и късмет доведе до силен растеж, превръщайки тежкото дългово бреме в бюджетен излишък.

И все пак подобен сценарий днес изглежда неправдоподобен. Разходите бяха надути от рязката ескалация на разходите за отбрана на фона на повишеното геополитическо напрежение и големите разходи за рестартиране на икономиката след пандемията. Джо Байдън пък се почувства длъжен да удължи данъчните облекчения на Тръмп от 2017 г. С наближаването на президентските избори през ноември нито Байдън, нито Тръмп обещават строга фискална дисциплина. Перспективата за двупартийно сътрудничество за справяне с нарастващия дълг - изоставената мечта на Националната комисия за фискална отговорност на Барак Обама - изглежда по-далечна от всякога.

В очите на един високопоставен банкер от Уолстрийт това прави националните финанси на Америка да изглежда като корпоративно придобиване, финансирано чрез дълг. С 1 трилион долара лихвени плащания за обслужване всяка година и упорито високи лихвени проценти САЩ правят агресивен залог върху бъдещия растеж, напомнящ за най-смелата сделка при непубличните инвестиции. Иронично, рефинансиращият риск при непубличния капитал е на челно място в дневния ред на регулаторите както в САЩ, така и в Обединеното кралство.

Още по-обезпокоителна аналогия може да бъде направена със сектора на търговските недвижими имоти - също силно задлъжнял и под натиск от комбинация от по-високи лихвени проценти и по-ниско търсене на офиси. Брокерите на имоти смятат, че поне една трета от 2-та трилиона заеми за търговски имоти в САЩ, които се нуждаят от рефинансиране до 2026 г., няма да го осъществят. Това може да предизвика нова криза при регионалните банки, която повали финансови институции като Signature Bank миналата година: стотици малки регионални банки, опората на кредитирането на търговските недвижими имоти, може да бъдат изложени на риск.

Подобна перспектива би трябвало да повлияе на имотния предприемач и бивш президент Доналд Тръмп. Но ако бъде преизбран, се очаква той да поддържа високо темпо на държавните разходи, като същевременно намали данъците - или поне допълнително да удължи облекченията, които започна преди седем години. Това би било далеч от традиционния фискален консерватизъм на Републиканската партия, и не би направило много, за да направи бюджетния дефицит отново устойчив.

Този вид ирония засяга Сиймор Дърст, покойният магнат в областта на недвижимите имоти, който възприе предпазлив фискален подход, докато изграждаше империята си Durst Organisation, струваща повече от 8 млрд. долара според последните оценки. Той беше този, който през 1989 г. постави дълговия часовник в Ню Йорк, когато националните задължения бяха под 3 трилиона долара. Със сигурност той би бил ужасен от днешния отвързан дълг, завършва Дженкинс.

Дани Кики поиска да го екстрадират в Германия, но да изтърпи присъдата си в България

Дани Кики поиска да го екстрадират в Германия, но да изтърпи присъдата си в България  Студен фронт със сняг идва след няколко дни

Студен фронт със сняг идва след няколко дни  Третият медицински хеликоптер пристига у нас до дни

Третият медицински хеликоптер пристига у нас до дни  Евакуираха детска градина заради запалил се бойлер

Евакуираха детска градина заради запалил се бойлер  Набелязаха 13 трошки от "Аспарухово" за извозване

Набелязаха 13 трошки от "Аспарухово" за извозване

продава, Парцел, 284 m2 София, Люлин Център, 382097.19 EUR

продава, Парцел, 284 m2 София, Люлин Център, 382097.19 EUR  продава, Тристаен апартамент, 84 m2 София, Надежда 1, 134990 EUR

продава, Тристаен апартамент, 84 m2 София, Надежда 1, 134990 EUR  продава, Парцел, 555 m2 Перник област, с.Долна Диканя, 45990 EUR

продава, Парцел, 555 m2 Перник област, с.Долна Диканя, 45990 EUR  продава, Парцел, 60 m2 София област, с.Голяновци, 270225 EUR

продава, Парцел, 60 m2 София област, с.Голяновци, 270225 EUR  продава, Двустаен апартамент, 54 m2 София, Захарна Фабрика, 94990 EUR

продава, Двустаен апартамент, 54 m2 София, Захарна Фабрика, 94990 EUR

Berkshire на Бъфет планира да емитира облигации в йени

Berkshire на Бъфет планира да емитира облигации в йени  Великобритания ще задължи 1000 фирми да засилят киберзащитата си

Великобритания ще задължи 1000 фирми да засилят киберзащитата си  ЕС разполага с ясен план срещу митата на Тръмп

ЕС разполага с ясен план срещу митата на Тръмп  Ще се слеят ли производителите на чипове GlobalFoundries и UMC?

Ще се слеят ли производителите на чипове GlobalFoundries и UMC?  България демонстрира иновационен потенциал в сектора на недвижимите имоти

България демонстрира иновационен потенциал в сектора на недвижимите имоти

Трима души изгоряха живи при фатален инцидент с Xiaomi SU7

Трима души изгоряха живи при фатален инцидент с Xiaomi SU7  Хибридите настъпват - какво да очакваме до края на годината?

Хибридите настъпват - какво да очакваме до края на годината?  Ferrari, с което Клептън се удря пиян, се продава

Ferrari, с което Клептън се удря пиян, се продава  Пет нови EV, които могат да си съперничат със суперколи с ДВГ

Пет нови EV, които могат да си съперничат със суперколи с ДВГ  Mercedes G-Class разкъса Cybertruck при инцидент в Тексас

Mercedes G-Class разкъса Cybertruck при инцидент в Тексас

BG-ALERT: Какъв процент от нас получиха съобщения?

BG-ALERT: Какъв процент от нас получиха съобщения?  Ще стане ли Люлин планина алтернатива на Витоша за софиянци?

Ще стане ли Люлин планина алтернатива на Витоша за софиянци?  Третият медицински хеликоптер пристига тази седмица

Третият медицински хеликоптер пристига тази седмица  Ляв заговор ли е присъдата Льо Пен?

Ляв заговор ли е присъдата Льо Пен?  Борислав Гуцанов: Аутизмът трябва да е във фокуса през цялата година

Борислав Гуцанов: Аутизмът трябва да е във фокуса през цялата година

преди 9 месеца До: zelka007 докато минаваш да ти се даде на устата, ти и останалите евроатлантици набройте стотина хилки в американската хазна, за да спадне товара върхи цивилизационния ви избор. :D отговор Сигнализирай за неуместен коментар

преди 9 месеца До: тошко_стоте_акаунта ... минавам само да ти дам на устата , да не помислиш , че ще те пропуснем ... :))) отговор Сигнализирай за неуместен коментар

преди 9 месеца Днес държавната власт прилага частични методи за защити срещу щети от съответни дългове. Финансовата неправилност осигурява неограничени щети от други дългове. Наличието на вредното въздействие поразява националното стопанство. Възникват неограничени щети. За отлагане на национален крах, правителството взима заеми за плащане на щети от своя пропуск. Днешният държавен дълг е последица от неправилност. С полезния общ метод за защита срещу щети от дългове, правителството нямаше да има дълг. отговор Сигнализирай за неуместен коментар

преди 9 месеца Хамериканския Троллетариатр, къде спите? Защо не сте се изтропали още? Поне десет наведнъж, още сега. Давайте, че иначе няма центове!!! отговор Сигнализирай за неуместен коментар