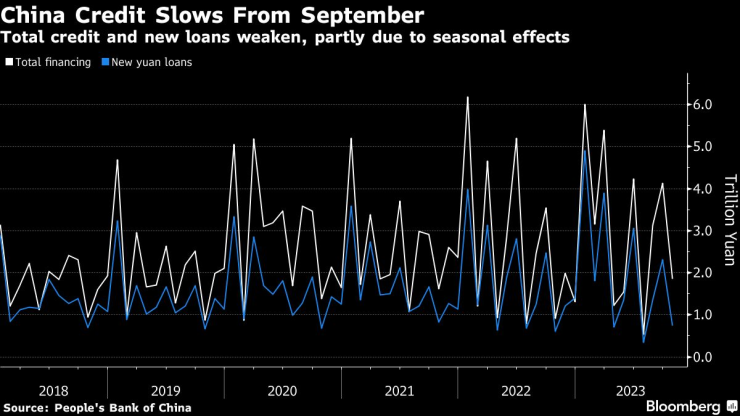

Ръстът на кредитите в Китай е бил по-бавен от очакваното през октомври, с рязък скок на продажбите на държавни облигации за изплащане на стимули с цел компенсиране на по-слабото кредитиране и голямо свиване на финансирането в сянка, пише Bloomberg.

Общото финансиране, широк измерител за кредитирането, възлиза на 1,85 трлн. юана (254 млрд. долара), съобщават от Китайската централна банка в понеделник. Това е повече от кредитите на стойност 913 млрд. юана, отпуснати през октомври миналата година, но резултатът остава под средната оценка на икономисти, участвали в проучване на Bloomberg.

Финансовите институции са предложили на клиентите си нови заеми на стойност 738 млрд. юана през месеца, което е над прогнозите на икономистите за 655 млрд. юана и повече от размера им година по-рано.

Кредитирането в Китай се забавя през октомври. Графика: Bloomberg

Кредитирането в Китай се забавя през октомври. Графика: Bloomberg

Октомври обичайно е слаб месец по отношение на кредитирането и забавянето се наблюдава след относително силен кредитен растеж през септември. Необичайният скок в продажбите на държавни облигации стимулира кредитирането, като нов държавен дълг на стойност 2,6 трлн. юана беше продаден през септември и октомври за изплащане на стимули, а централната банка на страната започна да освобождава дългосрочна ликвидност във финансовата система, чрез намаляване на размера на задължителните резерви.

Икономистите следят внимателно дали търсенето на заеми ще се засили, тай като го възприемат като барометър за икономическото възстановяване на Китай. Кризата на жилищния пазар, съчетана с ниското бизнес доверие в някои сектори, доведе до сравнително бавен кредитен ръст през тази година, като общият обем на кредитите е нараснал с 9,3% през октомври спрямо година по-рано, което е по-ниско от двуцифрения растеж, наблюдаван до тази година.

Слабото търсене

Ръстът на широкото парично предлагане, измерено чрез паричния агрегат М2, остава без промяна спрямо предходния месец от 10,3%. Въпреки това М1, който измерва парите в обращение и безсрочните депозити, се е увеличил с 1,9%. Разширяването на разликата между двата показателя беше посочено от анализаторите като признак за слаба бизнес активност и предпазливо пестене от домакинствата.

Спадът в нетните дългосрочни заеми за домакинствата е признак за слаби продажби на жилища, след като проблемите с дълговете на предприемачите отново излязоха на преден план, особено в случая с China Evergrande Group и Country Garden Holdings Co., смята Дънкан Ригли, главен икономист за Китай в Pantheon Macroeconomics. Охлаждането на растежа на М1 „е индикация, че вътрешното търсене губи инерция след тласък през лятото, когато хората харчеха повече за хранене навън, туризъм и услуги за отдих“, добави Ригли.

Също така все още няма признаци за траен ръст при продажбите на жилища. Продажбите на жилищни имоти са намалели с 3,2% през първите девет месеца на тази година, а инвестициите в сектора са се свили с 9,1% през същия период.

Ипотечните кредити

През октомври са били отпуснати около 71 млрд. юана като нови средносрочни и дългосрочни заеми за домакинствата. Този брой е заместител на ипотеките и достига най-ниското ниво от спада през юли. Краткосрочните заеми на домакинствата са се свили със 105 млрд. юана, до най-ниското ниво за октомври в данните от 2007 г. носам.

Нефинансовите компании са заели нетни 516 млрд. юана през месеца, подпомогнати от повече от 300 млрд. юана в краткосрочно финансиране по сметки. Тези сметки се използват широко от банките, за да увеличат размера на своите кредитни портфейли и да отговорят на регулаторните изисквания във времена на слабо търсене на заеми. Новите корпоративни средносрочни и дългосрочни заеми, които отразяват желанието на компаниите да разширят инвестициите, са се понижили спрямо октомври миналата година.

Размерът на кредитите от сенчестия банков сектор се е свил с почти 260 млрд. юана, което е най-големият му спад от средата на 2022 г. насам.

Неизплатените заеми за имоти до края на септември са намалели на годишна база за първи път в историята, подчертавайки стреса в сектора въпреки официалните твърдения, че правителството работи за стабилизирането му.

1100 севернокорейци са загинали на фронта срещу Украйна

1100 севернокорейци са загинали на фронта срещу Украйна  Любовен хороскоп за 23 декември

Любовен хороскоп за 23 декември  Арестуваха мъж в Германия, заплашил коледен базар чрез TikTok

Арестуваха мъж в Германия, заплашил коледен базар чрез TikTok  Рецепта за тиквеник за Бъдни вечер и Коледа

Рецепта за тиквеник за Бъдни вечер и Коледа  Доналд Тръмп разтърсва света, а още дори не е встъпил в длъжност

Доналд Тръмп разтърсва света, а още дори не е встъпил в длъжност

Петролът поскъпна след заплахите на Тръмп

Петролът поскъпна след заплахите на Тръмп  Бразилия изхарчи 17 милиарда долара от резервите, за да спаси сриващия се реал

Бразилия изхарчи 17 милиарда долара от резервите, за да спаси сриващия се реал  Тръмп променя глобалната политика още преди да встъпи в длъжност

Тръмп променя глобалната политика още преди да встъпи в длъжност  Проблемите на Русия от войната забавят железопътната търговия с Китай

Проблемите на Русия от войната забавят железопътната търговия с Китай  Лидери на ЕС предвиждат увеличение на разходите за отбрана над 2% от БВП

Лидери на ЕС предвиждат увеличение на разходите за отбрана над 2% от БВП

Една американска легенда става на 50

Една американска легенда става на 50  В Русия признаха: Китайските марки ни довършиха!

В Русия признаха: Китайските марки ни довършиха!  Най-дългият мотоциклет в света се продава

Най-дългият мотоциклет в света се продава  Mazda се отказва от достъпните автомобили

Mazda се отказва от достъпните автомобили  Сенатор поиска Stellantis да върне американските марки на Америка

Сенатор поиска Stellantis да върне американските марки на Америка

Мъск не може да стане президент, припомни Тръмп

Мъск не може да стане президент, припомни Тръмп  Инвестиционни идеи 2025: Недвижими имоти, но чрез финансовите пазари

Инвестиционни идеи 2025: Недвижими имоти, но чрез финансовите пазари  ДжъстинТрюдо е изоставен от собствената си партия

ДжъстинТрюдо е изоставен от собствената си партия  "Кокаиновият крал" Брендо изявил желание да украсява затвора за Коледа

"Кокаиновият крал" Брендо изявил желание да украсява затвора за Коледа  Мъж заплашва в TikTok, че ще нападне коледен базар в Германия

Мъж заплашва в TikTok, че ще нападне коледен базар в Германия