Всичко това обаче се променя. Част от силите, които доведоха цената на парите до по-ниски стойности се обръщат. И други фактори влизат в играта.

Демографията се променя. Поколението на бейби бумърите, което помогна за понижението на разходите по заемите напуска работната сила – което води до по-малко предлагане при спестяванията. Влошаването на отношенията между Вашингтон и Пекин, както и ребалансирането на китайската икономика означават, че потокът от китайски спестявания, движещи се през Тихия океан към американската хазна, е към края си.

Американският държавен дълг нарасна с разпростирането на финансовата криза и отново, когато пандемията от коронавирус ни покоси. Тези епизоди увеличиха надпреварата за спестявания и правителството на САЩ остави крановете отворени със Закона за намаление на инфлацията. Растящият дълг вече създава натиск в посока нагоре върху дългосрочните разходи по вземанията.

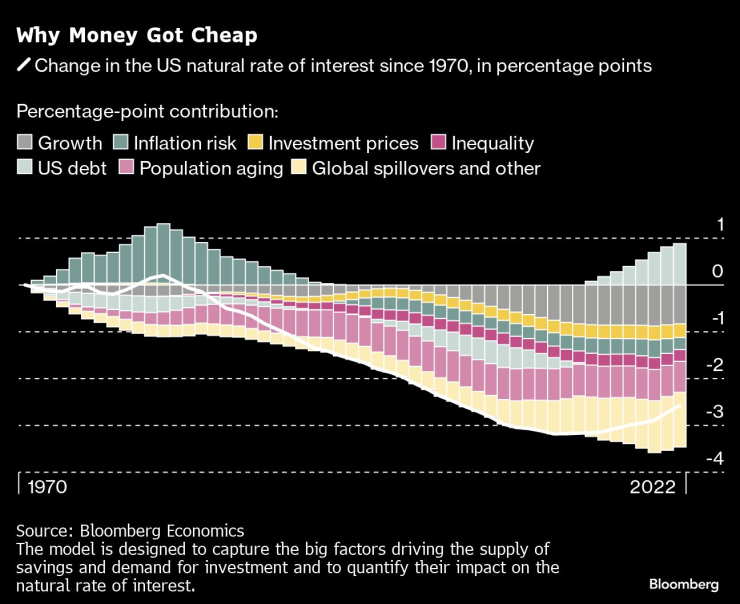

Промяната при естествения лихвен процент от 1970 г. в процентни пунктове. Графика: Bloomberg LP

Промяната при естествения лихвен процент от 1970 г. в процентни пунктове. Графика: Bloomberg LP

Колко още ще се покачва естественият лихвен процент? Моделът показва повишение от около един процентен пункт от 1,7% в средата на първото десетилетие на века до 2,7% до 2050 г. В номинално отношение това означава, че доходността по 10-годишните американски държавни ценни книжа може да се закотви някъде между 4,5% и 5%. А рисковете говорят за още по-високи разходи по заеми, отколкото предполага базовата линия.

И ако правителството не сложи в ред финансите си, фискалните дефицити ще останат големи. Борбата срещу климатичните промени ще изисква мащабни инвестиции. Според изчисления на BloombergNEF вкарването във форма на енергийната мрежа за постигане на нетни нулеви въглеродни емисии ще струва 30 трлн. долара. А напредъкът в изкуствения интелект и други технологии може още повече да стимулира производителността, което ще доведе до по-бърза тенденция на растеж.

По-високите държавни вземания, повечето разходи за борба с климатичните промени и по-бързия растеж ще повишат естествения лихвен процент. Според изчисленията общият ефект ще доведе естествения лихвен процент до 4%, което на свой ред ще се прояви като номинална доходност по 10-годишните държавни ценни книжа от около 6%.

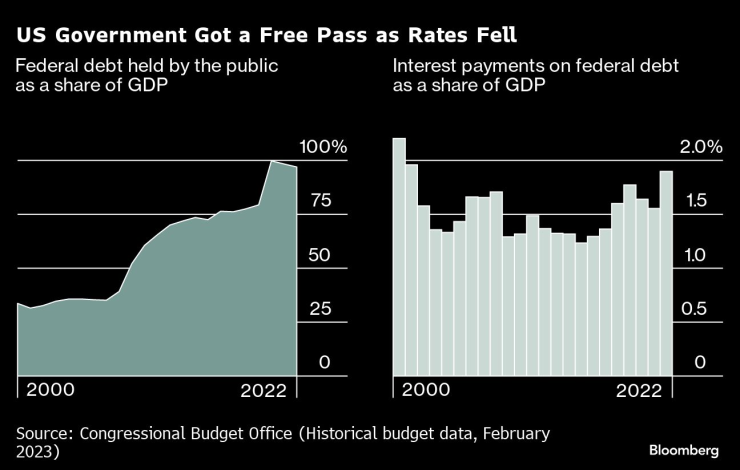

Публично притежаван федерален дълг като дял от БВП (вляво) и лихвени плащания по федерален дълг като дял от БВП (вдясно). Графика: Bloomberg LP

Публично притежаван федерален дълг като дял от БВП (вляво) и лихвени плащания по федерален дълг като дял от БВП (вдясно). Графика: Bloomberg LP

Дори и в нашите базови прогнози, пишат авторите, промяната от намаляващ до растящ естествен лихвен процент ще има отчетливи последици за американската икономика и финансова система. От началото на 80-те години цените на жилищата в САЩ растат, като спадът на лихвените проценти е водещ фактор за това. И когато разходите по заемите се очаква да останат високи, процесът може да приключи. Подобна е ситуацията и на пазара на ценни книжа. От началото на 80-те индексът S&P 500 се движи нагоре, задвижван отчасти от по-ниските лихви. Но с повишаването на разходите по заемите тази инерция за все по-нарастващи оценки на ценните книжа може да отслабне.

Може би най-големият губещ ще е американското Министерство на финансите. Дори и дългът да не нарасне повече спрямо размера на икономиката, по-високите разходи по заеми се очаква да прибавят 2% от БВП към годишните плащания на дълга до 2030 г. Ако това беше станало миналата година, финансовото министерство щеше да трябва да плати допълнителни 550 млрд. на притежателите на облигации, което е над 10 пъти на средствата, които САЩ са предоставили на Украйна досега.

Разбира се, по-високите лихвени проценти създават своите победители, както и губещи. Спестовниците с парите си в банките ще имат по-голяма възвръщаемост, а тези, които трупат в облигации, ще получат по-добра доходност. А по-висок естествен лихвен процент ще означава също – когато ударят рецесии – че ще има малко повече пространство при кривата на доходността Фед да намалява разходите по заемите и да стимулира растежа, възстановявайки част от изгубената си огнева мощ при паричната политика. След години на намаляващи лихви САЩ – и светът – трябва да са готови за промяна. И за всички това ще е мъчителен преход.

Нумерологична прогноза за 23 - 29 декември

Нумерологична прогноза за 23 - 29 декември  Очакват ли се силни магнитни бури до края на годината

Очакват ли се силни магнитни бури до края на годината  "Аталанта" обърна "Емполи" в края и изкова 11-ата си поредна победа в Серия А

"Аталанта" обърна "Емполи" в края и изкова 11-ата си поредна победа в Серия А  Владимир Путин прие словашкия премиер Роберт Фицо в Кремъл

Владимир Путин прие словашкия премиер Роберт Фицо в Кремъл  Милиардер дава съвети как да натрупаме богатство

Милиардер дава съвети как да натрупаме богатство

Ето как китайските компании ще защитят бизнесите си от Тръмп

Ето как китайските компании ще защитят бизнесите си от Тръмп  Кои бяха най-важните технологични събития през 2024 г.?

Кои бяха най-важните технологични събития през 2024 г.?  Следващата пандемия е неизбежна и не сме готови за нея

Следващата пандемия е неизбежна и не сме готови за нея  Министърът на финансите във Великобритания ли е Гринч, който открадна Коледа?

Министърът на финансите във Великобритания ли е Гринч, който открадна Коледа?  Изменението на климата открадва седмици от зимата, изнервяйки ски курортите

Изменението на климата открадва седмици от зимата, изнервяйки ски курортите

Най-дългият мотоциклет в света се продава

Най-дългият мотоциклет в света се продава  Mazda се отказва от достъпните автомобили

Mazda се отказва от достъпните автомобили  Сенатор поиска Stellantis да върне американските марки на Америка

Сенатор поиска Stellantis да върне американските марки на Америка  Топ 10 на колите на старо, които вдигнаха цената си

Топ 10 на колите на старо, които вдигнаха цената си  Смяната на ДВГ с ЕV поставя още един проблем - безопасността

Смяната на ДВГ с ЕV поставя още един проблем - безопасността

Блу Айви, Норт Уест и Кармен - звездните наследници, които излизат от сянката на родителите си

Блу Айви, Норт Уест и Кармен - звездните наследници, които излизат от сянката на родителите си  Вучич изригна срещу опозицията: "Тъпи магарета и политически педофили"

Вучич изригна срещу опозицията: "Тъпи магарета и политически педофили"  Празнични концерти за Нова година в цялата страна, кой къде ще пее?

Празнични концерти за Нова година в цялата страна, кой къде ще пее?  Ето как силните жени показват интерес към мъжа

Ето как силните жени показват интерес към мъжа  6 зимни тоалета, които не са скучни

6 зимни тоалета, които не са скучни

преди 1 година До: Yandox *** - oлигoфpeн за да сме точни де отговор Сигнализирай за неуместен коментар

преди 1 година хайде сега банския *** Kолчагов и слатинския пияндyрниk Бай Лора да продължават да се плюнчат в имотната тема до 2039 хихихиседим и гледаме сеир отговор Сигнализирай за неуместен коментар