Комисията за финансов надзор потвърди проспект за първично публично предлагане на акции, издадени от „Енемона” АД, гр. Козлодуй. Емисията е в размер на 2 млн. лв., разпределени в същия брой обикновени акции с право на глас и номинална стойност от 1 лев всяка една. Емисията се вписва във водения от КФН регистър и е следствие от увеличаването на капитала на дружеството. Акционерите, участващи в IPO-то, ще придобият 16,8% от компанията. Параметрите на предлагането като цена и срок ще бъдат оповестени по-късно чрез пресрелийз, каза за Investor.bg Прокопи Прокопиев, директор Корпоративна политика в Енемона АД, като уточни, че методът на предлагането ще бъде букбилдинг с минимална и максимална цена, а IPO-то ще се осъществи до края на месец ноември. След утрешната среща на КФН с инвестиционните посредници ще се вземе решение и относно въпроса за предварително депозиране на пари за желаещите да участват в IPO-то, допълни Прокопиев. Предлагането на акции от Енемона ще започне на осмия ден след публикуване на съобщението за подписката в Държавен вестник и един централен ежедневник. Основата дейност на дружеството е свързана с производство на електрическа енергия, произведена от възобновяеми електрически източници, проектиране и изграждане на енергийни и енергоспестяващи съоръжения, енергоефективни услуги. Предметът на дейност включва още проектантска, инвеститорска, строително-монтажна, ремонтна дейност, както и туристическа, рекламна, търговска и транспортна дейност. Мажоритарният акционер на дружеството е Дичко Прокопиев, който е и главен изпълнителен директор и собственик на 94,08% от капитала на дружеството, като притежава пряко 72% и непряко 21,84% чрез „Глобал Кепитал” ООД, в което същият е собственик на 95% от капитала.

В документа за предлагането на ценните книжа е посочено, че с получените средства дружеството ще финансира експанзията в новите бизнес направления – енергетика, ютилите услуги и енергийна ефективност.

За периода от януари до септември 2007 г. на неконсолидирана база нетната печалба на Енемона АД възлиза на 7,532 млн. лв., което представлява увеличение от 5,982 млн. лева, или 386%, в сравнение със същия период на предходната година, съобщиха от компанията.

Посредник по първичното публично предлагане е Елана Трейдинг, а Обединена Българска Банка е ко-мениджър по емисията.

Над 60 дружества планират излизане на БФБ-София.

*Актуализирано към 17:20

Свързани компании:

Александър Везенков влезе в историята при драматичен успех на "Олимпиакос"

Александър Везенков влезе в историята при драматичен успех на "Олимпиакос"  "Ливърпул" обърна "Лестър" и смело посегна към титлата в Англия

"Ливърпул" обърна "Лестър" и смело посегна към титлата в Англия  Имен ден празнуват Стефан, Стефка, Станимир, Станислав, Венци, Таня

Имен ден празнуват Стефан, Стефка, Станимир, Станислав, Венци, Таня  Сутрешна прогноза

Сутрешна прогноза  Времето днес: Облачен петък с валежи от дъжд и сняг

Времето днес: Облачен петък с валежи от дъжд и сняг

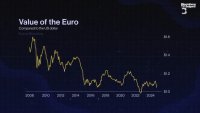

Заплахата на Тръмп или нова надежда: годината пред Европа

Заплахата на Тръмп или нова надежда: годината пред Европа  На Европа й липсват трилиони, част 4

На Европа й липсват трилиони, част 4  На Европа й липсват трилиони, част 5

На Европа й липсват трилиони, част 5  На Европа й липсват трилиони, част 3

На Европа й липсват трилиони, част 3  На Европа й липсват трилиони, част 1

На Европа й липсват трилиони, част 1

Bugatti зарадва майка на 12 деца с необичайна екстра

Bugatti зарадва майка на 12 деца с необичайна екстра  Какво е грешка P0420 и как да я отстраните?

Какво е грешка P0420 и как да я отстраните?  50% от шофьорите признават превишение на скоростта с над 20 км/ч

50% от шофьорите признават превишение на скоростта с над 20 км/ч  Най-надеждните коли на старо за 2024 според англичаните

Най-надеждните коли на старо за 2024 според англичаните  Китайска марка се опитва да излъже властите в ЕС

Китайска марка се опитва да излъже властите в ЕС

Отново ще вали сняг днес, ще нахлува студен въздух

Отново ще вали сняг днес, ще нахлува студен въздух  Празнуваме Стефановден, "затваря" се коледният цикъл

Празнуваме Стефановден, "затваря" се коледният цикъл  6 начина да предотвратите зъбния камък

6 начина да предотвратите зъбния камък  Същност на зимния капсулен гардероб

Същност на зимния капсулен гардероб  Сок от нони – вълшебни ползи за здравето

Сок от нони – вълшебни ползи за здравето