Вчерашният аукцион за продажба на 2,5 млн. акции на Еврохолд България АД можеше да се превърне в бедствие за 341 спекуланти (колкото бяха пазарните оферти), тъй като те за малко можеше да купят при цена 6 лв. за акция, в момент когато при свободната търговия книжата се търгуваха при 3,5-3,8 лв. за акция. Нужни бяха 15 млн. лв. в пазарни поръчки, за да бъдат принудени спекулантите да купят при нивото от 6 лв. за брой.

Общата сума на въведените поръчки на вчерашния аукцион беше за 45 млн. лв., за щастие от тях само 6,5 млн. лв. бяха в пазарни поръчки и не се случи най-лошото за спекулантите, но беше възможно пазарните поръчки да са наистина 15 млн. лв., като не достигнаха 8,5 млн. лв. в пазарни поръчки.

По този повод се появиха няколко въпроса:

Трябва ли да бъде сменен начинът на провеждане на търга, за да се избегне рискът от високи цени?

Трябва ли да бъде сменен начинът на провеждане на търга, за да се избегне рискът от високи цени?

Трябва ли офертите с най-високи и най-ниски цени да не влизат в изчислението на среднопретеглената цена?

Трябва ли да се определят квоти при пазарните и лимитираните поръчки, подобни на квотите при търговете за ДЦК, провеждани от БНБ? И защо БНБ не търси "еднократен удар" в полза на държавата, а цели създаването на взаимоизгоден пазар и за купувачите и за продавача?

Във форума на Investor.bg се появиха мнения, че смесеният закрит аукцион поражда възможности за „балонизиране” на цената и трябва да бъде сменен.

За съжаление на спекулантите (които по-принцип имат интерес да купят евтино) изборът на метод за продажба на акции е в правото на продавача, а продавачите нямат интерес да продават евтино, ползвайки другия наличен тип търг – открит аукцион, или продавайки директно на пазар.

Преди 4 години и половина, на 11 юли 2002 г., БФБ-София съобщи, че преминава от открит към закрит аукцион при сделките на приватизационен сегмент. В аргументите за промяната е записано “.... не беше възможно да бъде постигната максимална изгода за държавата“ и в смесения закрит аукцион “...е заложен оптимизиращ алгоритъм, който винаги гарантира максимална изгода за продавача”.

Смесеният закрит аукцион е подобен на използвания от Българската народна банка при първичната продажба на ДЦК с разликата, че не се определят квоти за състезателните (лимитираните) и несъстезателните (пазарните) поръчки и не се изваждат от изчислението на индекса по 10% от лимитираните оферти с най-високи и най-ниски цени.

Вероятно продавачите ще продължат да използват закрития смесен аукцион, дори БФБ-София да разреши и нов тип търг, например закрит смесен аукцион с квоти на лимитираните и пазарните поръчки.

Манипулация на пазара ли е поръчката на цена 6 лв. за символичните 20 бр. при вчерашния аукцион за продажба на акции от Еврохолд България АД?

Възниква въпросът защо му е на някого да слага поръчка на 6 лв., след като в същото време на свободна търговия може да си купи акциите по 3,5-3,8 акция?

Да не говорим, че цената от 6 лв. е много над ценовия коридор от +-30% изменение в рамките на деня за акциите на Еврохолд България АД и тази поръчка може да се приеме за търговия извън ценовите ограничения, въпреки че е доста логично при търговете ценовите ограничения на свободен пазар да не важат с цел постигане на възможно най-добра цена за продавача...

Вчера ценовите ограничения за търговия на БФБ-София с акцията на Еврохолд България са били 2,611- 4,85 лв. за акция. Тоест две поръчки са били въведени над ценовите ограничения, една при цена 5 лв. и една при цена 6 лв.

Във форума на Investor.bg се обсъждаше и офертата за 350 000 акции на цена 3,5 лв., но тя не е изиграла съществено влияние, защото не е определила минималната цена, която е 3,351 лв. за акция.

Дори офертата за 350 хил. акции да беше определила цената на отсичане (минималната цена), средната цена би била 3,617 лв. за акция, тоест близко до пазарните нива на Еврохолд България АД в този момент.

А ако предположим, че имаше лимитирана оферта за 20 акции на цена 15 лв. и пазарни поръчки на стойност 37.5 млн. лв., всички пазарни поръчки биха се класирали при цена 15 лв. за акция или близо 4 пъти над текущите пазарни цени за акция на Еврохолд България...

А ако предположим, че имаше лимитирана оферта за 20 акции на цена 15 лв. и пазарни поръчки на стойност 37.5 млн. лв., всички пазарни поръчки биха се класирали при цена 15 лв. за акция или близо 4 пъти над текущите пазарни цени за акция на Еврохолд България...

Търгът за Еврохолд България АД завърши благополучно за смелите спекуланти, участвали с пазарни поръчки (играта с пазарна поръчка гарантира класиране във всички случаи, освен когато максималната цена на класираните поръчки е равна на минималната цена на класираните поръчки, например една поръчка за цялото количество на максималната цена).

Остават обаче притесненията на спекулантите за бъдещето.

Надеждата, че пазарните поръчки ще се използват по-рядко е слаба. А в миналото е имало случаи на отлитащи нагоре цени заради пазарните поръчки.

За осъзнатите спекуланти остава хипотезата продавачът на даден аукцион да участва пряко или непряко на търга и като купувач, да блокира пазара с огромна лимитирана поръчка купува за почти цялото количество и въвеждайки малка лимитирана оферта купува на неадекватно висока цена, да класира пазарните поръчки на също неадекватно висока цена. По този начин продавачът ще получи същите пари от пазарните поръчки, разделяйки се със собствеността над много по-малко акции.

За осъзнатите спекуланти остава хипотезата продавачът на даден аукцион да участва пряко или непряко на търга и като купувач, да блокира пазара с огромна лимитирана поръчка купува за почти цялото количество и въвеждайки малка лимитирана оферта купува на неадекватно висока цена, да класира пазарните поръчки на също неадекватно висока цена. По този начин продавачът ще получи същите пари от пазарните поръчки, разделяйки се със собствеността над много по-малко акции.

Остава отворен въпросът дали това би било проблем само на “изгорелите” спекуланти, играли с пазарна поръчка, или дали това би било проблем на пазара като цяло, съответно в краен случай борсата би отменила сделките от аукциона, Комисията за финансов надзор би наложила санкции и т.н.

Много утвърдени институции използват аукциони, при които 10% от поръчките с най-високи и най-ниски цени не се използват при изчисляване на среднопретеглената цена, по която се класират пазарните (несъстезателните поръчки).

Проблемът остава актуален, тъй като през 2007 г. предстоят големи IPO-та на БФБ-София и чуждите инвеститори, свикнали с друг тип аукциони, трябва да инвестират чрез нашия аукцион. В тази ситуация за брокера е трудно да обясни, че с лимитирана поръчка шансът за покупка е нисък и трябва да се играе с пазарна, което пък е рисково.

Класиране на офертите от аукциона за дружеството и хипотетичен "черен" вариант.

Можете да коментирате темата във форума на Investor.bg.

Свързани компании:

Всяка новина е актив, следете Investor.bg и в Google News Showcase.

АПИ с предупреждение към шофьорите заради влошаване на времето

АПИ с предупреждение към шофьорите заради влошаване на времето  МС гласува допълнителни 38 млн. лв. за МО за новия боен самолет

МС гласува допълнителни 38 млн. лв. за МО за новия боен самолет  Карлос Насар е щангист №1 в света за 2024 г.

Карлос Насар е щангист №1 в света за 2024 г.  Алберт Попов записа най-доброто си класиране за сезона

Алберт Попов записа най-доброто си класиране за сезона  Коя е "Тъмната страна на TikTok" – гледайте разследването на уебсайта на Bloomberg TV Bulgaria

Коя е "Тъмната страна на TikTok" – гледайте разследването на уебсайта на Bloomberg TV Bulgaria

Как централните банки спечелиха битката, но изгубиха войната, част 1

Как централните банки спечелиха битката, но изгубиха войната, част 1  Как централните банки спечелиха битката, но изгубиха войната, част 2

Как централните банки спечелиха битката, но изгубиха войната, част 2  Панама върви към конфликт с Тръмп за контрола над канала

Панама върви към конфликт с Тръмп за контрола над канала  Тръмп е големият въпрос, надвиснал над Европа

Тръмп е големият въпрос, надвиснал над Европа  С кого говори Тръмп в Европа?

С кого говори Тръмп в Европа?

Geely: Няма да се откажем от продажбите на бензинови автомобили

Geely: Няма да се откажем от продажбите на бензинови автомобили  Защо прибирането на огледалата на паркинг може да бъде проблем

Защо прибирането на огледалата на паркинг може да бъде проблем  Карлос Гон: Honda е притисната отгоре да вземе Nissan

Карлос Гон: Honda е притисната отгоре да вземе Nissan  VW се разбра със синдикатите - Golf отива в Мексико

VW се разбра със синдикатите - Golf отива в Мексико  Най-чаканите нови джипове през 2025

Най-чаканите нови джипове през 2025

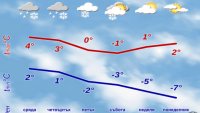

Студена и снежна ще е Коледа, с температури под нормата

Студена и снежна ще е Коледа, с температури под нормата  Милотинова: Предизвикателствата за България и Европа ще продължат

Милотинова: Предизвикателствата за България и Европа ще продължат  Майката на изчезналия Ники не иска кучето, търсят му нов дом

Майката на изчезналия Ники не иска кучето, търсят му нов дом  Коя е "Тъмната страна на TikTok" – гледайте разследването в сайта на Bloomberg TV Bulgaria

Коя е "Тъмната страна на TikTok" – гледайте разследването в сайта на Bloomberg TV Bulgaria  Какво ви очаква в любовта тази седмица?

Какво ви очаква в любовта тази седмица?