Компанията за цифрови разплащания Stripe Inc, най-високо оценяваният технологичен стартъп в САЩ, направи първата си голяма стъпка към дебюта си на фондовия пазар, като нае адвокатска кантора, която да помага при подготовката на листването, предава Ройтерс, позовавайки се на запознати източници.

11-годишната компания, която беше оценена от инвеститорите на 95 млрд. долара в рамките на набиране на средства през март, се насочва към горещия пазар за първични публични предлагания (IPO), използвайки частни оферти, за да позволи на някои от съществуващите инвеститорите и служителите си да осребрят своите притежания.

Оставайки частна компания, Stripe успя да запази финансови детайли, като приходи и рентабилност, в тайна. И все пак това също така я лиши от възможността да използва акциите си като публично търгувана валута, за да подпомогне финансирането на придобиванията и за стимулиране на служителите.

Stripe е привлякла Cleary Gottlieb Steen & Hamilton LLP като правен съветник при подготовката му за ранен етап на листване, казват източниците. Няма решение за времето на дебюта на фондовия пазар, а следващата стъпка ще бъде наемането на инвестиционни банки по-късно тази година, добавят източниците. Борсовият дебют обаче едва ли ще се случи още през тази година, казват двама от източниците.

Stripe обмисля да стане публична компания чрез директно листване, а не чрез традиционното първично публично предлагане IPO, тъй като компанията не изпитва нужда от набирането на пари, заявиха двама от източниците, предупреждавайки, че тези планове могат да се променят.

Източниците са поискали да останат анонимни, тъй като обсъжданията са поверителни. Stripe и Cleary Gottlieb отказват коментар по темата.

Основана през 2010 г. от ирландските братя Патрик и Джон Колисън, Stripe обработва трансакции за стотици милиарди долари всяка година за милиони фирми по целия свят. Списъкът с клиенти включва Google на Alphabet Inc, Uber Technologies Inc, Amazon.com Inc и Zoom Video Communications Inc. Сред ранните инвеститори са Илон Мъск, Питър Тийл и подразделението за рисков капитал на Google.

Изумителният растеж на Stripe може да доведе до това американският стартъп да превземе титлата „най-високо оценяван технологичен стартъп в света“ китайските технологични гиганти Ant Group и ByteDance, чиито оценки са близо 200 милиарда долара.

Джон Колисън заяви пред Bloomberg Television в интервю от миналия месец, че Stripe, чието седалище е както в Дъблин, така и в Сан Франциско, може да стане публична компания един ден, но че няма текущи планове за листване.

Adani продължава срива след загуба от $27 млрд. заради обвинения в САЩ

Adani продължава срива след загуба от $27 млрд. заради обвинения в САЩ  Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили

Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили  Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал

Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал  Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп

Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп  Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Жертви и ранени след руски удари в Суми

Жертви и ранени след руски удари в Суми  Лоша новина за електромобилите в Европа

Лоша новина за електромобилите в Европа  Страхотни новини за три зодии до март 2025 г.

Страхотни новини за три зодии до март 2025 г.  Загинал и 18 ранени в катастрофи за денонощието

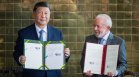

Загинал и 18 ранени в катастрофи за денонощието  Китай и Бразилия обединяват сили за мирен и проспериращ свят

Китай и Бразилия обединяват сили за мирен и проспериращ свят

Изкушават Майк Тайсън с работа в порно филм

Изкушават Майк Тайсън с работа в порно филм  Арда продава трио

Арда продава трио  Лицензът на Берое отново виси

Лицензът на Берое отново виси  Трансферна битка: Левски цака ЦСКА за родна звезда!

Трансферна битка: Левски цака ЦСКА за родна звезда!

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Мезонет, 130 m2 Халкидики, 128000 EUR

продава, Мезонет, 130 m2 Халкидики, 128000 EUR  дава под наем, Офис, 64 m2 София, Оборище, 660 EUR

дава под наем, Офис, 64 m2 София, Оборище, 660 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR  продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

Байдън осъди заповедта на трибунала в Хага за арест на Нетаняху

Байдън осъди заповедта на трибунала в Хага за арест на Нетаняху  Едва не изгониха пилот на F1 от Лас Вегас

Едва не изгониха пилот на F1 от Лас Вегас  Илков ще проведе важен разговор за членството ни в Шенген

Илков ще проведе важен разговор за членството ни в Шенген  Русия заплаши Великобритания и Полша

Русия заплаши Великобритания и Полша  Модерна система с ИИ лови шофьорите които си гледат в телефона

Модерна система с ИИ лови шофьорите които си гледат в телефона