Uber Technologies Inc. подаде заявление за първично публично предлагане, като така нави часовника на може би най-големия борсов дебют в САЩ за тази година.

Гигантът в сферата на споделените пътувания е загубил 3,04 млрд. долара на оперативна база през 2018 г. при приходи от 11,3 млрд. долара, като общата оперативна загуба през последните три години достига над 10 млрд. долара, предава Bloomberg.

Дългоочакваното подаване на документите дава на потенциалните инвеститори първата им възможност за преглед на стотици страници с подробна информация за Uber, която е основана през 2009 г. и премина по криволичещ път към публичния пазар. Uber, която се стреми да набере около 10 млрд. долара в IPO-то според хора, запознати с въпроса, планира да започне роуд шоу пред потенциалните инвеститори през този месец и ще започне да се търгува публично през май.

Очаква се предлагането да бъде най-голямото IPO в САЩ за тази година и сред 10-те най-големи за всички времена на американските борси.

Uber, която преди това публикува част от финансовите си резултати, разкри допълнителни подробности при подаването на документите - включително за чиста печалба от 997 млн. долара за 2018 г. Тази печалба се дължи главно на продажбите на активи в Югоизточна Азия и Русия, както и на увеличаване на прогнозната стойност на деля ѝ в най-голямата китайска компания в сектора Didi Chuxing. Тези сделки допринесоха с почти 5 млрд. долара за това, което Uber нарича „други доходи“.

Глобалният обхват на Uber я отличава от конкурента Lyft Inc., който оперира в САЩ и Канада. Освен това Uber се простира отвъд бизнеса с пътувания, като инвестира в по-широк бизнес, включващ доставка на храни и товари, скутери, електрически велосипеди и дори летящи коли.

Въпреки това компанията е зависима за по-голямата част от приходите си от своя основен бизнес за споделяне на пътуванията. През четвъртото тримесечие на 2018 г. Uber генерира 2,54 милиарда долара коригирани приходи, като 2,31 милиарда долара от тях идват от пътуванията. Само 165 милиона долара приходи са от Uber Eats.

Uber е похарчила повече от 1 млрд. долара за автономната технология за превозните средства, за да се конкурира с Alphabet Inc., Apple Inc. и General Motors Co. Основният потребителски показател на компанията се нарича MAPC - месечни потребители на платформа. Този брой е бил 91 милиона през четвъртото тримесечие на 2018 г., в сравнение с 68 милиона през същия период на 2017 г. Общо 29 банки са подписали договор за IPO-то на Uber. Компанията ще задели 300 млн. долара за еднократно изплащане на пари в брой на свои 1,1 млн. квалифицирани шофьори.

Екипи, свързани с Softbank Group Corp, са най-големият акционер със 16,3 на сто от акциите. Бившият главен изпълнителен директор Травис Каланик притежава 8,6%, докато Benchmark Capital Partners притежава дял от 11%.

Uber подаде документи с първоначална сума от 1 млрд. долара, обикновено сума, използвана за изчисляване на таксите, които ще се променят. Компанията кандидатства за листване на Нюйоркската фондова борса под кода UBER. Morgan Stanley и Goldman Sachs Group Inc. са поематели на емисията.

Подаването на документите на Uber следва първичното публично предлагане през март на конкурента Lyft Inc. за 2,34 млрд. долара, което засега е най-голямото IPO в САЩ за тази година. Lyft увеличи броя на продадените акции и ги оцени на 72 долара за акция – в най-горната част на по-високия диапазон - след което трябваше да наблюдава как те поскъпнаха с 21% при първата сесия. Оттогава акциите се обезцениха до 61,01 долара за брой, поевтинявайки пазарната си стойност на 17,4 млрд. долара.

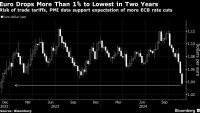

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви  Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари  Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic

Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic  Азиатският втечнен природен газ достигна най-високата си цена за 2024 г.

Азиатският втечнен природен газ достигна най-високата си цена за 2024 г.  Луис де Гиндос: Търговските войни и митата са вредни

Луис де Гиндос: Търговските войни и митата са вредни

Руска атака блокира работата на украинския парламент

Руска атака блокира работата на украинския парламент  Пети неуспешен опит на депутатите да си изберат председател

Пети неуспешен опит на депутатите да си изберат председател  България се изправя срещу Ирландия в плейофа на Лигата на нациите

България се изправя срещу Ирландия в плейофа на Лигата на нациите  Рибата в Черно море изчезва (+ВИДЕО)

Рибата в Черно море изчезва (+ВИДЕО)  Автоинструктори се обявиха против въвеждането на таблетите

Автоинструктори се обявиха против въвеждането на таблетите

Юве без Влахович в дербито с Милан

Юве без Влахович в дербито с Милан  Ливърпул без Трент и Алисон срещу Саутхемптън

Ливърпул без Трент и Алисон срещу Саутхемптън  Става горещо! Супер мачове в елита на Лига на нациите

Става горещо! Супер мачове в елита на Лига на нациите  Ще бъде тежко! България срещу Ирландия в плейофите на Лига на нациите

Ще бъде тежко! България срещу Ирландия в плейофите на Лига на нациите

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR

дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR  продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR

продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR  продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR

продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR  продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

Забраниха износа на лекарство за недоносени деца

Забраниха износа на лекарство за недоносени деца  Мъката и наглостта продължават, депутатите пак не избраха шеф на НС

Мъката и наглостта продължават, депутатите пак не избраха шеф на НС  Моуриньо готви бомба в Истанбул - кани Роналдо във "Фенербахче"

Моуриньо готви бомба в Истанбул - кани Роналдо във "Фенербахче"  Националите по футбол се натресоха на Ирландия

Националите по футбол се натресоха на Ирландия  Поправките в Конституцията създадоха кризата

Поправките в Конституцията създадоха кризата