Една от най-високите офис кули в Сейнт Луис е изгубила 96% от стойността си. В Денвър бившият комплекс на Световния търговски център е изправен пред възбрана. Празен офис на петролна компания в Хюстън беше продаден тази година на загуба от 67,4 млн. долара на кредитори, пише Bloomberg.

Тези имоти са сред 30-те процента офис сгради в САЩ на обща стойност около 1,1 трлн. долара, които са изложени на голям риск да станат остарели с промяната на вкусовете на наемателите в ерата на хибридната работа, казва независимият консултант Рандал Зислер, който е и бивш ръководител на имотните анализи в Goldman Sachs Group Inc.

Някои компании свиват площите си. Други гравитират към нови сгради или наскоро обновени офиси, които отговарят на екологичните стандарти с много чист въздух и естествена светлина, фитнес зали и кътове за хранене. От пазара отпадат по-стари сгради, чието реновиране ще бъде скъпо за днешните стандарти. С намаляването на стойността на тези имоти, някои собственици се отказват от тях.

Средната стойност на офисите в САЩ остава с 4% под нивата преди пандемията, най-слабото представяне сред всички видове бизнес имоти, показват данни на Green Street от февруари. По-задълбочен поглед показва разделен пазар – докато цените на новите и снабдени с удобства офиси са се увеличили с около 15%, за по-малките и стари имоти те са намалели с 20 на сто, казва Зислер.

Наред със застрашените сгради на обща стойност 1,1 трлн. долара, други сгради на стойност 1,1 трлн. долара се намират в „посредствената среда“ с ограничени възможности за подобряване заради несигурност за дългосрочното търсене и потенциалните разходи за реновиране, отбелязва Зислер. Първокласните сгради на стойност около 3,2 трлн. долара е вероятно да повишат стойността си, тъй като наемателите търсят качество.

Сгради, които са отворили врати след 2015 г., са отчели ръст на заетостта с 4,7 млн. кв. м от началото на COVID, докато в други сгради празните площи нараснаха, показват данни на консултантската компания JLL. Разделението е по-ясно изразено на големи градски пазари, където над 70% от наличните офиси са най-малко на 30 години. Такива са пазарите в Ню Йорк, Сан Франциско, Лос Анджелис, Бостън, Чикаго, Филаделфия, допълва компанията.

Служителите се завръщат бавно в офисите две години след като блокадите заради пандемията ги върнаха у дома. В момент, когато много хора се заричат, че никога няма да се върнат към старото пътуване до работа, компаниите преосмислят нуждите си от имоти, като някои намаляват или обявяват площи за преотдаване. Търсенето на площи за работа на място може да намалее с 15% спрямо нивата преди COVID през идните пет години, тъй като работата от разстояние и хибридната работа стават все по-обичайни, счита Green Street.

За да привлекат колебаещите се служители отново към бюрата им, работодателите търсят качествени офиси с някои домашни удобства. Много от водещите наематели като технологичните компании искат само сгради с нисък въглероден отпечатък, а новите регулации може да изискват от инвеститорите да изпълняват енергийни цели.

Отказ

Реновацията не гарантира успеха на сгради на слаби локации. Empire State Realty Trust добави спортна зала и място за хранене към сграда в Норуолк, щата Кънектикът, през 2019 г., която е заета само на 46% към декември м. г. Компанията спря да изплаща ипотечен кредит на стойност 30 млн. долара вместо да влага пари за отдаване под наем на площи, съобщи миналия месец главният финансов директор Кристина Чиу при обявяването на резултатите на компанията.

„Математическите сметки показват, че е по-добре да върнат ключовете на кредитора. Това се превръща във все по-голям риск в бъдеще“, коментира Дани Исмаил, старши анализатор в green Street.

Някои кредитори се отказват. MUFG Union Bank продава ипотечен кредит за 190,8 млн. долара за комплекс в Чикаго с най-голям наемател в него компанията BMO Harris Bank, за да се премести в нова кула край реката тази година.

Падежът на дълга е на 31 март, което поставя купувача на привлекателна основа спрямо новото строителство, показва маркетингов документ от JLL.

Данните на компанията сочат, че свободните площи в офисите в центъра на Чикаго са около 18,5% към края на 2021 г.

Сигнал за тревога

Делът на просрочията по ипотечни кредити за офиси остава далеч по-малък, отколкото при хотелите и търговските площи благодарение на дългосрочните наемни договори и договорните задължения за плащане, дори ако наемателите не използват пространствата. В знак за нарастваща предпазливост обаче някои нови ипотечни кредити включват клаузи за „кешов капан“, пренасочвайки плащаните наеми от наемателите директно към кредиторите вместо към собствениците, когато офисите стоят тъмни за дълги периоди, отбелязва Елизабет Мърфи от адвокатската кантора Alston & Bird LLP.

„Това е сигнал за тревога“, отбелязва тя.

Стойностите намаляват след просрочия. Преоценките през последните две години на 60 офис сгради с потиснати ипотечни кредити, обезпечени с бизнес имоти, са се свили със средно 67%, изтривайки над 1,2 трлн. долара от стойността им, показват събрани от Bloomberg данни.

Най-голям спад на стойността е отчетен при офис сградата 909 Chestnut в Сейнт Луис, която през август е оценена на 9,2 млн. долара спрямо 207,3 млн. долара през 2014 г. Построена през 1986 г. като световна централа на компанията Southwestern Bell цялата площ на сградата от над 111 хил. кв. м е налична да наемане.

За имота има сключен договор и продажбата се очаква да завърши тази година, показват кредитни документи.

В Хюстън свободните площи достигнаха 28% през декември, показаха данни на JLL. Причината е в свиването от години на петролната индустрия в САЩ. Three Westlake Park, празният бивш офис на BP и ConocoPhillips, беше продаден за около 21 млн. долара през януари, което доведе до загуба от 67,4 млн. долара за кредиторите, сочат данни на Kroll Bond Rating Agency. Новите собственици планират да превърнат офисите в апартаменти.

Очакват се още загуби за собственици в страната.

„Ще наблюдаваме значителен спад на цените на сгради, които са остарели. Ще видим това през идните четири години, може би дори по-скоро“, казва Зислър.

България и Румъния влизат напълно в Шенген от 2025 г.

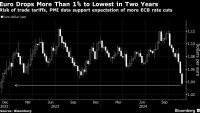

България и Румъния влизат напълно в Шенген от 2025 г.  Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви  Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари  Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic

Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic  Азиатският втечнен природен газ достигна най-високата си цена за 2024 г.

Азиатският втечнен природен газ достигна най-високата си цена за 2024 г.

Руска атака блокира работата на украинския парламент

Руска атака блокира работата на украинския парламент  Пети неуспешен опит на депутатите да си изберат председател

Пети неуспешен опит на депутатите да си изберат председател  България се изправя срещу Ирландия в плейофа на Лигата на нациите

България се изправя срещу Ирландия в плейофа на Лигата на нациите  Рибата в Черно море изчезва (+ВИДЕО)

Рибата в Черно море изчезва (+ВИДЕО)  Автоинструктори се обявиха против въвеждането на таблетите

Автоинструктори се обявиха против въвеждането на таблетите

Първите думи на Илиан Илиев след жребия

Първите думи на Илиан Илиев след жребия  Юве без Влахович в дербито с Милан

Юве без Влахович в дербито с Милан  Ливърпул без Трент и Алисон срещу Саутхемптън

Ливърпул без Трент и Алисон срещу Саутхемптън  Става горещо! Супер мачове в елита на Лига на нациите

Става горещо! Супер мачове в елита на Лига на нациите

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR

дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR  продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR

продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR  продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR

продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR  продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

Уволниха учителка, затваряла деца от забавачка в чекмеджета

Уволниха учителка, затваряла деца от забавачка в чекмеджета  Забраниха износа на лекарство за недоносени деца

Забраниха износа на лекарство за недоносени деца  Мъката и наглостта продължават, депутатите пак не избраха шеф на НС

Мъката и наглостта продължават, депутатите пак не избраха шеф на НС  Моуриньо готви бомба в Истанбул - кани Роналдо във "Фенербахче"

Моуриньо готви бомба в Истанбул - кани Роналдо във "Фенербахче"  Националите по футбол се натресоха на Ирландия

Националите по футбол се натресоха на Ирландия