Eуфорията на БФБ-София от 2007 г. няма да се върне скоро, заявиха Алекси Андонов, изпълнителен директор на Витоша Българо-Унгарско Инвестиционно АД, и Александър Николов, зам.-председател на Съвета на директорите на Карол Капитал Мениджмънт, на проведения вчера Клуб Investor.bg на тема „Къде да инвестираме - на БФБ-София или в чужбина?“.

Алекси Андонов е песимист за възможността пазарът ни да стане ликвиден в следващите 5-7 години и инвеститорите трябва да се съобразяват с тази особеност, която обаче носи и възможности за големи печалби.

Инвеститорите у нас трябва да се нагодят към условията и могат да постигнат добра доходност, изтъкна той.

БФБ е за търпеливите инвеститори, смята Андонов. Нашият пазар е полу-инсайдърски, не съвсем прозрачен. Изисква индивидуален анализ на компаниите. Но малкият пазар е по-лесен за опознаване в сравнение с необятните възможности в чужбина, които пораждат не лесния въпрос къде и в какво да се инвестира.

Слабата ликвидност у нас, според него, ще затруднява адекватната пазарна оценка на компаниите и ще позволи покупка на книжа на изгодни нива, но ще е нужно търпение до реализиране на печалбите. Той очаква 10-15 силни поскъпвания на акции в следващите години, в резултат от търгови изкупувания, когато нов собственик влиза в дадена компания.

На БФБ бих предпочел компании с ясен профил и относително добър мениджмънт. Трябва да се търсят компании, обект на потенциално изкупуване през следващите години. Защитата на дребните акционери при покупки на мажоритарни пакети у нас е сравнително добра. Освен това тези пакети вървят с премия за контрол. Имаме доста примери за добри печалби при такива сделки, посочи Андонов.

Очаквам повече компании да излизат (и по линия на изкупувания), отколкото да влизат на БФБ в идните години. На много компании няма да е лесно да привлекат капитал. По-реално е създаването на ликвиден пазарь ако БФБ стане част от чужда борса.

За съжаление, ключови компании в българската икономика, като ДСК, УниКредит Булбанк, Солвей Соди и Лукойл Нефтохим, които трябваше да са гръбнакът и на борсата, няма да излязат, докато в Унгария точно такива компании създават пазара. БФБ си остава пазар на малки и средни компании, констатира Андонов.

Спорно е дали корпоративната култура у нас е лоша или просто пазарът не може да оправдае разходите за по-дълбоко проучване на мениджмънта чрез провеждане на срещи с него и др., разсъждава инвеститорът.

Правителствата досега не се занимават в дълбочина с въпросите за борсата и по тази причина очаквам ниска ликвидност и за в бъдеще. Приватизацията на БТК бе ключов момент, но техниката й не създаде предпоставки за ликвиден пазар.

В Унгария при такива сделки се подписваше договор, че мажоритарят няма да купува предложените публично акции, както и имаше създадени условия за разпръскване на акциите между много дребни инвеститори, отбеляза той.

"Не виждам историята, която да създаде еуфория на БФБ-София, каквато в периода 2005-2007 г. беше предстоящото ни присъединяване към ЕС", сподели Андонов.

Заради влизането в ЕС много западни инвеститори поеха риска на региона, който обаче сега не е толкова привлекателен. Преди рискът беше висок, но също и доходността. Сега рисковете остават, като въпросът е каква ще бъде доходността.

Световните пазари като цяло са в дългосрочен "бичи" пазар, въпреки „плашила“ като инфлацията и други подобни, смята Андонов, но признава, че храните в световен план постоянно ще се покачват. Голямата криза е зад гърба ни – в период на бавна консолидация сме, каза той.

По отношение на възобновяемите енергийни източници (ВЕИ) по-оправданата инвестиция от борсова гледна точка е тази в създатели на технологии, отколкото в централи. Трудно е да се предвиди коя технология ще се развие. Най-добрата тактика е да се инвестира в широк портфейл, например чрез индекси върху ВЕИ.

От своя страна, Александър Николов сподели, че от началото на 2011 г. най-добре се представят неликвидни пазари като България, Македония, Сърбия и Босна и Херцеговина, които през миналата година изостанаха.

"За това има ясна причина и тя е, че когато могат да правят пари на ликвидните пазари, инвеститорите не се сещат за малките, но сега когато трендът на външните пазари е в последната си третина - те поглеждат и насам", обяснява той.

Николов посочи, че при последната корекция на фондовите пазари в САЩ индексите в Източна Европа са отчели слабо понижение, което е индикатор за силата им.

Източна Европа е сред най-силните пазари, като тази година показва нетипично ниска воолатилност. След корекцията от февруари/март някои от пазарите в региона вече са на нови върхове. Очаквам регионът да продължи да е по-стабилен в глобален план, предвижда той.

Поуките за инвеститорите от кризата според Александър Николов са няколко.

Първата е, че те не се съобразиха с основния тренд – държаха акции и след началото на низходящия тренд. Те по принцип си държат акциите, понеже обикновено купуват по върховете и смятат, че неизбежната корекция ще е краткотрайна. Някои акции обаче може никога да не се възстановят, коментира той.

Втората поука е, че дори осъзнали основния (низходящ) тренд, инвестиралите в неликвидни акции не могат да излязат от него.

Друга поука е свързана с важността на разпределението на активите, тъй като низходящите периоди при различните пазари и активи обикновено не съвпадат.

Най-важното е къде са цените спрямо дългосрочните си плъзгащи се средни и какъв е трендът на тези средни, изтъкна портфолио мениждърът.

На БФБ трендът е възходящ, след като SOFIX премина последователно през нивата от 365 и 400 пункта. Консолидацията в един момент ще приключи и ще последва ново поскъпване, смята Николов.

Според него трендът на нашата борса няма да се определя от фактори, свързани с приватизацията, Сребърния фонд и други подобни - те могат да подобрят само ликвидността.

“Мога да ви обещая, че 2007 ще се повтори, но няма да е много скоро“, каза анализаторът. Историята обаче винаги се повтаря, защото мисленето на хората никога не се променя, смята той.

През следващите 5-10 години пазарите (включително и нашия) ще бъдат в широк период на консолидация, независимо от това какво ни се иска или дали някой иска да регулира процеса.

Освен ниската ликвидност на БФБ, Николай Грънчаров, началник на брокерския отдел в Емпорики Банк България, изтъкна и липсата на хеджиращи продукти. Добро бъдеще за БФБ обаче, според него, очертават борсовата приватизация на Е.ОН, инвестициите в местни активи на Сребърния фонд и връзката на ЦД с международната клирингова къща Clear Stream.

И тримата лектори се обединиха около мнението, че в инвестиционния портфейл не трябва да се залага само на една страна, както и на един тип актив.

Очаквайте в следващите дни видео материали от събитието. Снимки може да разгледате тук.

Клуб Investor.bg се осъществява благодарение на:

Генерален спонсор: Emporiki bank Credit Agricole Group

С подкрепата на: Енемона и Дженеръс Ауто

Пет предпочитани коледни филма, сред които не е "Сам вкъщи"

Пет предпочитани коледни филма, сред които не е "Сам вкъщи"  Показаха уникална находка на запазено бебе мамут от Сибир (+ВИДЕО)

Показаха уникална находка на запазено бебе мамут от Сибир (+ВИДЕО)  АПИ с предупреждение към шофьорите заради влошаване на времето

АПИ с предупреждение към шофьорите заради влошаване на времето  МС гласува допълнителни 38 млн. лв. за МО за новия боен самолет

МС гласува допълнителни 38 млн. лв. за МО за новия боен самолет  Карлос Насар е щангист №1 в света за 2024 г.

Карлос Насар е щангист №1 в света за 2024 г.

Как централните банки спечелиха битката, но изгубиха войната, част 3

Как централните банки спечелиха битката, но изгубиха войната, част 3  Как централните банки спечелиха битката, но изгубиха войната, част 4

Как централните банки спечелиха битката, но изгубиха войната, част 4  Цените на кафето, какаото и яйцата скачат, а въглищата отново носят изненади

Цените на кафето, какаото и яйцата скачат, а въглищата отново носят изненади  Как централните банки спечелиха битката, но изгубиха войната, част 1

Как централните банки спечелиха битката, но изгубиха войната, част 1  Как централните банки спечелиха битката, но изгубиха войната, част 2

Как централните банки спечелиха битката, но изгубиха войната, част 2

Stellantis реши основен проблем на зимното шофиране

Stellantis реши основен проблем на зимното шофиране  Geely: Няма да се откажем от продажбите на бензинови автомобили

Geely: Няма да се откажем от продажбите на бензинови автомобили  Защо прибирането на огледалата на паркинг може да бъде проблем

Защо прибирането на огледалата на паркинг може да бъде проблем  Карлос Гон: Honda е притисната отгоре да вземе Nissan

Карлос Гон: Honda е притисната отгоре да вземе Nissan  VW се разбра със синдикатите - Golf отива в Мексико

VW се разбра със синдикатите - Golf отива в Мексико

Заловиха контрабанда на сребърни бижута за над 168 хил. лв.

Заловиха контрабанда на сребърни бижута за над 168 хил. лв.  Мъж почина в хотел в Добрич, в стаята му - 8 флакона райски газ и метамфетамин

Мъж почина в хотел в Добрич, в стаята му - 8 флакона райски газ и метамфетамин  Какви са ключалките, които пазят от крадци?

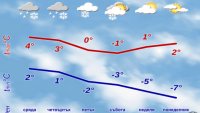

Какви са ключалките, които пазят от крадци?  Студена и снежна ще е Коледа, с температури под нормата

Студена и снежна ще е Коледа, с температури под нормата  Милотинова: Предизвикателствата за България и Европа ще продължат

Милотинова: Предизвикателствата за България и Европа ще продължат