Първото тримесечие на 2021 г. изправи инвеститорите на нокти на фона на растящата доходност, ускореното пренасочване към циклични акции и рязкото поскъпване на книжата на GameStop, което постави инвеститорите на дребно от WallStreetBets под светлините на прожекторите.

Ройтерс посочва някои тенденции, които инвеститорите да следят през второто тримесечие и как те могат да се отразят на по-широките пазари.

По-висока доходност

Доходността по бенчмарковите 10-годишни американски държавни ценни книжа нарасна с около 80 базисни пункта през второто тримесечие – трети по големина тримесечен ръст през последните десет години, тъй като инвеститорите продаваха облигации в очакване на възстановяването на американската икономика и по-висока инфлация.

Много инвеститори смятат, че ръстът ще продължи, като Goldman Sachs очаква доходност от 1,9% до края на 2021 г., а TD Securities предвижда доходността да се повиши до 2%.

„Смятаме, че ръстът се случва по правилни причини“, коментира Гарги Пал Чодхури от компанията BlackRock.

Той е на мнение, че нов ръст на доходността едва ли ще извади от релси ралито, което тласна S&P 500 до нов рекорд в сряда, тъй като доходността расте от „много, много ниски нива“.

Други не са толкова сигурни. В ново изследване на BofA Global Research 43% от инвеститорите са заявили, че доходност от 2% по 10-годишните облигации ще доведе до разпродажба на акции.

Растящ долар

Растящата доходност помага за покачването на долара до най-високото му ниво от близо 17 месеца и някои инвеститори очакват още по-силен долар в бъдеще.

Засилването на долара може да натежи върху печалбите на американските международни компании и да е лоша новина за ралито през последно време на суровините, което тласна нагоре цените на всичко – от петрола до медта и желязната руда.

Повече стойност

Очакванията за съживяване на американската икономика засилват т. нар. повторно отваряне на търговията през последните месеци, предизвиквайки рали при акциите на банките, енергийните компании и други сектори, които години наред изоставаха от растежа на технологичните акции.

Индексът Russell 1000 е нараснал с 11% през първото тримесечие, продължавайки тенденцията от края на 2020 г.

„Ако се появи нова парадигма, състояща се от устойчиво по-висок номинален растеж и по-висока доходност, търговията със стойностни активи може да продължи години наред“, коментира Марк Хаефеле, главен инвестиционен директор в UBS Global Wealth Management.

Затрудненията в усилията на САЩ за повторно отваряне обаче може да засилят привлекателността на технологичните акции и да върнат инвеститорите обратно към книжа, които водеха пазарите към растеж години наред.

По-ниска волатилност

Тримесечието отбеляза и дългоочаквания спад на прогнозите на инвеститорите за спираловидно движение на пазара. Индексът Cboe Volatility Index, известен като индикатор за страха на Wall Street, неотдавна падна под 20 пункта спрямо близо рекордното ниво от 85,47 пункта година по-рано.

Спадът отразява очакванията на инвеститорите, че ръстовете през последно време на фондовия пазар вероятно ще продължат, казва Брайън Овърбай, старши анализатор в Ally Invest.

Индексът остава над дългосрочното си средно равнище от 17,5 пункта, вероятно защото някои инвеститори защитават позициите си, като използват опции върху индекса S&P 500, отбелязва Овърбай.

Инфлация

Макар че инфлацията последователно остава под целта от 2% на Федералния резерв през последните десет години, държавните разходи за трилиони долара съживиха дискусиите за завръщането й.

Един индикатор за инфлацията, който следи очакваното средно равнище през идните пет години, започвайки от сега, е на ниво от 2,16%, което е най-високото от декември 2018 г. насам.

Новото изследване на BofA Global Research показва, че фонд мениджърите смятат за най-голям риск за пазара ръст на инфлацията, който може да натежи върху долара и да подкопае търсенето на по-дългосрочни облигации.

България и Румъния влизат напълно в Шенген от 2025 г.

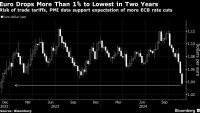

България и Румъния влизат напълно в Шенген от 2025 г.  Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви

Еврото падна до най-ниското ниво от 2022 г. в очакване на още по-ниски лихви  Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари

Лагард алармира за инерцията на ЕС по отношение на съюза на капиталовите пазари  Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic

Министерството на правосъдието се опитва да осуети сделката на Google с Anthropic  Азиатският втечнен природен газ достигна най-високата си цена за 2024 г.

Азиатският втечнен природен газ достигна най-високата си цена за 2024 г.

Руска атака блокира работата на украинския парламент

Руска атака блокира работата на украинския парламент  Пети неуспешен опит на депутатите да си изберат председател

Пети неуспешен опит на депутатите да си изберат председател  България се изправя срещу Ирландия в плейофа на Лигата на нациите

България се изправя срещу Ирландия в плейофа на Лигата на нациите  Рибата в Черно море изчезва (+ВИДЕО)

Рибата в Черно море изчезва (+ВИДЕО)  Автоинструктори се обявиха против въвеждането на таблетите

Автоинструктори се обявиха против въвеждането на таблетите

Първите думи на Илиан Илиев след жребия

Първите думи на Илиан Илиев след жребия  Юве без Влахович в дербито с Милан

Юве без Влахович в дербито с Милан  Ливърпул без Трент и Алисон срещу Саутхемптън

Ливърпул без Трент и Алисон срещу Саутхемптън  Става горещо! Супер мачове в елита на Лига на нациите

Става горещо! Супер мачове в елита на Лига на нациите

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR

дава под наем, Ателие,Таван, Студио, 16 m2 София, Гео Милев, 107.42 EUR  продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR

продава, Двустаен апартамент, 64 m2 София, Дървеница, 155000 EUR  продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR

продава, Тристаен апартамент, 65 m2 София, Света Троица, 140000 EUR  продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

продава, Къща, 196 m2 Пловдив област, с.Брестник, 264900 EUR

Уволниха учителка, затваряла деца от забавачка в чекмеджета

Уволниха учителка, затваряла деца от забавачка в чекмеджета  Забраниха износа на лекарство за недоносени деца

Забраниха износа на лекарство за недоносени деца  Мъката и наглостта продължават, депутатите пак не избраха шеф на НС

Мъката и наглостта продължават, депутатите пак не избраха шеф на НС  Моуриньо готви бомба в Истанбул - кани Роналдо във "Фенербахче"

Моуриньо готви бомба в Истанбул - кани Роналдо във "Фенербахче"  Националите по футбол се натресоха на Ирландия

Националите по футбол се натресоха на Ирландия