Някои световни хедж фондове навлизат в 2021 г. с оптимистични очаквания за бързо отпадане на икономическите предизвикателства, свързани с пандемията от коронавируса, пише Ройтерс.

Хедж фондовете, които използват ливъридж и по-агресивни, често по-рискови стратегии от другите инвеститори, вярват, че много нежелани по-рано сектори, вариращи от енергетиката до търговията на дребно, ще се възстановят през 2021 г.

С активи на обща стойност около 3 трлн. долара хедж фондовете показаха устойчивост през 2020 г., като много от тях постигнаха по-добри резултати от широкия пазар.

„Смятаме, че 2021 г. ще бъде наистина положителна за пазарите“, казва Джейсън Донвил, президент и главен изпълнителен директор на базирания в Торонто хедж фонд Donville Kent Asset Management. Той прогнозира "експлозия" на натрупаното търсене в сектора на пътуванията и развлеченията, което ще доведе до период на "свръхрастеж".

За цялата 2020 г. американският борсов индекс S&P 500 се повиши с 16,26%, зашеметяващо рали след мечия пазар от старта на пандемията в началото на годината.

"Това, което бих казал за 2021 г., е, че изглежда, че ще бъде година на възстановяване“, коментира Робърт Сиърс, главен инвестиционен директор в базираната във Великобритания Capital Generation Partners, която инвестира в хедж фондове от целия свят. „Това е консенсусното мнение", допълва той.

Сред печелившите сектори през 2020 г. беше този на информационните технологии, като съответният подиндекс на S&P 500 се повиши с повече от 42%, тъй като се възползва от рязкото ускоряване на онлайн тенденциите. От друга страна, хотелиерският и развлекателният подиндекс постигна ръст от едва 1,4%. През последното тримесечие обаче акциите на компаниите от развлекателния сектор се възстановиха, тъй като пускането на ваксини ускори надеждите за възстановяване.

„Мисля, че макроусловията ще продължат да бъдат доста нестабилни, така че макро фондовете трябва да имат добра година“, посочи Сиърс, имайки предвид фондовете, които инвестират според макроикономическите тенденции.

Той добави, че фондовете, специализирани в търговията с валути и стоки, също трябва да се справят добре.

Джак Макинтайър, портфолио мениджър на американската фирма Brandywine Global, която управлява стратегия за макро хедж фондове на стойност 62 млрд. долара, заяви, че през новата година ще има „по-малко несигурност и повече сигурност“.

Финансовият сектор изпита затруднения заради коронавируса и може би за него предстои възстановяване, прогнозира Филип Ферейра от базирания в Париж хедж фонд Lyxor Asset Management, добавяйки, че секторът обикновено се представя по-добре в началния етап на възстановяване.

S&P Financial Index се понижи с около 4,3% през 2020 г. въпреки възстановяването през четвъртото тримесечие.

„От макро страна мениджърите казват, че при толкова ниски лихви те диверсифицират фиксирания доход с инфлация и особено със злато“, каза Ферейра.

Северноамериканската енергетика е друг засегнат сектор, популярен сред хедж фондовете. Канадският индекс на енергийния сектор загуби 37,8% през цялата 2020 г., докато съпоставимият индекс за САЩ се понижи с 37,3%.

„Бих казал, че потреблението на енергия ще постигне много здравословно възстановяване и вероятно ще продължи до над историческо ниво на годишна база“, каза Джей Тейтъм, портфолио мениджър в базираната в Ню Йорк Valent Asset Management. Той прогнозира растеж за петролния сектор.

Adani продължава срива след загуба от $27 млрд. заради обвинения в САЩ

Adani продължава срива след загуба от $27 млрд. заради обвинения в САЩ  Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили

Northvolt подаде молба за фалит, потапяйки надеждите на Европа за електромобили  Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал

Купчината от 325 милиарда долара на Бъфет е ранен предупредителен сигнал  Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп

Гари Генслер планира да се оттегли от SEC преди връщането на Тръмп  Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Киберпсихология и AI: Новата епоха на общуване между хора и алгоритми

Жертви и ранени след руски удари в Суми

Жертви и ранени след руски удари в Суми  Лоша новина за електромобилите в Европа

Лоша новина за електромобилите в Европа  Страхотни новини за три зодии до март 2025 г.

Страхотни новини за три зодии до март 2025 г.  Загинал и 18 ранени в катастрофи за денонощието

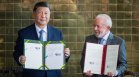

Загинал и 18 ранени в катастрофи за денонощието  Китай и Бразилия обединяват сили за мирен и проспериращ свят

Китай и Бразилия обединяват сили за мирен и проспериращ свят

Изкушават Майк Тайсън с работа в порно филм

Изкушават Майк Тайсън с работа в порно филм  Арда продава трио

Арда продава трио  Лицензът на Берое отново виси

Лицензът на Берое отново виси  Трансферна битка: Левски цака ЦСКА за родна звезда!

Трансферна битка: Левски цака ЦСКА за родна звезда!

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  продава, Мезонет, 130 m2 Халкидики, 128000 EUR

продава, Мезонет, 130 m2 Халкидики, 128000 EUR  дава под наем, Офис, 64 m2 София, Оборище, 660 EUR

дава под наем, Офис, 64 m2 София, Оборище, 660 EUR  продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR

продава, Двустаен апартамент, 71 m2 Пловдив, Съдийски, 110500 EUR  продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

продава, Двустаен апартамент, 57 m2 Варна област, гр. Бяла, 37000 EUR

Байдън осъди заповедта на трибунала в Хага за арест на Нетаняху

Байдън осъди заповедта на трибунала в Хага за арест на Нетаняху  Едва не изгониха пилот на F1 от Лас Вегас

Едва не изгониха пилот на F1 от Лас Вегас  Илков ще проведе важен разговор за членството ни в Шенген

Илков ще проведе важен разговор за членството ни в Шенген  Русия заплаши Великобритания и Полша

Русия заплаши Великобритания и Полша  Модерна система с ИИ лови шофьорите които си гледат в телефона

Модерна система с ИИ лови шофьорите които си гледат в телефона

преди 3 години Мечият пазар винаги идва в най-неподходящия момент - точно когато всички вярват в безкрайния ръст и просперитет и всички мислят, че провалът на Тесла, Амазон и останалите е невъзможен... Всички удобно са забравили какво се случи с Теранос и IBM при положение, че IBM беше много по-влиятелна и доминантна компания от Apple и Amazon взети заедно днес само преди няколко десетилетия... Според мен 2021 ще е годината на голямото разочарование и реките от сълзи, които леят наивниците, които са повярвали на wall street... Увеличаването на лихвите по 10 годишните книжа с 0.25% за 3 дни и спадът на $ във валутните пазари са само началото, рефинансирането на 8 трилиона $ от ерата на Обама и Бернанки са горчивия хап, които балъчетата ще трябва да глътнат. Но не само това - дефицитът на Байдън ще удари 6-8 трилиона $ 2021... Скоро ще разберем какво ще стане след като 16 трилиона нови $ бъдат създадени за 2021 - 50% ли имаме обезценка на $ или само 30% това е въпросът. Колко трябва да поскъпнат акциите за да има смисъл да се инвестира в тях при 50% спад на $. DJIA - 100 000 или колко? отговор Сигнализирай за неуместен коментар