Правителствата от Близкия изток поставят рекорд по продажба на дългове, тъй като устойчивият спад на цените на петрола отслабва публичните финанси в най-големия регион износител на суров петрол в света, съобщава Financial Times.

Страните, включително Абу Даби и Бахрейн, са заели 8,6 млрд. долара от международните капиталови пазари от началото на годината досега. Така те задминават предишния рекорд от 2009 г., когато строителните проекти и бумът с недвижимите имоти в Персийския залив започнаха да западат, а Дубай шокира инвеститорите, искайки отсрочка по изплащането на дълговете си.

Дълговите пазари в региона може да получат допълнителен тласък през следващия месец, тъй като правителствата и държавните компании се опитват да приключат с плановете си за продажба на облигации преди свещения мюсюлмански месец Рамадан, който започва на 7 юни.

„Ниските цени на петрола доведоха до остра фискална криза в региона, което предизвика внезапна нужда от дългове“, коментира Филипе Дауба-Пантанас, икономист в Standard Chartered. “Тъй като това са малки страни, които искат да увеличат максимално възможностите си за заеми, те проучват международните пазари, за да открият най-много потенциални кредитори“.

Правителствата от Персийския залив, включително Катар, който миналата седмица привлече заем за над 5 млрд. долара, вече водят преговори с банки за навлизане на международните пазари за облигации за пръв път от година. Те са окуражени от успеха от продажбата на дълг от Абу Даби през април, когато емирството привлече оферти за 17 млрд. долара срещу облигации за 5 млрд. долара.

Според банкерите се очаква Саудитска Арабия да емитира дебютните си международни облигации след лятото, след като вече договори заем за 10 млрд. долара с няколко банки, сред които са HSBC, Bank of Tokyo-Mitsubishi и JP Morgan.

Емитирането цели да отслаби натиска върху ликвидността на местните банки, който се засили заради срива на цената на петрола, както и да се превърне в пример за компании, които също да навлизат на пазара.

Други възможни бъдещи емитенти на облигации включват федералното правителство на ОАЕ, които проучват възможността за издаване на собствен дълг в допълнение на облигациите, продавани от отделните емирства, и Иран, който води преговори с глобалната кредитна агенция Fitch.

“Това е годината на дълговете“, казва един банкер, базиран в Дубай. „На фона на мрачните настроения капиталовите пазари са доста активни“.

Спадът на цените на петрола поставя държавните финанси под силен натиск, принуждавайки регионалните правителства да преосмислят нуждата си от заеми, докато намаляващите приходи от износ на петрол разширяват бюджетните дефицити.

Премията, искана от инвеститорите за купуване на дълг, издаден от близкоизточните суверени, обаче спада от февруари насам, докато цените на петрола сорт Брент са се покачили от 32 долара за барел до 43 долара, а отслабването на долара отслабва натиска върху обвързаните с него валути.

В края на април Абу Даби успя да вземе вземе заем за 10 години при 3,12%, което с около 125 базисни пункта над американските държавни ценни книжа. Същата продажба на дълг през 2009 г. бе на ниво от 6,75% и с по-висок спред от американския бенчмарк.

Всяка новина е актив, следете Investor.bg и в Google News Showcase.

Главчев увери Мутафчиев, че ще решат проблема с парите за театрите

Главчев увери Мутафчиев, че ще решат проблема с парите за театрите  Министерството на културата обясни защо бави парите за театрите

Министерството на културата обясни защо бави парите за театрите  ЦСКА официално продаде Християн Петров в "Хееренвеен"

ЦСКА официално продаде Християн Петров в "Хееренвеен"  Разполагането на западни войски в Украйна ще склони Русия към мир

Разполагането на западни войски в Украйна ще склони Русия към мир  Хореографът-терапевт Александър Вачев с танцова стъпка до Виетнам и обратно

Хореографът-терапевт Александър Вачев с танцова стъпка до Виетнам и обратно

Каква е вероятността изключителността на САЩ да продължи

Каква е вероятността изключителността на САЩ да продължи  Майк Уилсън очаква препятствия в първата половина на годината

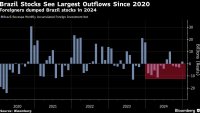

Майк Уилсън очаква препятствия в първата половина на годината  Чужденците продължава да бягат от бразилския пазар след срив от $290 млрд.

Чужденците продължава да бягат от бразилския пазар след срив от $290 млрд.  Swiss Re: Има разминаване и между ядрото и периферията на Европа

Swiss Re: Има разминаване и между ядрото и периферията на Европа  Swiss Re продължава да открива разминаване между САЩ и Европа

Swiss Re продължава да открива разминаване между САЩ и Европа

Hyundai се избавя от мултимедията в моделите си

Hyundai се избавя от мултимедията в моделите си  Това е „новата“ Tesla Model Y

Това е „новата“ Tesla Model Y  Проучване: До 10 години 80% от колите ще са с електрическо задвижване

Проучване: До 10 години 80% от колите ще са с електрическо задвижване  Цената на успеха – колите на годината, които се оказаха провал

Цената на успеха – колите на годината, които се оказаха провал  Honda представи електрическото си бъдеще

Honda представи електрическото си бъдеще

Президентът за Владимир Даверов: Достоен творец и човеколюбива личност

Президентът за Владимир Даверов: Достоен творец и човеколюбива личност  Кирил Петков: Бюджетът и правосъдието са заложници на ГЕРБ

Кирил Петков: Бюджетът и правосъдието са заложници на ГЕРБ  МВР готви обществена поръчка за бодикамери за полицаите за 70 млн. лв.

МВР готви обществена поръчка за бодикамери за полицаите за 70 млн. лв.  Сърменов: Една сюрия хора, които са временници, управляват културата

Сърменов: Една сюрия хора, които са временници, управляват културата  Вяра в лидера си или пропаганда: Руските войски ще получат икони с инициалите на Путин

Вяра в лидера си или пропаганда: Руските войски ще получат икони с инициалите на Путин