Златото няма да надвиши 1 200 долара за тройунция

Златото регистрира спад през 2015 г., който отговаря на покачването на долара спрямо еврото. В началото на тази година обаче продажбите на рискови активи са изключително силни и златото успява да задържи позициите си. Новият диапазон на търговия е от 1000 до 1100 долара за тройунция, като все още не е тествана подкрепата на това ключово равнище.

Интересът на инвеститорите към златото е по-голям, отколкото тяхното желание да притежават останалите суровини – индустриални метали или петрол. Въпреки това кризата на пазара на суровини оказва негативно влияние върху златото. Геополитическите рискове имат слабо влияние върху цената му, а ниските лихви и липсата на инфлация ще продължат да отблъскват инвеститорите от благородните метали.

Очаква се златото да остане под натиска на поевтиняването на суровините през първата половина на годината. Краткосрочен ръст е възможен при разпродажби на фондовите пазари, но цената няма да се покачи над 1200 долара за тройунция.

Перспективата пред златото до края на годината е по-скоро негативна и цената му ще тества ключовото равнище от 1000 долара. То ще предостави добри възможности за дългосрочни инвестиции през следващите 3 години, като за предпочитане е да се увеличават постепенно експозициите в акции на златодобивни компании.

Петрол над 40 долара

Излишъкът при петрола ще се запази през цялата година, но най-силно ще бъдат засегнати производителите на шистов петрол в САЩ. Основната причина за силните разпродажби на петрол в началото на годината е сривът на фондовия пазар в Китай, който се пренесе върху всички финансови инструменти. Това не е свързано с икономическия растеж в страната, въпреки че вероятно ще има негативен ефект. Спадът на петрола е следствие на спекулативни позиции, които допълват съществуващото неравновесие в търговията със суровината. Поради тази причина спад в първите месеци на 2016 г. представлява краткосрочна възможност за инвестиция за покупка на нива 30 и дори 25 долара, ако се задълбочи сривът.

Цената на петрола ще достигне през годината нива над 40 долара за барел. Текущите равнища са изключително критични за компаниите в САЩ, които добиват шистов петрол и които имат по-високи разходи. Кризата в този сектор ще се задълбочи и ниските ценови нива ще доведат до затваряне на производствени мощности и до постепенно ликвидиране на излишъка през тази година. В края на 2016 г. ще има значително по-добра среда за дългосрочни инвестиции в сектора, особено в акции на петролни компании.

Акции – година на внимателно управление

Изключително лошият старт на годината ще даде своето отражение върху търговията с акции по света и през следващите няколко месеца. Спадът е следствие на събитията на китайския пазар, които са по-скоро повторение на случилото се през август-септември 2015 г., отколкото да са индикатор за назряваща световна криза. Инвеститорите също така не възприемат негативно повишаването на лихвите в САЩ. Това не бива да се тълкува като липса на рискове пред щатския и европейските пазари. Основният проблем в момента е как китайската икономика ще продължи да се развива и дали забавянето на растежа й няма да повлияе върху глобалния растеж.

Исторически погледнато, акциите в САЩ и Европа са слабо надценени. Това се дължи на нулевите лихвени равнища, които доведоха до високата оценка на книжата. Процесът на нормализиране на лихвите ще доведе до 2-3 години на по-слаб ръст на акциите спрямо предишните години. Оценката на акциите ще се подобрява единствено от покачването на финансовите резултати на компаниите. Краткосрочните корекции, които през следващите години ще са по-чести, може да се използват за спекулативни печалби. По този начин може да се постигне по-висок резултат от сравнително скромните темпове на годишен ръст на борсите от 5-10%.

Инвестициите в акции трябва да са насочени към определени сектори, като за най-подходящи считаме финансовия сектор и нецикличните потребителски стоки (храни и напитки, бързооборотни стоки). По-рискови са акциите в петролния сектор и в добива на индустриални метали, за които считаме, че ще достигнат дъното си през годината. Суровините ще бъдат най-интересният сектор, но и най-рисковият. Инвестициите в Китай също носят най-голяма опасност от загуби, защото оценката на акциите в страната е много по-висока спрямо останалите големи пазари.

2016-та ще бъде година на внимателно управление на парите, като европейските пазари са най-перспективни. Причината за това е евтиното евро и продължаващите стимули на Европейската централна банка, които подкрепят печалбите на европейските компании. Освен това оценката на книжата от ЕС е по-атрактивна от акциите в САЩ.

Пет предпочитани коледни филма, сред които не е "Сам вкъщи"

Пет предпочитани коледни филма, сред които не е "Сам вкъщи"  Показаха уникална находка на запазено бебе мамут от Сибир (+ВИДЕО)

Показаха уникална находка на запазено бебе мамут от Сибир (+ВИДЕО)  АПИ с предупреждение към шофьорите заради влошаване на времето

АПИ с предупреждение към шофьорите заради влошаване на времето  МС гласува допълнителни 38 млн. лв. за МО за новия боен самолет

МС гласува допълнителни 38 млн. лв. за МО за новия боен самолет  Карлос Насар е щангист №1 в света за 2024 г.

Карлос Насар е щангист №1 в света за 2024 г.

Как централните банки спечелиха битката, но изгубиха войната, част 3

Как централните банки спечелиха битката, но изгубиха войната, част 3  Как централните банки спечелиха битката, но изгубиха войната, част 4

Как централните банки спечелиха битката, но изгубиха войната, част 4  Цените на кафето, какаото и яйцата скачат, а въглищата отново носят изненади

Цените на кафето, какаото и яйцата скачат, а въглищата отново носят изненади  Как централните банки спечелиха битката, но изгубиха войната, част 1

Как централните банки спечелиха битката, но изгубиха войната, част 1  Как централните банки спечелиха битката, но изгубиха войната, част 2

Как централните банки спечелиха битката, но изгубиха войната, част 2

Stellantis реши основен проблем на зимното шофиране

Stellantis реши основен проблем на зимното шофиране  Geely: Няма да се откажем от продажбите на бензинови автомобили

Geely: Няма да се откажем от продажбите на бензинови автомобили  Защо прибирането на огледалата на паркинг може да бъде проблем

Защо прибирането на огледалата на паркинг може да бъде проблем  Карлос Гон: Honda е притисната отгоре да вземе Nissan

Карлос Гон: Honda е притисната отгоре да вземе Nissan  VW се разбра със синдикатите - Golf отива в Мексико

VW се разбра със синдикатите - Golf отива в Мексико

Заловиха контрабанда на сребърни бижута за над 168 хил. лв.

Заловиха контрабанда на сребърни бижута за над 168 хил. лв.  Мъж почина в хотел в Добрич, в стаята му - 8 флакона райски газ и метамфетамин

Мъж почина в хотел в Добрич, в стаята му - 8 флакона райски газ и метамфетамин  Какви са ключалките, които пазят от крадци?

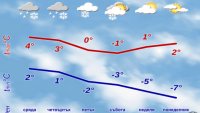

Какви са ключалките, които пазят от крадци?  Студена и снежна ще е Коледа, с температури под нормата

Студена и снежна ще е Коледа, с температури под нормата  Милотинова: Предизвикателствата за България и Европа ще продължат

Милотинова: Предизвикателствата за България и Европа ще продължат

преди 8 години съвет на зомби , за зомбита...Елана дори не разбират , че правят свиррки на световния елит и оттам им идва лапаницата.И малките деца знаят , че нефта не може да свърши , но зомбитата не вЕрват!!!Айде зомбитааа , трейдърчета , залагайте на игричката...Елана дори не хеджира позициите - просто чака безмозъчните трейдъри сами да си самоликвидират сметките чрез маржинкола.За 3 месеца 70 % от тез които играят в Елана(не само там) си губят парите - до 1 г -99% си губят парите .Самички.Никой не ги натиска , те си звънят... отговор Сигнализирай за неуместен коментар

преди 8 години Аз ли съм *** или някой се ***?Дръпнатата икономика продължава да боксува а ние да купуваме суровини отговор Сигнализирай за неуместен коментар

преди 8 години Ми много добре! отговор Сигнализирай за неуместен коментар