Деликатната макроикономическа среда не помага. Излизаме от почти безпрецедентен период на икономическа сила. САЩ постигнаха 36 поредни тримесечия на растеж на БВП до 2018 г. Днес изглежда сме между чука и наковалнята. Ако макроикономическите данни са слаби, ще се понижат очакваните печалби. Ако пък са силни, ще последва затягане на паричната политика, от което с вероятност от 75% в исторически план ще настъпи рецесия. Европа прилича все повече на Япония, с ниски растеж и инфлация. Накрая, Китай е много волатилен, докато глобалният дълг расте по-бързо от БВП.

Половината от дълга с инвестиционен рейтинг е в категорията ВВВ – последната преди неинвестиционния клас. Новата пазарна архитектура подклажда представата, че силите, на които се градят пазарите, са се променили. Систематичната търговия сега е най-големият компонент в общия обем. Това води до намаляване на влиянието на активните „фундаментални” пари, които досега бяха потенциален източник на подкрепа при спадащи цени на акциите.

Европа, за разлика от САЩ, винаги е имала ликвиден проблем. Най-ликвидните акции в Европа - Nestlé и Shell, се търгуват всеки ден при обеми от 200 до 300 млн. евро при пазарна капитализация от 200 млрд. евро. Това е сходна ликвидност с тази на американската компания GrubHub, чиято капитализация е 30 пъти по-малка. Ликвидният проблем, освен това, се задълбочава. Това безпокои отделите за управление на риска, които поставят под съмнение залагането на акции на малки и средни европейски компании.

Ролята на високочестотната търговия усложнява допълнително нещата. Как тогава фонд мениджърът може да създаде стойност? Както винаги, объркващата среда предлага възможности. Виждам възможност в имитирането на инвестиции в непублични компании сред листнатите такива. Не става въпрос само за избора между публични и непублични, а за правенето на концентрирани залози с времеви арбитраж и може би дори контрол чрез активно участие, отколкото активизъм.

Европейските акции представляват плодотворна почва за инвестиране. Както при непубличните компании, най-добрият начин за навигиране в тази потенциално токсична среда е да се идентифицират отделни успешни корпоративни истории.

Това означава дългосрочни вложения в бизнеси с възвръщаемост на инвестирания капитал над 15% и структурен път за ръст на органичните продажби, надхвърлящ БВП. Означава да се избират компании, а не акции, защото най-добрите бизнес идеи в Европа далеч не са токсични.

Победата на Тръмп кара една част от Уолстрийт да преосмисли стратегията си

Победата на Тръмп кара една част от Уолстрийт да преосмисли стратегията си  Унгария планира да увеличи минималната заплата с 40% до 2027 г.

Унгария планира да увеличи минималната заплата с 40% до 2027 г.  Светът няма да стане по-сигурен с новата ядрена ракета на Тръмп

Светът няма да стане по-сигурен с новата ядрена ракета на Тръмп  AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония

AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония  ЕС и Китай продължават да са далече от сделка за избягване митата за EV

ЕС и Китай продължават да са далече от сделка за избягване митата за EV

Кристиано Роналдо откри головото шоу на "Ал Насър" срещу "Ал Гарафа"

Кристиано Роналдо откри головото шоу на "Ал Насър" срещу "Ал Гарафа"  Технологиите, които променят финансовите услуги

Технологиите, които променят финансовите услуги  Петър Чобанов: Минималната заплата крие повече рискове, отколкото решения на проблеми

Петър Чобанов: Минималната заплата крие повече рискове, отколкото решения на проблеми  Радостин Василев иска да премахне хазарта, мигрантите и КПКОНПИ

Радостин Василев иска да премахне хазарта, мигрантите и КПКОНПИ  Централна емисия

Централна емисия

Жалко. Националите по баскетбол изпуснаха Черна Гора в Ботевград

Жалко. Националите по баскетбол изпуснаха Черна Гора в Ботевград  Кокала отсече: Не съм проклел Левски + ВИДЕО

Кокала отсече: Не съм проклел Левски + ВИДЕО  Бесен Венци Стефанов изригна мощно срещу съдия

Бесен Венци Стефанов изригна мощно срещу съдия  От Ботев Пд за казуса „Зингаревич“: Странна и лишена от прозрачност ситуация

От Ботев Пд за казуса „Зингаревич“: Странна и лишена от прозрачност ситуация

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR

дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR  дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR

дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR  дава под наем, Двустаен апартамент, 70 m2 София, Център, ул. Искър, 613.81 EUR

дава под наем, Двустаен апартамент, 70 m2 София, Център, ул. Искър, 613.81 EUR  продава, Парцел, 1001 m2 София, Банкя (гр.), 70070 EUR

продава, Парцел, 1001 m2 София, Банкя (гр.), 70070 EUR

Президентът Путин поздрави Кустурица по случай 70-ия му рожден ден

Президентът Путин поздрави Кустурица по случай 70-ия му рожден ден  Бой в сръбския парламент, депутати и минстри си разменяха юмруци

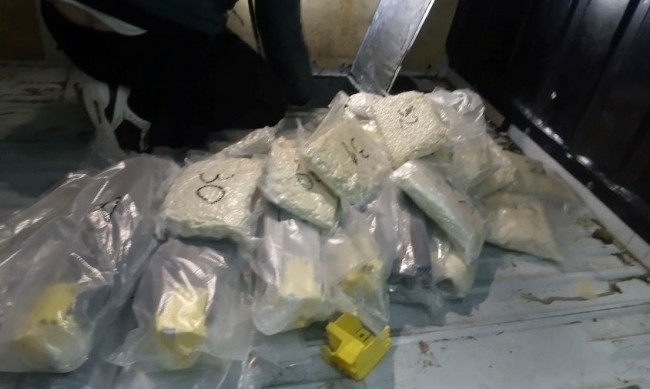

Бой в сръбския парламент, депутати и минстри си разменяха юмруци  Хванаха 41 кг кокаин в района на Дунав мост - Видин

Хванаха 41 кг кокаин в района на Дунав мост - Видин  Няма данни за българи на борда на потъналия кораб в Червено море

Няма данни за българи на борда на потъналия кораб в Червено море  Три зони за безплатно измерване на кръвното в столицата

Три зони за безплатно измерване на кръвното в столицата