До съвсем скоро акциите на канадската фармацевтична компания Valeant се считаха от хедж фондовете за едни от най-горещите инвестиции. Но сега вероятно мениджърите проклинат деня, в който са включили акциите в портфейлите си. В сряда акциите на Valeant на Нюйоркската фондова борса се сринаха с до 40%, като приключиха сесията със спад от 28%. В четвъртък последва нов срив със 7,37%.

Най-известната жертва на трусовете е мениджърът на хедж фонд Бил Акман. Според изчисленията на Bloomberg той e загубил само заради залога си във Valeant през тази година около 1,8 млрд. долара. Само в сряда от портфейла му се изпариха 820 млн. долара. „Трябва да се случи истинско чудо, за да може Акман да възвърне парите си", казва инвеститор, вложил пари в компанията на Акман Pershing Square Capital Management, цитиран от Ройтерс.

За сегашния срив на акциите е виновен влиятелен спекулант - Citron Research, който печели доста пари със залагания за падащи курсове. Citron Research обвини Valeant, че е напомпвала приходите от продажбите изкуствено, като сравни практиките с тези на Enron.

Ако сте забравили, с търговията си в сферата на енергетиката и финансовите продукти Enron стана една от най-големите корпорации в САЩ. Но външният вид лъжеше. Ръководството прикриваше загуби от измамен баланс. През 2001 г. компанията се срина, а инвеститорите загубиха милиарди. Шефът Джефри Скилинг бе осъден на лишаване от свобода за дълги години. Valeant отхвърли обвиненията като "грешка", но въпреки това акциите пропаднаха.

Сривът на Valeant идва в неподходящ момент за Акман. До края на септември портфейлът му е загубил вече 13% от своята стойност. През миналата година той постигна невероятния марж от 40%, главно поради своя залог в производителя на ботокс Allergan, който бе погълнат от фармацевтичната компания Actavis.

Акциите на Valeant бяха под натиск и преди твърденията за измама. През септември те се сринаха с 25 процента, след като компанията бе критикувана заради увеличението на цените на две от своите лекарства. Лекарствата за сърдечно-съдови заболявания поскъпнаха с 525 и 212 процента. Това показвало "грозните бизнес практики" на биофармацевтичната индустрия, заяви изследователската компания Edison Research. Valeant използвала слабостите на системата на щатското здравеопазване, за да трупа печалба. Преди това и кандидатът за президент Хилари Клинтън обяви война на "лихварството" във фармацевтичния сектор.

Акман не е единственият хедж фонд мениджър, който си изгори ръцете с Valeant. Според Goldman Sachs през второто тримесечие на годината акцията е била сред десетте топ позиции в 32 хедж фонда. Според Bloomberg Акман държи 5,7 на сто (19,4 млн. акции) от компанията. Джеф Убън държи 4,4 на сто, а Джон Полсън – около 2,6 на сто. Компанията на Стивън Мендел Lone Pine Capital държи 1,5 на сто, а Viking Global на Андреас Хавърсънс - 1,3 на сто. Така че и те вероятно не са в добро настроение.

Корбо: Цената определя дали LNG от САЩ ще дойде в Европа

Корбо: Цената определя дали LNG от САЩ ще дойде в Европа  Корбо: Регулациите на ЕС за метана са в ущърб на САЩ

Корбо: Регулациите на ЕС за метана са в ущърб на САЩ  Корбо: Тръмп може да поиска дългосрочни договори за LNG с Европа

Корбо: Тръмп може да поиска дългосрочни договори за LNG с Европа  Корбо: Изборът на Тръмп или Харис не влияе на предлагането на горива

Корбо: Изборът на Тръмп или Харис не влияе на предлагането на горива  Fincantieri: Предстои период на увеличаване на световния флот

Fincantieri: Предстои период на увеличаване на световния флот

Здравословни навици за понижаване на холестерола

Здравословни навици за понижаване на холестерола  ПСВ разгроми "Жирона" с 4:0

ПСВ разгроми "Жирона" с 4:0  Късна емисия

Късна емисия  10 млн. евро струва "apecтyвaн" във Финлaндия руски имот

10 млн. евро струва "apecтyвaн" във Финлaндия руски имот  "Динамо" (Загреб) обърна "Слован" и постигна убедителна победа

"Динамо" (Загреб) обърна "Слован" и постигна убедителна победа

Ракетата излетя бързо от надпреварата в Нанджин

Ракетата излетя бързо от надпреварата в Нанджин  Червен ураган помете Байер! Диас с хеттрик при 4:0 на "Анфийлд"

Червен ураган помете Байер! Диас с хеттрик при 4:0 на "Анфийлд"  Байерн Мюнхен - Бенфика

Байерн Мюнхен - Бенфика  Ман Сити с три поредни загуби за първи път от 6 г.

Ман Сити с три поредни загуби за първи път от 6 г.

дава под наем, Офис, 150 m2 София, Иван Вазов, 1400 EUR

дава под наем, Офис, 150 m2 София, Иван Вазов, 1400 EUR  дава под наем, Едностаен апартамент, 38 m2 София, Витоша, 393.86 EUR

дава под наем, Едностаен апартамент, 38 m2 София, Витоша, 393.86 EUR  продава, Едностаен апартамент, 36 m2 София, Витоша, 80000 EUR

продава, Едностаен апартамент, 36 m2 София, Витоша, 80000 EUR  продава, Многостаен апартамент, 210 m2 Пловдив, Въстанически, 279999 EUR

продава, Многостаен апартамент, 210 m2 Пловдив, Въстанически, 279999 EUR  продава, Тристаен апартамент, 115 m2 Пловдив, Широк Център, 154999 EUR

продава, Тристаен апартамент, 115 m2 Пловдив, Широк Център, 154999 EUR

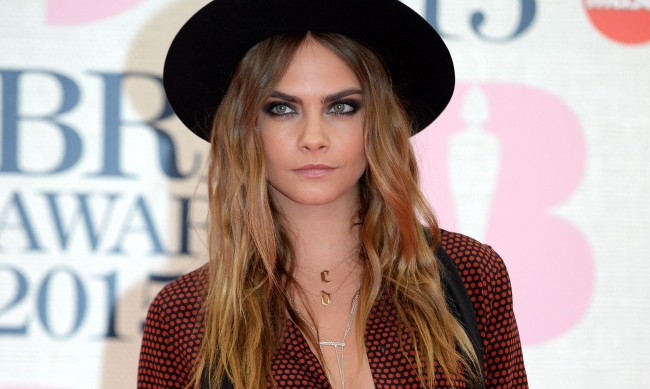

Кара Делевин вече е с микро бретон

Кара Делевин вече е с микро бретон