Координираните от Федералния резерв (Фед) глобални усилия за понижаване на цената на кредитирането за банките демонстрират както мощта на щатската централна банка да съживи пазарите, така и ограничените й възможности за справяне с европейската дългова криза, пише Bloomberg.

Фондовите пазари по света отбелязаха ръст, а доходността по повечето европейски ДЦК се понижи, след като в сряда Фед и 5 други централни банки свалиха цената на извънредните доларови заеми за финансовите институции извън САЩ. В същото време централните банки се въздържаха от по-драстични мерки като изкупуването на облигации или предоставянето на гаранции.

Председателят на Фед Бен Бернанке отново използва картите, които изигра по време на финансовата криза, последвала спукването на ипотечния балон в САЩ през 2008 г. Днес мерките целят да защитят пазарите и световната икономика от фискалните сътресения в Европа.

„Действията на банките са насочени срещу последствията от кризата, без обаче да решават причините, които са я породили, казва Джон Ридинг, главен икономист на RDQ Economics LLC.

„Трябва да направите нещо, за да стабилизирате дълговата ситуация в еврозоната“, посочва Ридинг, бивш икономист на Фед и английската централна банка. „Това означава Европейската централна банка (ЕЦБ) да започне да изкупува много повече облигации, отколкото досега“, допълва той.

Вчера Dow Jones Industrial Average се повиши с 4,2% до 12046 пункта – най-сериозният ръст на индекса от март 2009 г. Dow беше подкрепен и от позитивните данни за заетостта в частния сектор, бизнес активността и жилищата в САЩ, всички от които надхвърлиха очакванията на анализаторите. Stoxx Europe 600 спечели 3,6%.

Доходността по 10-годишните френски облигации падна с 13 базисни пункта до 3,39%, докато доходността по еквивалентните италиански облигации се понижи с 22 пункта до 7,02%.

Италианските облигации трябва да понижат доходността до под 6% - нива, на които не са се търгували от месец - за да могат пазарите наистина да се успокоят, казва Ридинг.

Премията, която банките плащат, за да заемат долари от централните банки, ще бъде понижена с половин процентен пункт до 50 базисни пункта, се посочва в изявление на Фед от сряда. Така наречените доларови суап линии ще бъдат удължени с 6 месеца до 1 февруари 2013 г.

Фед координира действията си с ЕЦБ и централните банки на Канада, Швейцария, Япония и Великобритания. Новите мерки влизат в сила от 5 декември.

„Централните банки са склонни да реагират на ситуацията с инструментите, с които разполагат“, казва Роберто Перли, бивш икономист на Фед и изпълнителен директор на International Strategy & Investment Group във Вашингтон. „Инвеститорите вероятно си дават сметка, че евтиното финансиране в долари не е нещо, което ще реши проблема“ в Европа, допълва той.

АПИ с предупреждение към шофьорите заради влошаване на времето

АПИ с предупреждение към шофьорите заради влошаване на времето  МС гласува допълнителни 38 млн. лв. за МО за новия боен самолет

МС гласува допълнителни 38 млн. лв. за МО за новия боен самолет  Карлос Насар е щангист №1 в света за 2024 г.

Карлос Насар е щангист №1 в света за 2024 г.  Алберт Попов записа най-доброто си класиране за сезона

Алберт Попов записа най-доброто си класиране за сезона  Коя е "Тъмната страна на TikTok" – гледайте разследването на уебсайта на Bloomberg TV Bulgaria

Коя е "Тъмната страна на TikTok" – гледайте разследването на уебсайта на Bloomberg TV Bulgaria

Как централните банки спечелиха битката, но изгубиха войната, част 1

Как централните банки спечелиха битката, но изгубиха войната, част 1  Как централните банки спечелиха битката, но изгубиха войната, част 2

Как централните банки спечелиха битката, но изгубиха войната, част 2  Панама върви към конфликт с Тръмп за контрола над канала

Панама върви към конфликт с Тръмп за контрола над канала  Тръмп е големият въпрос, надвиснал над Европа

Тръмп е големият въпрос, надвиснал над Европа  С кого говори Тръмп в Европа?

С кого говори Тръмп в Европа?

Geely: Няма да се откажем от продажбите на бензинови автомобили

Geely: Няма да се откажем от продажбите на бензинови автомобили  Защо прибирането на огледалата на паркинг може да бъде проблем

Защо прибирането на огледалата на паркинг може да бъде проблем  Карлос Гон: Honda е притисната отгоре да вземе Nissan

Карлос Гон: Honda е притисната отгоре да вземе Nissan  VW се разбра със синдикатите - Golf отива в Мексико

VW се разбра със синдикатите - Golf отива в Мексико  Най-чаканите нови джипове през 2025

Най-чаканите нови джипове през 2025

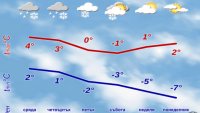

Студена и снежна ще е Коледа, с температури под нормата

Студена и снежна ще е Коледа, с температури под нормата  Милотинова: Предизвикателствата за България и Европа ще продължат

Милотинова: Предизвикателствата за България и Европа ще продължат  Майката на изчезналия Ники не иска кучето, търсят му нов дом

Майката на изчезналия Ники не иска кучето, търсят му нов дом  Коя е "Тъмната страна на TikTok" – гледайте разследването в сайта на Bloomberg TV Bulgaria

Коя е "Тъмната страна на TikTok" – гледайте разследването в сайта на Bloomberg TV Bulgaria  Какво ви очаква в любовта тази седмица?

Какво ви очаква в любовта тази седмица?

преди 13 години Въобще не е странно, явно има стремежи в тази посока, за които са си и правили планове. отговор Сигнализирай за неуместен коментар

преди 13 години Започва да става все "по-странно", как именно в момента на най-голяма слабост в Европа, икономиката на САЩ бележи ръстове и успехи, а индексите скачат с по няколко процента. Сигурно го има и момента с прехвърляне на големите инвеститори от Европа към САЩ, но надали е само това. Изглевда сякаш, колкото повече затъва Европа, толкова повече икономическата ситуация в САЩ се подобрява :^), а сега ни готвят и нещо като ПЛАН МАРШАЛ 2 ако разбирам правилно. СТРАННО, МНОГО СТРАННО! отговор Сигнализирай за неуместен коментар