Руската банка VTB Capital е получила заявки за руски държавни облигации на стойност 5,5 млрд. долара до тази вечер, а окончателните заявки се очакват утре, съобщава Bloomberg. Според Ройтерс обаче интересът е по-скромен – за около 3 млрд. долара.

Все още се разработват някои административни въпроси и организаторът ще обърне внимание на азиатски инвеститори утре рано сутринта, посочват източници.

Руското министерство на финансите обяви по-рано днес завръщането на Русия на международния капиталов пазар. Страната пуска нова емисия еврооблигации на международния капиталов пазар чрез програмата за външни заеми, в съответствие със закона за бюджета за тази година, се казва в съобщението на финансовото министерство в Москва.

Организатор на пласирането на ценните книжа е инвестиционната банка VTB Capital – държавната банка, която подлежи на санкции от страна на Запада.

Припомняме, че още на 20 май ръководителят на VTB Андрей Костин заяви, че Русия може да пуска еврооблигации, без да прибягва до помощта на чуждестранни банки. Преди няколко месеца обаче Wall Street Journal писа, че редица европейски банки са се отказали от участие в процедурата по пласиране на руски еврооблигации, тъй като не искат да предизвикат недоволството на ЕС и САЩ.

Москва възнамеряв ада заеме от чужбина до 3 млрд. долара. Средствата ще бъдат използвани за покриване на бюджетния дефицит (2,36 трилиона рубли).

За последен път Русия е взимала заем от международните пазари през септември 2003 година, когато за един ден продаде ценни книжа за 7 млрд. долара: 5-годишни облигации за 1,5 милиарда долара при лихва 3,664 процента, 10-годишни облигации за 3 милиарда долара при доходност 5,112 процента, 30-годишни за 1,5 милиарда долара при лихва 6,08 процента, както и 7-годишна емисия в евро за 750 милиона при лихва от 3,702 процента, припомня ТАСС.

След пожара на Централна гара в София - как и от кого се охраняват влаковете?

След пожара на Централна гара в София - как и от кого се охраняват влаковете?  Нападателят в Ню Орлиънс служил в армията и имал желание да убива

Нападателят в Ню Орлиънс служил в армията и имал желание да убива  Какво знаем за стрелеца, убил 12 души в Черна гора

Какво знаем за стрелеца, убил 12 души в Черна гора  Починалото в Плевен 14-годишно момче е пушило вейп с наркотично вещество

Починалото в Плевен 14-годишно момче е пушило вейп с наркотично вещество  Калин Джорджеску отнася анулирането на изборите в Румъния до ЕСПЧ

Калин Джорджеску отнася анулирането на изборите в Румъния до ЕСПЧ

До 15 януари докерите и пристанищата в САЩ трябва да се разберат за автоматизацията

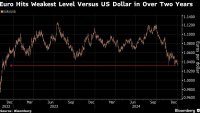

До 15 януари докерите и пристанищата в САЩ трябва да се разберат за автоматизацията  Еврото пада до най-слабото ниво спрямо долара от 2022 г.

Еврото пада до най-слабото ниво спрямо долара от 2022 г.  Музиката като инструмент в борбата с климатичните промени, част 1

Музиката като инструмент в борбата с климатичните промени, част 1  Музиката като инструмент в борбата с климатичните промени, част 2

Музиката като инструмент в борбата с климатичните промени, част 2  Музиката като инструмент в борбата с климатичните промени, част 3

Музиката като инструмент в борбата с климатичните промени, част 3

В Норвегия новите електромобили стигнаха близо 90%

В Норвегия новите електромобили стигнаха близо 90%  Екоактивисти искат пълна забрана на plug-in хибридите от 2030

Екоактивисти искат пълна забрана на plug-in хибридите от 2030  Изкуствен интелект ще открива пияни шофьори

Изкуствен интелект ще открива пияни шофьори  Автомобилните числа на 2024 година

Автомобилните числа на 2024 година  10-те най-красиви автомобила в историята

10-те най-красиви автомобила в историята

ГЕРБ-СДС, ДБ, БСП и ИТН са обсъдили споразумение за управление

ГЕРБ-СДС, ДБ, БСП и ИТН са обсъдили споразумение за управление  Да се върне станцията за измерване на чистотата на въздуха на Орлов мост

Да се върне станцията за измерване на чистотата на въздуха на Орлов мост  Зеленски: Украйна ще подкрепи всички усилия за стабилизиране на Сирия

Зеленски: Украйна ще подкрепи всички усилия за стабилизиране на Сирия  Студен въздух нахлува в събота, на места валежите ще преминават в сняг

Студен въздух нахлува в събота, на места валежите ще преминават в сняг  Гл. комисар Златанов: Няма да допуснем мигрантски натиск на гръцко-българската граница

Гл. комисар Златанов: Няма да допуснем мигрантски натиск на гръцко-българската граница

преди 8 години По сметките на толерастите през 2010г Русия трябваше да фалира и да бъде на части! отговор Сигнализирай за неуместен коментар

преди 8 години Тъй , тъй... отговор Сигнализирай за неуместен коментар

преди 8 години Това се нарича търсене(просене) на свеж капитал(защото иначе Москалистан фалира),ама *** от къде да знае..... отговор Сигнализирай за неуместен коментар

преди 8 години Странно поведение за държава , дето трябваше август миналата година /според маранди/ да е фалирала , а Путин да се е простил с най-близките си ! отговор Сигнализирай за неуместен коментар