Ръстът на проблемните банкови кредити в региона на Централна и Източна Европа (ЦИЕ) се забавя, но извеждането им от счетоводните баланси бележи бавен напредък. Освен това делът на тези кредити е доста висок в България. Това посочва агенцията за кредитен рейтинг Fitch Ratings в свой доклад, посветен на банковия сектор в ЦИЕ.

Съотношението на проблемните кредити към общите е особено високо в България, където е 20%, в Словения (17%), Румъния и Унгария (с по около 13%) в края на първото полугодие на 2015 г. Лошите кредити са значителни дори и в по-добре представящи се страни като Полша, Чехия и Словакия.

„По-бързото прочистване на портфейлите е необходима предпоставка за растеж на кредитирането на тези пазари, при които наследените лоши кредити са големи“, пише в доклада на Fitch.

Там се посочва и че процедурите по отписване на проблемните кредити са тромави в редица държави от ЦИЕ. В повечето случаи банките трябва да докажат, че е възможно изплащането на заема, преди да бъдат направени отписвания. Но от Fitch посочват, че съдебните системи в страните са тромави и банките ще трябва да чакат от 3 до 5 години за приключване на съдебна процедура. Регулациите подпомагат понижението на обема на проблемни кредити само в някои държави.

Например, унгарските банки ще трябва да поддържат допълнителни буфери за системен риск спрямо прогнозираните им проблемни кредити през 2017 г., което би ги принудило по-бързо да прочистят балансите си или да държат допълнителен капитал.

Банковите регулатори в Румъния и Словения въведоха мерки за намаляване на проблемните заеми през 2013 г. и 2014 г., припомня Fitch. Агенцията дава за пример Румъния, където обемът на тези кредити падна наполовина, въпреки че размерът им остава висок и в двете страни.

Мерки, инициирани от частния сектор, като например продажби на необслужвани кредити на колекторски фирми или специални фондове, които са популярни в Полша, също могат да се окажат със слабо въздействие, тъй като Fitch оценява, че малко фирми от подобен род оперират в региона. Данъчното третиране на сделките за продажби също не е много ясно в някои държави.

„Смятаме, че възможността за отписване на необслужвани кредити би могла да „освободи“ счетоводните баланси, което би позволило на банките да увеличат кредита и подкрепата за реалната икономика“, гласи докладът на Fitch.

Според международната компания това също така би „освободило“ мениджмънта, който би могъл да се фокусира върху по-стратегически проблеми. Освен това евентуално значително понижаване на дела на лошите кредити може да бъде добре дошло за рейтинга на някои банки.

Във второто си за годината тримесечно издание „Банките в България“ Българската народна банка (БНБ) наблюдава слаб растеж на необслужваните кредити и на обезценката по тези експозиции в периода април-юни 2015 г.

В края на второто тримесечие общата сума на необслужваните кредити и аванси бе 10,941 млрд. лв., 69,5% от която се дължи на нефинансовите предприятия. 29,4% е делът на сумата на небслужваните заеми, отпуснати на домакинствата.

Съотношението на общата сума на необслужваните кредити и аванси спрямо общия размер на кредитите и авансите, който към 30 юни 2015 г. е 61,471 млрд. лв., е 17,8%.

БНБ посочва още и че през второто тримесечие банките са отчети нетни продажби на кредитни портфейли в размер на 441 млн. лв.

Победата на Тръмп кара една част от Уолстрийт да преосмисли стратегията си

Победата на Тръмп кара една част от Уолстрийт да преосмисли стратегията си  Унгария планира да увеличи минималната заплата с 40% до 2027 г.

Унгария планира да увеличи минималната заплата с 40% до 2027 г.  Светът няма да стане по-сигурен с новата ядрена ракета на Тръмп

Светът няма да стане по-сигурен с новата ядрена ракета на Тръмп  AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония

AI бумът превърна 139-годишна компания за кабели най-горещата акция в Япония  ЕС и Китай продължават да са далече от сделка за избягване митата за EV

ЕС и Китай продължават да са далече от сделка за избягване митата за EV

Технологиите, които променят финансовите услуги

Технологиите, които променят финансовите услуги  Петър Чобанов: Минималната заплата крие повече рискове, отколкото решения на проблеми

Петър Чобанов: Минималната заплата крие повече рискове, отколкото решения на проблеми  Радостин Василев иска да премахне хазарта, мигрантите и КПКОНПИ

Радостин Василев иска да премахне хазарта, мигрантите и КПКОНПИ  Централна емисия

Централна емисия  Бъдещето на финансите: Дигитализация, предизвикателства и решения

Бъдещето на финансите: Дигитализация, предизвикателства и решения

Кокала отсече: Не съм проклел Левски + ВИДЕО

Кокала отсече: Не съм проклел Левски + ВИДЕО  Бесен Венци Стефанов изригна мощно срещу съдия

Бесен Венци Стефанов изригна мощно срещу съдия  От Ботев Пд за казуса „Зингаревич“: Странна и лишена от прозрачност ситуация

От Ботев Пд за казуса „Зингаревич“: Странна и лишена от прозрачност ситуация  Крумовград излъга Славия и се изравни с ЦСКА, ВАР съсипа „белите"

Крумовград излъга Славия и се изравни с ЦСКА, ВАР съсипа „белите"

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR

продава, Къща, 120 m2 Варна, м-т Евксиноград, 350000 EUR  дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR

дава под наем, Гараж, паркомясто, 18 m2 София, Студентски Град, 80 EUR  дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR

дава под наем, Тристаен апартамент, 100 m2 София, Изток, 680 EUR  дава под наем, Двустаен апартамент, 70 m2 София, Център, ул. Искър, 613.81 EUR

дава под наем, Двустаен апартамент, 70 m2 София, Център, ул. Искър, 613.81 EUR  продава, Парцел, 1001 m2 София, Банкя (гр.), 70070 EUR

продава, Парцел, 1001 m2 София, Банкя (гр.), 70070 EUR

Бой в сръбския парламент, депутати и минстри си разменяха юмруци

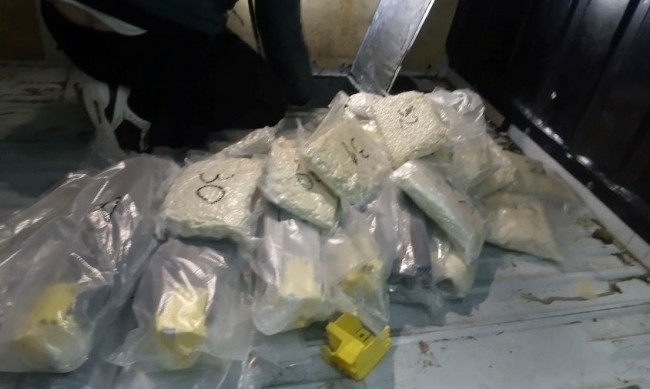

Бой в сръбския парламент, депутати и минстри си разменяха юмруци  Хванаха 41 кг кокаин в района на Дунав мост - Видин

Хванаха 41 кг кокаин в района на Дунав мост - Видин  Няма данни за българи на борда на потъналия кораб в Червено море

Няма данни за българи на борда на потъналия кораб в Червено море  Три зони за безплатно измерване на кръвното в столицата

Три зони за безплатно измерване на кръвното в столицата  Войната в Украйна тласка Европа към надпревара за изграждане на отбранителната си база

Войната в Украйна тласка Европа към надпревара за изграждане на отбранителната си база

преди 8 години Поне в нещо да сме първи. Реално, не знам защо говорят само за 20%, когато статистиката беше някъде към 24%. отговор Сигнализирай за неуместен коментар